تعارض منافع در قانون بانک مرکزی

1 ماه پیش ( 1403/8/5 )تعارض منافع در نظام بانکداری به چه معناست؟ براساس مطالعات علمی، «تضاد منافع (Conflict of interests in banking) به وضعیتی گفته می شود که در آن یک شخص یا سازمان درگیر منافع چندگانه (مالی و غیرمالی) است و خدمت به یک منفعت می تواند علیه دیگری کار کند. معمولا این امر به موقعیت هایی برمی گردد که در آن منافع شخصی یک فرد یا سازمان بر وظیفه ای که او برای تصمیم گیری به نفع شخص ثالث برعهده دارد، تأثیر منفی بگذارد. «منافع» شامل تعهد، وظیفه و هدفی است که با یک نقش یا عملکرد اجتماعی خاص مرتبط است. «تضاد منافع» زمانی اتفاق می افتد که در یک زمینه تصمیم گیری خاص، یک فرد در معرض دو منفعت همزیستی قرار گیرد که در تضاد مستقیم با یکدیگر قرار دارند. بنابراین زمانی که تصمیمی در زمینه امانتداری گرفته می شود، مهم است که منافع متخاصم به روشنی شناسایی شده و روند جداسازی آنها دقیقا مشخص شود.»

فدرال رزرو بانک نیویورک نیز در زمینه قواعد تعارض منافع می گوید: «کارمندان فدرال رزرو نیویورک مشمول همان قانون تضاد منافع هستند که در مورد کارمندان دولت فدرال اعمال می شود. طبق بخش 208 و آیین نامه رفتار فدرال رزرو نیویورک، از مشارکت شخصی و اساسی کارمند بانک در هر موضوع خاصی که طبق اطلاع او، دارای منافع مالی است، جلوگیری می شود. برای جلوگیری از بروز تضاد منافع، کارمندان فدرال رزرو نیویورک معمولا مجاز به پذیرش هیچ چیز ارزشمندی از یک مؤسسه تحت نظارت یا هر کسی که تجارت می کند یا به دنبال تجارت با فدرال رزرو نیویورک است، نیستند.» همچنین بانک انگلستان در زمینه تعارض منافع در بانکداری گفته است: «کد ما براساس چهار مجموعه از اصول برای نحوه کار ما است: رفتار باصداقت و نشان دادن بی طرفی، باز بودن و پاسخگو بودن، ایمنی و ایمن بودن و ایجاد یک فرهنگ توانمند و فراگیر. اصول و الزامات مندرج در کد ما مبتنی بر سیاست های دقیقی است که نحوه برخورد ما با موقعیت های خاص را مشخص می کند.»

به عبارت بهتر، تعارض منافع در صنعت بانکداری بدان معناست که منافع بانک از منافع مدیران و کارکنان جداست و در مقام تعارض این دو (وضعیتی که منافع بانک و منافع کارکنان و مدیران بانک یا منافع سازمانی افراد چند شغله به طور هم زمان مطرح و موضوع تصمیم گیری باشد)، رعایت منافع بانک حتما اولویت خواهد داشت. بنابراین هیچ کدام از مدیران، مسئولان و کارکنان بانک و افراد یا موسسات مرتبط با آنان نباید به نحوی از انحا به طور مستقیم یا غیرمستقیم در عملیات بانکی ذی نفع باشند. البته در پارهای اوقات، قاعده تعارض قوانین با قانون ممنوعیت تصدی بیش از یک شغل نیز تنه می زند. فردی که در دو سازمان متفاوت دولتی مانند بانک مرکزی و بورس به طور همزمان پست می گیرد، در مقام تعارض منافع این دو سازمان قرار می گیرد. بنابراین این سوال مطرح می شود که او در نهایت منافع شبکه بانکی کشور را در نظر خواهد داشت یا منافع سازمان دیگر را؟

قاعده تعارض منافع در بطن خود دارای یک الزام اخلاقی نیز هست. شخصی که مشمول قاعده تعارض منافع است، خواه ناخواه از نظر اخلاقی متعهد است این قاعده را رعایت کند و براساس مقررات قاعده تعارض منافع (The rule of conflict of interest)، منافع خود یا منافع یک سازمان را بر منافع سازمان دیگر مقدم شمارد. بنابراین مفهوم قاعده تعارض منافع در صنعت بانکداری بدین معناست که رعایت منافع بانک در هر وضعیتی در اولویت خواهد بود و عملیات بانکی نبایستی دستمایه کاسبی شغلی مسئولان، مدیران و کارشناسان بانکی شود. در این مهم، موارد استثنا نیز محدود است. این یک قاعده بین المللی در صنعت بانکداری است و نمی توان به صرف ایمان و تقوای مدیران بانک ها، از این قاعده اساسی چشم پوشید. انجام وظیفه یا گرفتن پست در مؤسسات مالی پرقدرت، نظیر بانک و دسترسی به اطلاعات اختصاصی در هر حال، وسوسه انگیز است. در چنین وضعیتی، آدمی وسوسه می شود که خیلی شیک و مجلسی، بانک را وسیله کسب منافع و ثروت اندوزی خود کند. شاید قاعده تعارض منافع در مورد چند شغل پیشه گان تا حدی با قاعده فقهی لزوم دوری از تهمت همسو باشد. سخن منسوب به پیامبر اکرم(ص) در این زمینه آن است که «قال رسول الله: اتقوا من مواضع التهم» (بحار 90/75) از مواضع تهمت دوری گزینید.» پست گرفتن و انجام وظیفه همزمان در دو سازمان دولتی خود به خود انسان را در موضع تهمت قرار می دهد. پس عقل سلیم حکم می کند که از مواضع تهمت پرهیز کرد و از میان پست های متعدد فقط یک پست را برگزید.

اما صرف نظر از تعاریف متفاوت در مورد معنا و مفهوم و دامنه تعارض منافع در صنعت بانکداری، سوال این است که قانون جدید بانک مرکزی چه قواعدی را برای مدیریت تعارض منافع در بانک مرکزی و شبکه بانکی کشور در نظر گرفته است؟ ماده 600 از فصل دوازدهم قانون بانک مرکزی به بیان مدیریت تعارض منافع در بانک مرکزی و شبکه بانکی کشور پرداخته و در مورد مدیریت تعارض منافع گفته است: «اعضای مجمع عمومی، هیأت عالی و شوراهای تخصصی ذیل آن، هیأت عامل، هیأت نظار، شورای فقهی، هیأت انتظامی، مدیران و سایر کارکنان مؤثر بانک مرکزی به تشخیص هیأت نظار مشمول احکام زیر هستند:

الف: در ابتدا و انتهای دوره مسئولیت، باید «کاربرگ عدم تعارض منافع» را تکمیل نموده و به رئیس هیأت نظار تحویل دهند. رئیس هیأت نظار موظف است کاربرگ های تکمیل شده را برای رئیس قوه قضائیه ارسال کند.

پ: افراد مذکور در صدر این ماده که طبق قانون باید به صورت تمام وقت در خدمت بانک مرکزی باشند از جمله (هیأت عالی و شوراهای تخصصی ذیل آن، هیأت عامل، هیأت نظار، شورای فقهی، هیأت انتظامی، مدیران و سایر کارکنان مؤثر بانک مرکزی به تشخیص هیأت نظار)، نمی توانند همزمان شغل یا سمت موظف یا غیرموظف اعم از مدیریتی، کارشناسی یا مشاوره ای در بخش دولتی یا غیردولتی داشته باشند. این ممنوعیت شامل موارد مستثنی شده ذیل اصل یکصد و چهل و یکم (141) قانون اساسی جمهوری اسلامی ایران نمی شود.

ت: اشخاص موضوع این ماده و همسر و فرزندان آنها نباید سهامدار مؤثر، عضو هیأت مدیره، هیأت عامل یا مشاور «اشخاص تحت نظارت» باشند.

ج: انجام کار دائم یا موقت برای «اشخاص تحت نظارت» یا ارائه هرگونه خدمت به آنها، توسط اعضای هیأت عالی، هیأت عامل و هیأت های انتظامی پس از پایان دوره عضویت آنها به مدت سه سال و برای سایر اشخاص موضوع این ماده به مدت دو سال ممنوع است. در صورت عدم دریافت حقوق از محل دیگر یا عدم دریافت مستمری بازنشستگی، بانک مرکزی موظف است به این افراد حقوقی معادل میانگین دریافتی آنها در سال پایانی پرداخت کند. دریافت حقوق از محل دیگر، جرم محسوب می شود و مجرم به پرداخت پنج برابر مبالغ دریافتی از بانک مرکزی پس از پایان خدمت، محکوم می گردد. تبصره ـ مدیران و کارکنان سایر دستگاه های نظارتی که حسب تشخیص هیأت نظار در سه سال آخر قبل از بازنشستگی یا پایان خدمت مستقیما با «اشخاص تحت نظارت» در ارتباط بوده اند نمی توانند به مدت سه سال، با آنها رابطه کاری اعم از مدیریتی، مشاوره ای و مانند آن برقرار کنند. مرتکب، به تمام یا بخشی از مجازات های درجه چهار موضوع ماده (19) قانون مجازات اسلامی محکوم می شود.

چ: در صورتی که معلوم شود افراد موضوع این ماده در زمان تصدی مسئولیت در بانک مرکزی یا طی دوره ممنوعیتِ پس از پایان مسئولیت، با «اشخاص تحت نظارت» همکاری داشته اند، علاوه بر الزام به پرداخت کلیه حقوق و مزایای دریافتی در دوران مسئولیت و ممنوعیت، به مجازات درجه چهار موضوع ماده (19) قانون مجازات اسلامی محکوم می شوند. عدم اعلام موارد فوق در صورت اطلاع، جرم محسوب و مرتکب به مجازات درجه شش موضوع ماده (19) قانون مجازات اسلامی محکوم می گردد.

د: در صورت احراز تخلف در عمل به احکام بندهای «الف» تا «ث» این ماده توسط هیأت نظار، شخص متخلف به پرداخت پنج برابر حقوق و مزایای دریافتی از زمان وقوع تخلف محکوم می شود.

به هرحال، از فصل دوازدهم قانون بانک مرکزی (مواد 60 و 61)، میتوان دو نکته را در مورد قاعده تعارض منافع در امور بانکی استنباط کرد: نخست در مورد مشمولان قانون و دوم در مورد محدودیت های شغلی افراد مشمول تعارض منافع.

* اول؛ مشمولان قانون: تردیدی نیست که «اعضای مجمع عمومی، هیأت عالی و شوراهای تخصصی ذیل آن، هیأت عامل، هیأت نظار، شورای فقهی، هیأت انتظامی، مدیران و سایر کارکنان مؤثر بانک مرکزی به تشخیص هیأت نظار مشمول احکام زیر هستند. همچنین در ماده 7 همین قانون، نمایندگان ناظر مجلس در هیأت عالی بانک مرکزی مشمول قاعده تعارض منافع شناخته شده اند. با توجه به این تعریف قانونی در اینکه اعضای واحدهایی مانند هیأت عالی یا شورای فقهی بانک مرکزی، مشمول قاعده تعارض منافع هستند، بحثی نیست. بانک مرکزی و همچنین اعضای این نهادها موظفند مقررات قانون بانک مرکزی در مورد تعارض منافع را رعایت کنند و در موارد تعارض منافع، رعایت منافع بانک مرکزی و شبکه بانکی کشور را با منافع سایر سازمان ها مقدم دارند. به قول دانش آموحتگان حقوق، «فرض محال، محال نیست.» به عنوان مثال، تعارض منافع بانک مرکزی با منافع بورس در موارد مختلف اجتناب ناپذیر است؛ زیرا هر یک مسیری متفاوت دارند. پس پرسش این است که صرف نظر از مقررات قانون ممنوعیت تصدی بیش از یک شغل، در موارد تعارض منافع بورس و بانک مرکزی باید منافع بانک مرکزی را در نظر داشت یا سازمان دیگر را؟

* دوم؛ محدودیت های شغلی افراد مشمول تعارض منافع: قانون در این مورد، صریح و شفاف است و جای تفسیر به رأی ندارد. بند «ج» ماده 60 قانون بانک مرکزی در این مورد گفته است: «انجام کار دائم یا موقت برای «اشخاص تحت نظارت» یا ارائه هرگونه خدمت به آنها، توسط اعضای هیأت عالی، هیأت عامل و هیأت های انتظامی پس از پایان دوره عضویت آنها به مدت سه سال و برای سایر اشخاص موضوع این ماده به مدت دو سال ممنوع است. در صورت عدم دریافت حقوق از محل دیگر یا عدم دریافت مستمری بازنشستگی، بانک مرکزی موظف است به این افراد حقوقی معادل میانگین دریافتی آنها در سال پایانی پرداخت کند. دریافت حقوق از محل دیگر، جرم محسوب می شود و مجرم به پرداخت پنج برابر مبالغ دریافتی از بانک مرکزی پس از پایان خدمت، محکوم می گردد. تبصره ـ مدیران و کارکنان سایر دستگاههای نظارتی که حسب تشخیص هیأت نظار در سه سال آخر قبل از بازنشستگی یا پایان خدمت مستقیما با «اشخاص تحت نظارت» در ارتباط بوده اند نمی توانند به مدت سه سال، با آنها رابطه کاری اعم از مدیریتی، مشاوره ای و مانند آن برقرار کنند. مرتکب، به تمام یا بخشی از مجازات های درجه چهار موضوع ماده (19) قانون مجازات اسلامی محکوم می شود.»

فلسفه قاعده تعارض منافع در صنعت بانکداری، رعایت منافع مؤسسات پرقدرت اقتصادی، نظیر بانک است و اینکه مدیران و کارشناسان این گونه مؤسسات هم از نظر مبانی اخلاقی و هم از نظر مبانی قانونی مکلفند در مقام تعارض منافع بانک با منافع سایر مشاغل یا پست های مدیریتی صرفا حافظ منافع بانک ها باشند. به اعتقاد نویسنده، قاعده تعارض منافع تا حدی مبتنی بر قاعده شرعی و عقلی لزوم دوری از مواضع تهمت است. معتقدم مدیران دو یا چند شغله یا دارندگان همزمان چند پست در مقام عمل به این قاعده قانونی بایستی از میان دو یا چند پست فقط یک پست را برگزینند و اجازه دهند پست های متفاوت دولتی به افراد شایسته دیگر نیز برسد و به آنان نیز فرصت خدمت داده شود.

قانون جدید بانک مرکزی به روشنی افراد یا نهادهای بانکی مشمول قاعده تعارض قوانین را تعیین کرده است، اما اشکال اجرایی قانون جدید بانک مرکزی در زمینه افراد مشمول قاعده تعارض قوانین، آن است که طراحان قانون مورد بحث با افزودن قید «مدیران و سایر کارکنان مؤثر بانک مرکزی به تشخیص هیأت نظار»، دایره افراد مشمول قاعده تعارض را بسیار گسترده کرده اند؛ یعنی با این قید ناآگاهانه استثنا را حاکم بر حکم صریح قانون کرده اند و بدین گونه افراد مشمول قاعده تعارض منافع در بانک مرکزی پرشمار شده اند. این گونه قانون نویسی قطعا تنگناهای اجرایی بسیاری برای بانک مرکزی ایجاد می کند. با این وسعت شمول آیا در بانک مرکزی کسی باقی خواهد ماند که مشمول قاعده تعارض منافع نباشد؟ ایراد دیگر این قانون نیز آن است که شبکه بانکی کشور در ماده 60 قانون مشمول قاعده تعارض منافع قرار نگرفته اند.

در مجموع، همه باید به اجرای کامل و غیرگزینشی قانون بانک مرکزی پایبند باشند. خصوصا اجرای قواعد تعارض منافع در مورد همه واحدهای پراهمیت بانک مرکزی، مثل شورای عالی، شورای فقهی و همچنین احراز شرایط قانونی و انتصاب مقامات عالی بانک مرکزی از جمله «اعضای شورای عالی» بسیار ضروری است، تا احیانا کسی باسابقه صفر کار عملیاتی بانکی برخلاف شرایط مذکور در قانون به مناصب عالی بانک مرکزی نرسد. علاوه بر آن، اگرچه اجرای قانون ضرورت دارد، اما افراط در قانون نویسی نیز سم مهلکی برای دستگاه اجرایی ذی ربط خواهد بود. نتیجه بی اعتنایی به نظرات کارشناسان و خبرگان بانکی در تنظیم و تصویب «قانون بانک مرکزی» متاسفانه همین تنگناهای اجرایی است که این روزها شاهد بروز آنها هستیم.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

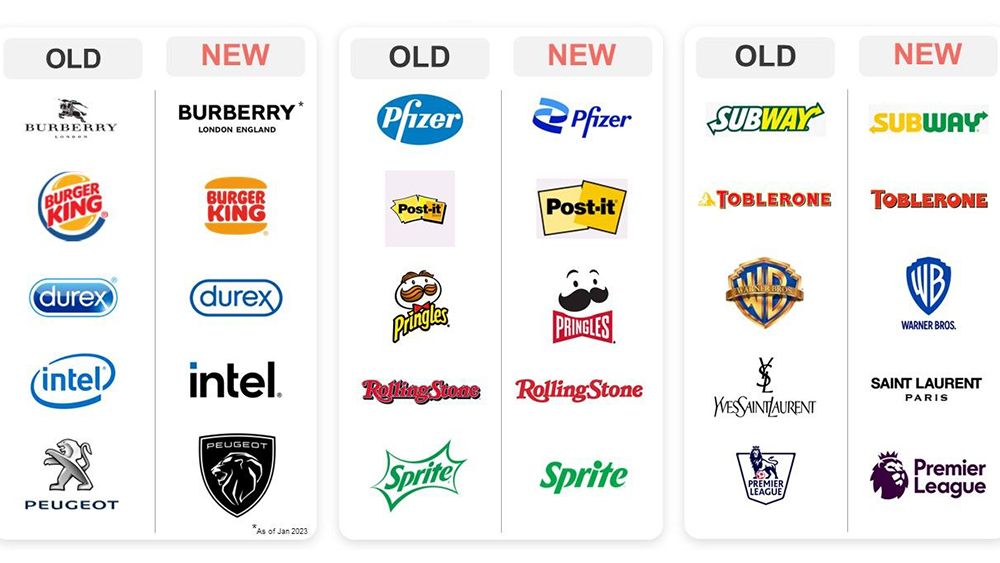

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833