چرا دستورالعمل فروش اموال مازاد بانک ها نیاز به بازنگری دارد؟

نسخه بانکی نجات تولید از تملیک

3 سال پیش ( 1399/9/21 )جدیدترین بخشنامه بانک مرکزی حاوی «دستورالعمل نحوه واگذاری اموال مازاد موسسات اعتباری»، زمینه نگارش این یادداشت را فراهم آورد. شرح مطلب آنکه تسهیلات بانکی زمانی که به علت عدم پرداخت، معوق می شوند و بانک ها تحت هیچ شرایطی نتوانند تسهیلات معوق شده را امهال نمایند، برای بانک های طلبکار چاره ای جز اقدام قانونی برای وصول مطالبات باقی نخواهد ماند. البته باید توجه داشت که در صنعت بانکداری، وصول نقدی مطالبات معوق، ترجیح اصلی بانک هاست، زیرا وصول نقدی مطالبات موجب می شود که منابع حاصل از وصول مطالبات معوق به سرعت وارد چرخه منابع بانک شوند و قدرت تسهیلات دهی بانک ها را افزایش دهند.

مشکلات بانک ها اما تازه بعد از تملک قانونی وثایق تسهیلات شروع می شود که ازجمله این مشکلات، آماده سازی اموال تملک شده برای واگذاری و فروش آنها با اجرای تشریفات قانونی و مزایده عمومی است. موضوع مهم در این زمینه، نحوه اداره و فروش واحدهای فعال تولیدی تملک شده توسط بانک ها و جلوگیری از تعطیلی آنهاست. در شرایط فعلی کشور، اقدامات اجرایی و قضایی طلبکار نبایستی واحدهای تولیدی بدهکار را از چرخه تولید خارج کند و همچنین ادامه تولید و مدیریت واحدهای فعال تولیدی بعد از تملک نباید به صورت معضل شبکه بانکی کشور درآید.

به هر حال، در مراحل پس از تملک قانونی وثایق تسهیلات، این سوال مطرح می شود که به طور کلی، بانک ها براساس کدام موازین قانونی بایستی اموال تملیکی و همچنین سایر اموال مازاد خود را به فروش برسانند و آیا مقررات خاصی در زمینه فروش و واگذاری واحدهای تولیدی تملک شده وجود دارد و آیا بانک ها مجاز هستند علاوه بر اموال تملیکی، منابع خود و سپرده های مردم را بی حد و حصر صرف خرید اموال منقول و غیرمنقول و املاک نمایند و بدین طریق کسب درآمد کنند؟

در پاسخ بدین پرسش ها باید توجه کرد که حوزه فعالیت بانک ها خواه دولتی باشند و خواه خصوصی، پول و اعتبار است. به همین جهت براساس قوانین موجود، بانک ها مجاز هستند از مردم سپرده بپذیرند و منابع سپرده های مردم را در عملیات مشروع و مجاز بانکی به کار برند و سود حاصل از این عملیات بانکی را به نسبت مبلغ، مدت سپرده گذاری و سهم منابع بانک بین خود و سپرده گذاران تقسیم نمایند، اما در نقطه مقابل، بانکها مجاز نیستند به جای عملیات بانکی، منابع بانکی و سپرده های مردم را صرف خرید انواع اموال منقول و غیرمنقول و املاک کنند.

قاعده اصلی در این زمینه را قانون وزین پولی و بانکی کشور مصوب تیرماه ۱۳۵۵ بنا نهاده که براساس آن، «خرید و فروش کالا به منظور تجارت و همچنین معاملات غیرمنقول جز برای بانک هایی که هدف آنها انجام معاملات غیرمنقول است» و تعدادی دیگر از معاملات برای بانک ها به طور کلی ممنوع شده است. برمبنای این قاعده بانکها مجاز هستند فقط به نسبت مشخصی از سرمایه ثبتی خود، مالک اموال اعم از امول تملیکی یا اموال غیرتملیکی باشند و بایستی مازاد آن را به فروش برسانند. بر این اساس، مجلس شورای اسلامی در بند الف ماده ۱۶ قانون رفع موانع تولید رقابت پذیر و ارتقای نظام مالی کشور مصوب اردیبهشت ماه ۱۳۹۹ به بانک ها تکلیف کرده است: «کلیه بانک ها و مؤسسات اعتباری موظفند از تاریخ لازم الاجرا شدن این قانون تا مدت سه سال: الف ـ سالانه حداقل 33 درصد اموال خود اعم از منقول، غیرمنقول و سرقفلی را که به تملک آنها و شرکت های تابعه آنها درآمده است و به تشخیص شورای پول و اعتبار و بانک مرکزی جمهوری اسلامی ایران مازاد میباشد، را واگذار کنند.» ب ـ سهام تحت تملک خود و شرکت های تابعه خود را در بنگاه هایی که فعالیتهای غیربانکی انجام می دهند، به استثنای طرح های نیمه تمام شرکت های تابعه واگذار کنند. تشخیص «غیربانکی» بودن فعالیت بنگاه هایی که بانک ها، مؤسسات اعتباری و شرکت های تابعه، سهامدار آنها هستند، برعهده بانک مرکزی جمهوري اسلامی ایران است.

در این راستا، بانک مرکزی در جدیدترین بخشنامه خود به استناد بند الف ماده ۱۶ و تبصره ۱ ماده ۱۷ قانون رفع موانع تولید رقابت پذیر و ارتقای نظام بانکی کشور، «دستورالعمل نحوه واگذاری اموال مازاد» را به کلیه بانک ها و موسسات اعتباری مجاز ابلاغ کرده است. در آیین نامه جدید بانک مرکزی، مباحثی چون شرایط قیمت گذاری و نحوه واگذاری اموال مازاد موسسات اعتباری از طریق مزایده عمومی مشخص شده و بانک ها و موسسات اعتباری مکلف شده اند لیست اموال مازاد خود را به بانک مرکزی اعلام کنند. در هر حال، در مورد آیین نامه جدید بانک مرکزی که با هدف ساماندهی و مدیریت فروش اموال مازاد بانک ها و موسسات اعتباری تنظیم و بیشتر شبیه آیین معاملات بانک هاست، نکات زیر جالب توجه است:

اول؛ اینکه بانک مرکزی با هدف تسریع در فروش اموال مازاد بانک ها و موسسات اعتباری نسبت به ابلاغ دستورالعمل لازم اقدام کرده، امری مناسب و در عین حال ضروری است، زیرا هرگونه کاستی در این موضوع مهم ممکن است موجب شود تعدادی از بانک ها و موسسات اعتباری تشویق شوند که به جای بانکداری و پرداخت تسهیلات به مردم، به بنگاهداری و خرید و فروش املاک و یا معامله طلا و ارز مشغول شوند.

دوم؛ براساس مقررات بخشنامه جدید بانک مرکزی چندان تفاوت نمی کند که اموال مازاد بانک ها چگونه تملک شده باشند. خواه مالکیت اموال بانک ها به طور ارادی و با انجام معامله به دست آمده باشد و یا به موجب احکام مراجع قضایی و ثبتی به مالکیت بانک های طلبکار درآید، در هر صورت مشمول مقررات «دستورالعمل نحوه واگذاری اموال مازاد موسسات اعتباری» خواهند بود و بانک و موسسه اعتباری ذیربط بایستی بلافاصله پس از تملک، فروش اموال مازاد خود را شروع نماید و چنانچه این اموال حداکثر ظرف یک سال پس از تملیک واگذار نگردد، بانک و موسسه اعتباری ذیربط مشمول مجازات های قانونی یا انتظامی مربوطه خواهند شد.

سوم؛ قیمت گذاری اموال مازاد بانک ها بایستی توسط کارشناسان رسمی صورت گیرد. در مورد قیمت پایه اموال غیرمنقول باید نظر سه کارشناس رسمی گرفته شود. مدت اعتبار ارزیابی کارشناسی نیز حداکثر شش ماه است. بدین ترتیب، ارزیابی اموال تملیکی و قیمت گذاری آنها توسط کارشناسان بانک ها مجاز نیست.

چهارم؛ واگذاری اموال مازاد موسسات اعتباری فقط به صورت نقدی، اجاره به شرط تملیک، فروش اقساطی و مرابحه مجاز است. در این موارد گرفتن حداقل 10 درصد قیمت پایه مزایده ضروری است. حداکثر زمان پرداخت اقساط نیز پنج سال است.

پنجم؛ نرخ سود در روش واگذاری اموال به روش اجاره به شرط تملیک، فروش اقساطی و یا مرابحه حداکثر معادل نرخ مصوب شورای پول و اعتبار برای اعطای تسهیلات است، اما استثنائا به بانک های دولتی اجازه داده شده با تصویب مجمع عمومی بانک ها، اموال مازاد خود را با نرخ سود کمتر از حداکثر نرخ سود مصوب شورای پول و اعتبار بفروشند. این استثنا و تفاوت گذاشتن بین بانک های دولتی و خصوصی چندان منطقی به نظر نمی رسد. افزون بر آن، نهادی به نام «مجمع عمومی بانک ها» مولود لایحه قانونی نحوه اداره بانک ها مصوب مهرماه ۱۳۵۸ شورای انقلاب است که در زمان تصویب فرض بر آن بود که همه بانک های ملی شده دارای یک مجمع عمومی واحد متشکل از وزیر امور اقتصادی و دارایی، وزیر صنایع و معادن، وزیر بازرگانی، وزیر کشاورزی و عمران روستایی، وزیر مسکن و شهرسازی، وزیر مشاور و رئیس سازمان برنامه و بودجه هستند. در حالی که هم اکنون بسیاری از بانک های ملی شده دولتی به صف بانک های خصوصی پیوسته اند و علاوه بر آن، مجمع عمومی فعلی تعدادی از بانک های دولتی کنونی شخصیت های حقوقی دیگری به جز اعضای مجمع عمومی بانک ها پیش بینی شده در لایحه قانونی شورای انقلاب هستند و به بیان ساده، در حال حاضر دیگر نهادی به نام «مجمع عمومی بانک ها» وجود خارجی ندارد.

ششم؛ بانک ها و موسسات اعتباری مجاز نیستند اموال خود را به سایر بانک ها و شرکت های تابعه آنان واگذار نمایند مگر با تصویب بانک مرکزی.

هفتم؛ فرض آن است که کلیه اموال مازاد موسسات اعتباری حتما بایستی از طریق مزایده عمومی و به بالاترین قیمت فروخته شود، اما به عنوان استثنا بر قاعده در ماده ۱۱ دستورالعمل اجازه داده شده ملک تملیکی به مالک قبلی واگذار گردد، مشروط بر آنکه قیمت آن به صورت نقدی پرداخت شود.

به هر حال، با وجود ویژگی های اشاره شده به نظر میرسد «دستورالعمل نحوه واگذاری اموال مازاد موسسات اعتباری» در موارد زیر نیاز به بازنگری دارد:

مورد نخست؛ در هر شرایطی بسیار ضروری است که واحدهای تولیدی حتی پس از طی مراحل قانونی و تملیک نهایی توسط بانک های طلبکار همچنان مشغول به تولید باشند و اقدامات قانونی بانک ها در امر وصول مطالبات منتهی به توقف تولید نشود. به منظور حصول بدین مقصود، جا داشت که در این دستورالعمل، مقررات ویژه ای در مورد واحدهای تولیدی تملیک شده توسط بانک ها پیش بینی می شد که براساس آن، بانک ها و موسسات اعتباری مجاز باشند خارج از تشریفات قانونی مزایده عمومی، واحدهای تولیدی تملیکی را به مالکین قبلی بفروشند و بهای آن را به تدریج دریافت کنند، چراکه نمی توان انتظار داشت صاحبان واحدهای تولیدی که به علت ناتوانی از پرداخت مطالبات بانک ها، مالکیت واحد تولیدی خود را از دست داده اند بتوانند بهای اینگونه واحدهای تملیکی را به صورت نقدی به بانک ها پرداخت نمایند. استفاده از اجاره به شرط تملیک نیز در این گونه موارد کارساز نیست، زیرا در اجاره به شرط تملیک، بانک تا پایان مدت اجاره همچنان مالک واحد تولیدی محسوب می شود.

دوم؛ در صنعت بانکداری قاعده اساسی آن است که بانک ها خواه دولتی باشند و خواه خصوصی و غیردولتی بایستی از مقررات واحدی تبعیت نمایند و متفاوت بودن سهامداران نباید موجب تفاوت مقررات بانکی آنها باشد، اما به نظر می رسد این قاعده چندان که باید و شاید در «دستورالعمل نحوه واگذاری اموال مازاد موسسات اعتباری» رعایت نشده و این امر در تبصره ماده ۹ کاملا مشهود است و در این زمینه بین بانک های دولتی و خصوصی نوعی تفاوت سیاست گذاری به چشم می خورد.

سوم؛ در این دستورالعمل، اصل در مزایده اموال، انتخاب خریدار مناسب و فروش اموال مازاد از طریق مزایده عمومی است. این قاعده فی النفسه امری بسیار مطلوب است، زیرا از بذل و بخشش اموال بانک ها و فروش به خریداران خاص جلوگیری می کند، اما باید توجه داشت که تعدادی از اموال بانک ها دارای چنان وضعیت فنی و یا موقعیت اقتصادی و اجتماعی خاص هستند که فروش آنها از طریق مزایده عمومی امکان پذیر نخواهد بود. در این گونه موارد نبایستی امور اجرایی را قفل نمود و غیرقابل حل کرد و مدیران بانک ها را در چاره جویی اینگونه مسائل مسلوب الاختیار نمود.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

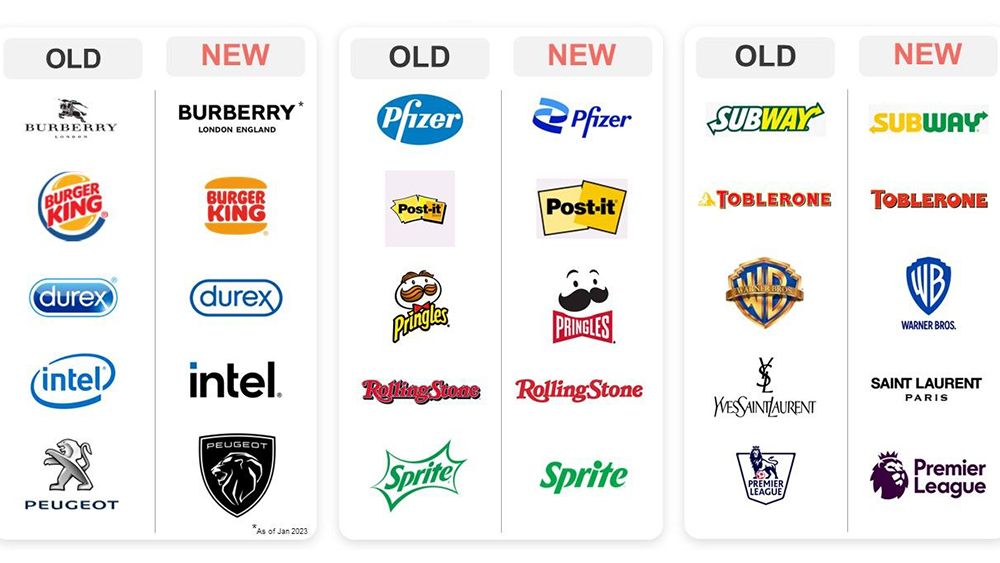

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833