دوگانگی مدیریت و نظارت

1 سال پیش ( 1402/4/24 )بخشنامه اخیر بانک مرکزی مجموعه رهنمودهای شورای فقهی بانک مرکزی تحت عنوان «راهنمای اجرایی نظارت و تطبیق شرعی در موسسات اعتباری» را بی کم وکاست به بانک ها ابلاغ کرده است. بررسی به عمل آمده راجع به حدود اختیارات ناظرین شرعی در بانک ها و نیز جایگاه قانونی نهادی به نام دبیرخانه شورای فقهی بانک مرکزی حاکی است که در اواخر اسفندماه 1400 بانک مرکزی در بخشنامه ای مقرر کرد: «در هر بانک و موسسه اعتباری غیربانکی، یک نفر به عنوان «مسئول نظارت و تطبیق شرعی» تعیین گردد.» این خبر، موجی از حدس و گمان های رسانه ای در مورد تعداد ناظرین شرعی بانک ها در کل کشور و اعزام آنان به شعب بانک ها به وجود آورد. برای رفع این دل نگرانی ها چندی بعد «حسین میثمی»، سخنگوی شورای فقهی بانک مرکزی ضمن رد این گمانه زنی های رسانه ای تأکید کرد: «برخی خبرگزاری ها اعلام کردند در هر شعبه یک ناظر شرعی قرار است مستقر شود که این کذب محض است و تنها حدود ۳۰ نفر ناظر شرعی در بانک ها حضور خواهند داشت؛ چراکه براساس مصوبه شورای فقهی بانک مرکزی، در هر بانک یک نفر به عنوان ناظر شرعی تعیین خواهد شد.» خبرگزاری صنایع نیز از قول رئیس کمیسیون اقتصادی مجلس نوشت: «اخبار منتشرشده درخصوص استخدام ۲۰ هزار ناظر روحانی در بانک ها موضوعیت ندارد و به صورت مثال، اگر بانک ملی در کل کشور ۳ هزار شعبه هم داشته باشد، تنها یک روحانی به عنوان ناظر برای این ۳ هزار شعبه انتخاب می شود و گزارش نظارتی خود را ارائه می کند، بدون اینکه معاونت و یا کارمندانی داشته باشد.» خبرگزاری فارس هم به نقل از سخنگوی بانک مرکزی افزود: «مصطفی قمری وفا، مدیر روابط عمومی بانک مرکزی در صفحه شخصی خود در فضای مجازی نوشت: براساس مصوبه شورای فقهی بانک مرکزی، در هر بانک یا موسسه اعتباری، یک نفر به عنوان مسئول نظارت شرعی در کمیته تطبیق حضور خواهد داشت تا به عنوان عضوی از اعضای کمیته مذکور، انطباق عملکرد آن بانک و موسسه اعتباری با ضوابط و مقررات شرعی را کنترل کند. وی تأکید کرد: بنابراین برخی ادعاهای مطرح شده مبنی بر حضور ناظران شرعی در همه شعب بانک ها به هیچ وجه صحت ندارد.»

به نظر می رسد در آن زمان تلاش مسئولان ذی ربط آن بود که جامعه به این باور برسد که ناظر شرعی در هر بانک فقط یک نفر خواهد بود. اما با این حال، جدیدترین بخشنامه نظارتی بانک مرکزی، حکایتی دیگر در مورد ناظرین شرعی بانک ها و وسعت تشکیلاتی آنها دارد. بخشنامه شماره 88977 مورخ 18 تیرماه 1402 بانک مرکزی در واقع، مجموعه رهنمودهای شورای فقهی بانک مرکزی تحت عنوان «راهنمای اجرایی نظارت و تطبیق شرعی در موسسات اعتباری» است که توسط بانک مرکزی بدون هیچ گونه اظهارنظر عینا جهت اجرا و نظارت بر حسن اجرای آن به شبکه بانکی کشور ابلاغ شده است. در بخشی از این بخشنامه می خوانیم: «توصیه می شود موسسه اعتباری توان داخلی خود در زمینه نظارت و تطبیق شرعی را از طریق تخصیص نیروی انسانی آشنا با مباحث بانکداری اسلامی (شامل کارشناس، بازرس و ...) به مسئول نظارت و تطبیق شرعی تقویت کند.»

آیا این مصوبه معنایی جز توسعه زیرپوستی تشکیلات ناظرین شرعی در بانک ها دارد؟ هزینه های این توسعه تشکیلاتی برعهده کیست؟ دولت یا سهامداران بانک ها؟ هرچند با اجرایی شدن انتصاب «مسئول نظارت و تطبیق شرعی» در هر بانک کاملا قابل پیش بینی بود که ناظر شرعی بانک که در تهران مستقر است علی القاعده بایستی به طریق مطمئن از عملکرد شعب و ستاد بانک در استان ها مطلع شود تا در صورت برخورد با فرآیند غیرشرعی، گزارش لازم را ارائه دهد. حصول این میزان نظارت فقهی نیز قطعا نیازمند توسعه تشکیلاتی و سازمانی ناظرین شرعی در هر بانک خواهد بود؛ یعنی ناظر شرعی می بایستی دفتر نمایندگی خود را در مدیریت شعب هر استان ایجاد کند و به تدریج نوبت به شعب بانک در شهرستان ها خواهد رسید. به همین جهت در بخشی دیگر از این بخشنامه مقرر شده است: «در صورتی که مسئول نظارت و تطبیق شرعی جهت انجام وظایف خود نیاز به کارشناس، بازرس و ... داشته باشد، می تواند مراتب را به هیأت مدیره موسسه اعتباری اعلام کند. تشخیص تعداد نیروی انسانی موردنیاز که لازم است جهت انجام وظایف مطرح شده در اختیار مسئول نظارت و تطبیق شرعی قرار گیرد، با هیأت مدیره موسسه اعتباری است.» همچنین در قسمتی دیگر از بخشنامه مورداشاره آمده است: «مسئول نظارت و تطبیق شرعی باید در ایفای وظایف و انجام مسئولیت های خود به صورت مستقل عمل نماید؛ به طوری که بتواند تصمیماتی را که در رابطه با موضوعات مرتبط با مباحث شرعی می گیرد، به صورت مناسبی اجرا نماید. هیچ یک از مدیران یا کارکنان موسسه اعتباری نباید اجازه داشته باشند تا نظرات خود را بر نظرات مسئول نظارت و تطبیق شرعی تحمیل کنند.»

افزون بر آن، برخلاف اختیارات و مسئولیت های قانونی هیأت مدیره بانک ها، در بخشی از بخشنامه مورد بحث تأکید شده است: «برکناری مسئول نظارت و تطبیق شرعی لازم است با ذکر دلایل توجیهی توسط هیأت مدیره موسسه اعتباری و پس از تأیید شورای فقهی بانک مرکزی انجام شود.» و تاکید بر این مطلب که: «پس از تأیید مغایرت اعلامی توسط دبیرخانه شورای فقهی و اعلام آن به موسسه اعتباری، هیأت مدیره موظف است بلافاصله اجرای مقرره داخلی مذکور را متوقف کند. در صورتی که به هر دلیل امکان توقف یکباره اجرای مقرره وجود نداشته باشد، لازم است هیأت مدیره در نامه ای توجیهی، برنامه خود را برای انجام اصلاحات در بازه زمانی حداکثر چهارماهه به دبیرخانه شورای فقهی اعلام نماید.»

نکته ای که اینجا تأکید بر آن ضروری است، این است که براساس مقررات برنامه ششم توسعه که فعلا تنها مستند قانونی شورای فقهی بانک مرکزی است، آنچه قانونا برای بانک ها لازم الاجراست صرفا مصوبات شورای فقهی بانک مرکزی است؛ زیرا اساسا در برنامه ششم توسعه نهادی با نام «دبیرخانه شورای فقهی» پیش بینی نشده است، اما بخشنامه اخیر بانک مرکزی برخلاف برنامه ششم توسعه، اجرای نظریات یک نهاد جدید به نام «دبیرخانه شورای فقهی» را نیز بر بانک ها لازم دانسته است. در این باره در بخشی از مصوبه اخیر شورای فقهی می خوانیم: «پس از تأیید مغایرت اعلامی توسط دبیرخانه شورای فقهی و اعلام آن به موسسه اعتباری، هیأت مدیره موظف است بلافاصله اجرای مقرره داخلی مذکور را متوقف کند. در صورتی که به هر دلیل امکان توقف یکباره اجرای مقرره وجود نداشته باشد، لازم است هیأت مدیره در نامه ای توجیهی، برنامه خود را برای انجام اصلاحات در بازه زمانی حداکثر چهار ماهه به دبیرخانه شورای فقهی اعلام نماید.»

حال با توجه به مقررات مورداشاره، پرسش آن است که آیا شورای فقهی بانک مرکزی براساس مقررات برنامه ششم توسعه تا این حد از اختیارات قانونی برخوردار است که علاوه بر شورای فقهی، نهادی به نام «دبیرخانه شورای فقهی» تشکیل دهد و بانک ها را مکلف به اجرای مصوبات این نهاد تازه تأسیس نماید؟ برای یافتن پاسخی مناسب به این پرسش ها و ابهام ها بهتر است مروری هرچند گذرا به مجموعه قوانین و مقررات مرتبط با این موضوع داشته باشیم.

اول: همان گونه که در بخشنامه «راهنمای اجرایی نظارت و تطبیق شرعی در موسسات اعتباری» نیز تأکید شده، در حال حاضر جایگاه قانونی شورای فقهی بانک مرکزی صرفا متکی به ماده 16 قانون برنامه ششم توسعه است. در قانون مورد اشاره می خوانیم: «برای حصول اطمینان از اجرای صحیح عملیات بانکی بدون ربا در نظام بانکی کشور و جهت نظارت بر عملکرد نظام بانکی و اظهارنظر نسبت به رویه ها و ابزارهای رایج، شیوه های عملیاتی، دستورالعمل ها، بخشنامه ها، چارچوب قراردادها و نحوه اجرای آنها از جهت انطباق با موازین فقه اسلامی، شورای فقهی در بانک مرکزی با ترکیب زیر تشکیل می شود... تبصره ۲ ـ مصوبات شورای فقهی لازم الرعایه است. رئیس کل بانک مرکزی اجرای مصوبات شورا را پیگیری و بر حسن اجرای آنها نظارت می کند. حکم این ماده نافی اختیارات و نظرات فقهای شورای نگهبان در اصل چهارم (۴) قانون اساسی نمی باشد.»

همانطور که در این قانون تصریح شده، فقط مصوبات شورای فقهی بانک مرکزی لازم الرعایه است، آن هم با پیگیری و نظارت رئیس کل بانک مرکزی. بنابراین مصوبات شورای فقهی بدون تأیید رئیس کل بانک مرکزی قابلیت اجرایی نخواهد داشت. همچنین در ماده 16 برنامه ششم توسعه نه نهادی به نام «دبیرخانه شورای فقهی» پیش بینی شده و نه اینکه بانک ها و موسسات اعتباری مستقیما موظف به رعایت مصوبات «دبیرخانه شورای فقهی» شده اند.

دوم: بانک مرکزی در اواخر سال 1400 ابتدا «مسئول نظارت و تطبیق شرعی» را به عنوان عضو کمیته رعایت قوانین و مقررات هر بانک معرفی کرد؛ بنابراین در بخشنامه مورداشاره، «مسئول نظارت و تطبیق شرعی» فقط یکی از اعضای کمیته رعایت قوانین و مقررات هر بانک محسوب شده و نهادی مستقل از هیأت مدیره و هیأت عامل آن بانک محسوب نشده است.

سوم: در ادامه این روند، موضوع در حد عضویت «مسئول نظارت و تطبیق شرعی» در کمیته رعایت مقررات بانک باقی نماند. در شهریورماه 1401، بانک مرکزی مصوبه یک نهاد تازه تأسیس به نام «دبیرخانه شورای فقهی» را به بانک ها و موسسات اعتباری ابلاغ کرد. بدین ترتیب با این بخشنامه «دبیرخانه شورای فقهی» بدون آنکه در قانون برنامه ششم توسعه به رسمیت شناخته شده باشد، رسما موجودیت یافت. پیوست بخشنامه نظارتی بانک مرکزی، «ضوابط ناظر بر نظارت شرعی در موسسات اعتباری» نام داشت و توسط «دبیرخانه شورای فقهی بانک مرکزی» تهیه و عینا بی کم وکاست به شبکه بانکی کشور ابلاغ شده است. در برخی از مواد این پیوست نظارتی می خوانیم:

* از تاریخ تأیید صلاحیت مسئول نظارت و تطبیق شرعی، طرح هرگونه مقررات داخلی به ویژه در حوزه شیوه های تجهیز و تخصیص منابع در هیأت مدیره بانک ها و موسسات اعتباری غیربانکی منوط به تأیید قبلی «مسئول نظارت و تطبیق شرعی» می باشد.

* چنانچه مسئول نظارت و تطبیق شرعی تمام یا بخشی از مصوبات هیأت مدیره بانک ها و موسسه اعتباری غیربانکی را مغایر با ضوابط فقه اسلامی و بانکداری بدون ربا تشخیص دهد، موظف است مراتب را به هیأت مدیره و دبیرخانه شورای فقهی بانک مرکزی اعلام نماید. هیأت مدیره بانک ها و موسسات اعتباری غیربانکی به عنوان رکن اصلی تضمین اجرای ضوابط شریعت و بانکداری بدون ربا موظفند تدابیر لازم جهت برطرف نمودن مغایرت های اعلامی توسط «مسئول نظارت و تطبیق شرعی» را که به تأیید دبیرخانه شورای فقهی رسیده است، اتخاذ نمایند.

* «مدیران بانک ها و موسسات اعتباری غیربانکی در تمامی سطوح» موظف به همکاری با مسئول نظارت و تطبیق شرعی جهت انجام وظایف محوله هستند. هیأت مدیره بانک ها و موسسات اعتباری غیربانکی مسئول نظارت بر حسن اجرای این حکم هستند.

ماده یک پیوست نظارتی مورداشاره عملا مدیرعامل و هیأت مدیره بانک ها را در یک طرف و «مسئول نظارت و تطبیق شرعی» را در طرف دیگر قرار داده است. مسئولیت اداره هر بانک قانونا برعهده کیست؟ پاسخ روشن است: برعهده هیأت مدیره و مدیرعامل بانک. بدین ترتیب سوال این است که آیا این چنین مسلوب اختیار کردن مدیریت و هیأت عامل بانک ها، به گونه ای که حتی «طرح هرگونه مقررات داخلی به ویژه در حوزه شیوه های تجهیز و تخصیص منابع در هیأت مدیره بانک ها و موسسات اعتباری غیربانکی» منوط به تأیید و تصویب «مسئول نظارت و تطبیق شرعی» بانک باشد، با اصول و مبنای حاکمیت شرکتی بانک ها منطبق است یا خیر؟ پرسشی که قاعدتا بانک مرکزی بایستی در مورد آن اعلام نظر کند.

چهارم: مجلس در آبان ماه 1401، قانون بانک مرکزی را تصویب کرد. در این قانون بنا به صلاحدید مجلس، جایگاه شورای فقهی بانک مرکزی از یک شورای تحت نظر رئیس کل بانک مرکزی به یکی از ارکان بانک ارتقا یافت. ماده 18 این طرح قانونی در مورد صلاحیت های قانونی شورای فقهی بانک مرکزی گفته است: «برای حصول اطمینان از اجرای صحیح عملیات بانکی بدون ربا و جهت نظارت بر عملکرد نظام بانکی و اظهارنظر نسبت به رویه ها و ابزارهای رایج، شیوه های عملیاتی، دستورالعمل ها، بخشنامه ها، چارچوب قراردادها و نحوه اجرای آنها از جهت انطباق با موازین فقه اسلامی، شورای فقهی موظف است نسبت به مصوبات هیأت عالی و کمیته های ذیل آن که حسب تشخیص رئیس شورای فقهی واجد ملاحظات شرعی می باشد، اظهارنظر نموده و موارد عدم انطباق با شرع را توسط رئیس شورا کتبا به رئیس کل اعلام کند... همچنین شورا موظف است درخصوص موضوعاتی که توسط رئیس کل به شورای فقهی ارجاع می شود یا توسط دبیرخانه یا به درخواست هر یک از اعضای شورای فقهی در دستور کار شورا قرار می گیرد، اظهارنظر نموده، موارد عدم انطباق با شرع را به رئیس کل اعلام کند. رئیس کل موظف است مصوبات شورای فقهی را پیگیری و بر حسن اجرای آنها نظارت کند.»

ظاهرا در این مرحله است که مسئولان ذی ربط بالاخره دریافتند که نهادی به نام «دبیرخانه شورای فقهی» با این همه وسعت اختیارات به تصویب قانونگذار نیاز دارد و نمی توان بی قانون نهادی را تأسیس و مدیران بانکی را ملزم به اجرای مصوبات آن کرد. به همین دلیل در یکی از بندهای ماده 18 قانون بانک مرکزی برای مشروعیت بخشی به این نهاد تازه تأسیس مقرر شده: «شورای فقهی دارای دبیرخانه ای است که دبیر آن به پیشنهاد رئیس شورای فقهی و پس از تأیید اکثریت اعضای شورا، با حکم رئیس کل برای مدت دو سال منصوب می شود و انتخاب مجدد وی بلامانع است. ساختار دبیرخانه و شرح وظایف آن به تصویب شورای فقهی می رسد و توسط رئیس کل ابلاغ می شود.» ملاحظه می شود که حتی در همین قانون تصویب نشده، «دبیرخانه شورای فقهی» هم عرض شورای فقهی بانک مرکزی نیست تا مصوبات قانونا برای مدیران شبکه بانکی کشور همانند مصوبات شورای فقهی لازم الرعایه باشد، اما حسب اطلاع، شورای نگهبان این قسمت از ماده 18 قانون بانک مرکزی را به علت داشتن بار مالی تأیید نکرده است. بر فرض تصویب نهایی این قانون، آیا رئیس کل بانک مرکزی ساختار و شرح وظایف «دبیرخانه شورای فقهی» را تاکنون به شبکه بانکی کشور ابلاغ کرده است؟

پنجم: مجمع تشخیص مصلحت نظام، ماده 18 قانون بانک مرکزی را مغایر با بند 9 سیاست های کلی قانون گذاری تشخیص داده و تاکید نموده است: «تعریف شورای فقهی به عنوان یک رکن اصلی، به طوری که رئیس کل بانک مرکزی عضو این شورا باشد، به تضعیف جایگاه و اقتدار بانک مرکزی منجر خواهد شد.» بدین ترتیب، قانون بانک مرکزی و ماده 18 راجع به حدود اختیارات شورای فقهی بانک مرکزی تاکنون مورد تأیید مجمع تشخیص قرار نگرفته است؛ بنابراین در حال حاضر تنها مستند قانونی شورای فقهی بانک مرکزی، ماده 16 برنامه ششم توسعه است که در این قانون هم کمترین نشانی از نهادی با نام «دبیرخانه شورای فقهی» و اختیارات گسترده آن نیست.

با توجه به مجموع مباحث و قوانین مورد استناد می توان به نتایج زیر دست یافت:

اولا فرآیند قانونی نظارت فقهی هم در ماده 16 قانون برنامه ششم توسعه و هم در ماده 18 قانون بانک مرکزی که هنوز تصویب نهایی نشده است، مشخص است. آنچه بانک ها ملزم به اجرای آن هستند صرفا مصوبات شورای فقهی است؛ لذا به نظر می رسد عریض و طویل کردن تشکیلات و تشکیل یک نهاد هم عرض با نام «دبیرخانه شورای فقهی» فاقد مبنای قانونی است. دوگانگی مدیریت و نظارت در مجموع مقررات مورداشاره مشهود است.

ثانیا برابر مقررات قانونی، آنچه بانک ها و موسسات اعتباری دولتی یا خصوصی قانونا مکلف به اجرای آن هستند صرفا مصوبات بانک مرکزی است. بانک مرکزی نیز مکلف است نظریات شورای فقهی را در مصوبات خود رعایت کند؛ بنابراین مسئولیت شرعی بودن مصوبات بانک مرکزی یا احراز آن به هیچ وجه در حوزه مسئولیت یا توان تخصصی مدیران و کارشناسان و شعب بانک ها نیست. آب را باید از سرچشمه زلال و شفاف نگاه داشت. با وجود ادارات بازرسی در همه بانک ها، نیازی به نهاد جدید با نام «ناظرین شرعی» برای بازرسی از بانک ها نیست.

ثالثا مجموع مقررات مورداشاره حاکی از آن است که ناظرین فقهی بانک ها می توانند علاوه بر نظارت فقهی در مدیریت بانک نیز مداخله کرده و تاثیرگذار باشند و این موضوع به طور بالقوه می تواند اختیارات و مسئولیت های هیأت مدیره، هیأت عامل و مدیرعامل بانک ها را تحت تاثیر قرار دهد و دوگانگی مدیریت و نظارت را به همراه آورد.

سخن پایانی آنکه، تصور نمی شود برای نظارت فقهی بر فرآیند های بانکی در چارچوب مقررات ماده 16 برنامه ششم توسعه با توجه به حاکمیت قانون عملیات بانکی بدون ربا، کسی مخالف وجود یک نهاد قانونی با نام «شورای فقهی بانک مرکزی» باشد. عدم مغایرت فرآیندهای بانکی با اصول و موازین شرعی را همه پذیرفته اند، ولی در حال حاضر نهادی به نام «دبیرخانه شورای فقهی» فراتر از قانون و هم طراز با شورای فقهی یا ناظرین شرعی بانک ها فاقد مبنای قانونی مشخص است، به ویژه آنکه در این بخشنامه ها تأکید شده است: «از تاریخ تأیید صلاحیت مسئول نظارت و تطبیق شرعی، طرح هرگونه مقررات داخلی به ویژه در حوزه شیوه های تجهیز و تخصیص منابع در هیأت مدیره بانک ها و موسسات اعتباری غیربانکی منوط به تأیید قبلی «مسئول نظارت و تطبیق شرعی» می باشد.» و اینکه «مسئول نظارت و تطبیق شرعی باید در ایفای وظایف و انجام مسئولیت های خود به صورت مستقل عمل نماید؛ به طوری که بتواند تصمیماتی را که در رابطه با موضوعات مرتبط با مباحث شرعی می گیرد، به صورت مناسبی اجرا نماید.» مگر ناظر شرعی بانک مسئولیت اجرایی نیز دارد؟ در صورت تعارض بین نظرات بانکی مدیران بانک و نظرات شرعی ناظرین شرعی، تکلیف مشتریان چیست؟ دوگانگی مدیریت و نظارت در مقررات مورداشاره مشهود است و قطعا این دوگانگی، سرگردانی مدیران و مشتریان بانک ها را در پی خواهد داشت. بنابراین انتظار می رود که بانک مرکزی برای حل دوگانگی مدیریت و نظارت و رفع ابهامات قانونی و آگاهی بخشی مدیران بانک ها، مبنای قانونی بخشنامه شماره 88977 مورخ 18 تیرماه 1402 و بخشنامه شماره 151721/01 مورخ 17 شهریورماه 1401 و میزان انطباق این بخشنامه ها با مبانی حاکمیت شرکتی در بانک ها را اصلاح کند و به همراه شرح وظایف و ساختار مصوب سازمانی «دبیرخانه شورای فقهی» رسما اعلام و به شبکه بانکی کشور ابلاغ نماید تا رفع ابهام شود و زمینه اجرای مقررات قانونی در بانک ها بهتر فراهم آید.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

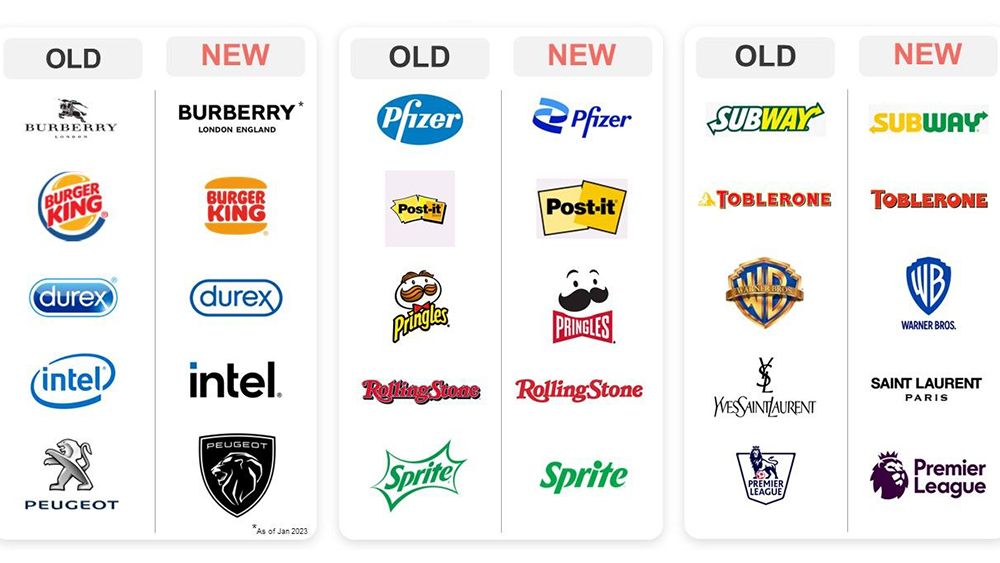

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833