مدل کسب وکار بانک ها

1 سال پیش ( 1402/3/27 )«سی امین همایش سالانه سیاست های پولی و ارزی» با محوریت «تثبیت اقتصادی؛ حکمرانی و سیاستگذاری» هفته گذشته به همت پژوهشکده پولی و بانکی در بانک مرکزی برگزار شد. «ابوذر سروش»، معاون نظارت بانک مرکزی در این همایش از لزوم اصلاح مدل کسب و کار بانک ها سخن گفت و افزود: «اگر قرار است شکاف میان نرخ سود تسهیلات و سپرده را کم کنیم باید اجازه دهیم که کارمزد شبکه بانکی اصلاح شود.» او در «نشست سیاستی؛ اصلاح نظام بانکی و تثبیت اقتصادی» با تاکید بر ضرورت اصلاح مدل کسب وکار بانک ها گفت: «مدل کسب وکار بانک ها باید متناسب با نوع آنها، یا کارمزدمحور باشد یا به سمت شکاف میان نرخ سود سپرده و تسهیلات برود و یا ترکیبی بهینه از این دو. لذا اگر قرار است شکاف میان نرخ سود تسهیلات و سپرده را کم کنیم باید اجازه دهیم که کارمزد شبکه بانکی اصلاح شود. در حال حاضر براساس قانون تقریبا بانک ها اجازه ندارند بیش از بهای تمام شده خدمات، پولی دریافت کنند.»

سخنان معاون نظارتی بانک مرکزی و موضوع شکاف میان نرخ سود سپرده و تسهیلات به چه معناست و آیا اساسا در ایران بانک ها مدل کسب وکار دارند؟ در صورت پاسخ مثبت به این پرسش، مدل کسب وکار بانک ها در کشورمان چیست و بانک ها چگونه درآمد کسب می کنند تا هم هزینه های کلان پرسنلی و تشکیلاتی و عملیاتی خود را تأمین کنند و هم به سپرده گذاران و سهامداران شان سودرسانی کنند؟

در اینکه بانک ها بایستی مدل کسب وکار مشخصی داشته باشند، هیچ تردیدی نیست. در مورد مدل کسب وکار بانک ها گفته شده است که «برخلاف صنایع تولیدی یا صنایع مشابه، مدل کسب وکار در بخش بانکی تنها با سرمایه سروکار دارد - چه به صورت فیزیکی و چه غیرملموس. محصولات بانک ها (خدمات مالی که ارائه می دهند) هم به عنوان دارایی و هم به عنوان بدهی آنها عمل می کند. به عنوان مثال، حساب های پس انداز و سپرده های ثابت، یکی از محصولات اصلی آنها، در فهرست بدهی ها قرار می گیرند؛ زیرا باید به مشتریان خود سود پرداخت کنند. با این حال، زمانی که آنها وجوه حاصل از این سپرده ها را به عنوان وام ارائه می دهند، تمام اعتبار پرداخت شده آنها در لیست دارایی ها قرار می گیرد.» به هر حال برخلاف تصور عده ای، بانک یک موسسه خیریه و یا صندوق پرداخت نیست که منابع خود را به طور بی حساب و کتاب صرف پرداخت های دستوری و خیریه ای و امور غیرانتفاعی نماید، بلکه بانک ها موسسات کاملا انتفاعی در قالب حقوقی شرکت سهامی عام هستند که دریافت ها و پرداخت های آنان بایستی کاملا مبتنی بر ریسک های حساب شده با گرفتن تضمین و تأمین کافی صورت گیرد و در این رهگذر باید علاوه بر هزینه های تشکیلاتی شان هم به سپرده گذاران و هم به سهامداران سود برسانند. پس بانک باید در مدلی خاص کسب درآمد کند. در صنعت بانکداری بسته به نوع و رویکرد حرفه ای بانک ها، مدل کسب وکار آنها نیز متفاوت خواهد بود. این مدل کسب وکار با پیشرفت بانکداری الکترونیک، از قالب های رایج سنتی تا حد زیادی فاصله گرفته و تغییر کرده است. به همین جهت، بانکداری الکترونیک در عمل به سه مدل تقسیم می شود: مدل متمرکز بر بانک، مدل در ارتباط با بانک و مدل بدون حضور بانک. هر کدام از این مدل های سه گانه، رویکرد متفاوتی برای کسب وکار بانک ها دارند. ممکن است زمانی فرا برسد که بخش های مهمی از فعالیت بانک ها که منبع درآمدزایی آنهاست، از بانک ها جدا شده و توسط فین تک ها اجرایی شوند. در حال حاضر، عملیات پرداخت و دریافت و نقل وانتقال الکترونیکی در بسیاری از کشورها از طریق شرکت هایی انجام می شود که خارج از شبکه بانکی اند، اما با بانک ها در ارتباط سازمان یافته هستند. این ارتباط و پیوستگی الکترونیکی برای بانک ها هزینه های کلانی در برداشته است. طبعا مدل کسب وکار مناسب، درآمد عملیاتی بانک ها را افزایش می دهد و برعکس، مدل کسب وکار نامناسب طبیعتا سوددهی بانک ها را کاهش خواهد داد و ناتوانی مالی آنها را به همراه خواهد داشت.

نکته جالب در این میان، ابهام در مدل فعلی کسب وکار بانک هاست. به نظر می رسد دقیقا مشخص نیست که براساس قانون عملیات بانکی بدون ربا، مدل کسب وکار بانک ها در ایران چیست و در این زمینه چه تفاوتی بین بانک های تجاری و بانک های تخصصی وجود دارد؟ جالب اینجاست که این موضوع مهم و اساسی حتی در طرح 90 ماده ای کمیسیون اقتصادی مجلس (ادامه طرح بانکداری) نیز در هاله ای از ابهام قرار دارد و در این طرح توضیح داده نشده است که مدل کسب وکار انواع بانک های پیش بینی شده (شامل بانک های تجاری، بانک های تخصصی، بانک های توسعه ای، بانک های پس انداز و تسهیلات مسکن، بانک های قرض الحسنه و بانک های جامع) بر چه اساسی خواهد بود؟

در حال حاضر، درآمد اصلی و عمده بانک ها و موسسات اعتباری کشور (براساس رویه جاری)، یا سود حاصل از پرداخت انواع تسهیلات مختلف مشارکتی و مبادله ای است که به مشتریان خود می پردازند، یا درآمد حاصل از کارمزد تعهدات و خدمات بانکی است که بانک ها در ازای ارائه این سرویس ها از مشتریان ذی ربط دریافت می کنند. تفاوت سود و کارمزد نیز مشخص است؛ سود بانک ها می بایستی حاصل معامله ای مشروع باشد که بین بانک و مشتری در قالب عقود مشروع انجام می شود، یا آنکه این سود از محل فروش اموال و املاک مازاد بانک ها و تفاوت قیمت تمام شده و قیمت فروش این گونه اموال به دست می آید. بنابراین میزان سود قطعی بانک ها از پرداخت انواع تسهیلات بانکی به نتیجه و میزان سود حاصل از معامله ای بستگی دارد که بین مشتری و بانک انجام می گیرد. لازم به توضیح است که در تسهیلات مشارکتی، بانک ها به میزان آورده خود (مبلغ تسهیلات) در طرح مورد مشارکت با مشتری شریک خواهند شد. برخلاف سود اما کارمزد حق الزحمه ای است که بانک ها در ازای ارائه خدمات بانکی نظیر نقل وانتقال وجوه و صدور ضمانت نامه بانکی و اعتبارات اسنادی از مشتریان دریافت می کنند. قانون پولی و بانکی (بند 4 ماده 19 قانون عملیات بانکی بدون ربا و بند 4 ماده 14 قانون پولی و بانکی کشور)، تعیین میزان کارمزد خدمات بانکی را برعهده بانکی مرکزی گذاشته است، اما شرط قانون عملیات بانکی بدون ربا برای دریافت کارمزد توسط بانک ها این است که «تعیین انواع و میزان حداقل و حداکثر کارمزد خدمات بانکی ( مشروط بر اینکه بیش از هزینه کار انجام شده نباشد) و حق الوکاله به کارگیری سپرده های سرمایه گذاری که توسط بانک ها دریافت می شود.» برمبنای این ماده، تعیین میزان کارمزد انواع خدمات بانکی برعهده بانک مرکزی است. افزون بر آن، میزان کارمزد خدمات بانکی باید به گونه ای تعیین شود که بانک ها فقط هزینه تمام شده آن خدمات را دریافت کنند. پس با این قاعده گذاری، بانک ها از محل خدمات بانکی عملا درآمدی نخواهند داشت و هرچه را از مشتری می گیرند بایستی صرف هزینه های تعهدات و خدمات بانکی کنند. ضمن آنکه در برخی از تعهدات و خدمات بانکی نظیر صدور ضمانت نامه بانکی یا صدور اعتبارات اسنادی، بانک ها ریسک بالایی در حد پرداخت تسهیلات برعهده می گیرند. بنابراین اصلا منطقی نیست که کارمزد بانک ها در تعهدات بانکی به میزان سایر خدمات بانکی باشد.

با توجه به توضیحاتی که داده شد، حالا بهتر می توان معنا و مفهوم سخنان معاون نظارت بانک مرکزی در سی امین همایش سیاست های پولی و ارزی را درک کرد. خلاصه فرمایش او این است که در مدل کسب وکار بانک ها در آینده باید به تدریج کارمزد خدمات بانکی افزایش یابد و در مقابل نرخ سود تسهیلات کاهش یابد؛ یعنی بانک ها از محل ارائه خدمات و تعهدات بانکی به جای گرفتن هزینه تمام شده خدمات از کارمزد آن کسب سود کنند، اما آیا هزینه های کلان تشکیلاتی و پرسنلی عملیات بانکی فقط از محل کارمزد خدمات و تعهدات بانکی قابل تأمین است؟ آیا با درآمد حاصل از خدمات بانکی می توان به سهامداران و سپرده گذاران سود رساند؟

با توجه به تجربیات اجرایی، پاسخ این سوال منفی است و نمی توان مدل کسب وکار بانک ها را فقط متکی به کارمزد خدمات و تعهدات بانکی نمود. نرخ گران تسهیلات نیز بیشتر مولود گران بودن هزینه تأمین و تجهیز منابع بانک هاست. علاوه بر آن، سهامداران بانک ها خواه بانک های دولتی و خواه بانک های خصوصی انتظار دارند که بانک ها در پایان سال مالی به آنها سود عملیاتی پرداخت نماید. سپرده گذاران بانکی نیز چنین توقعی دارند. پس به طور آرمان گرایانه نمی توان نسخه واحدی برای شیوه درآمدزایی بانک ها پیچید. مطالعه تطبیقی مدل کسب وکار بانک ها در کشورهای جهان می تواند الگوی مناسبی برای طراحی مدل کسب وکار بانک های ایرانی ترسیم نماید. فراموش نکنیم که تاکنون بانکداری از نظر موازین شرعی جزو مکاسب محرمه نبوده است، اما عملیات بانکی ممکن است از آلودگی های ربوی مصون نماند. ضوابط و اصول بانکداری بدون ربا نیز در قانون عملیات بانکی بدون ربا تعیین شده است. سخن پایانی آنکه، بانک ها برای خدمات دهی بهتر به مردم باید مدلی صحیح از کسب وکار داشته باشند تا هم بتوانند هزینه های جاری و عملیاتی خود را پوشش دهند و هم به سپرده گذاران و سهامداران شان سود برسانند.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

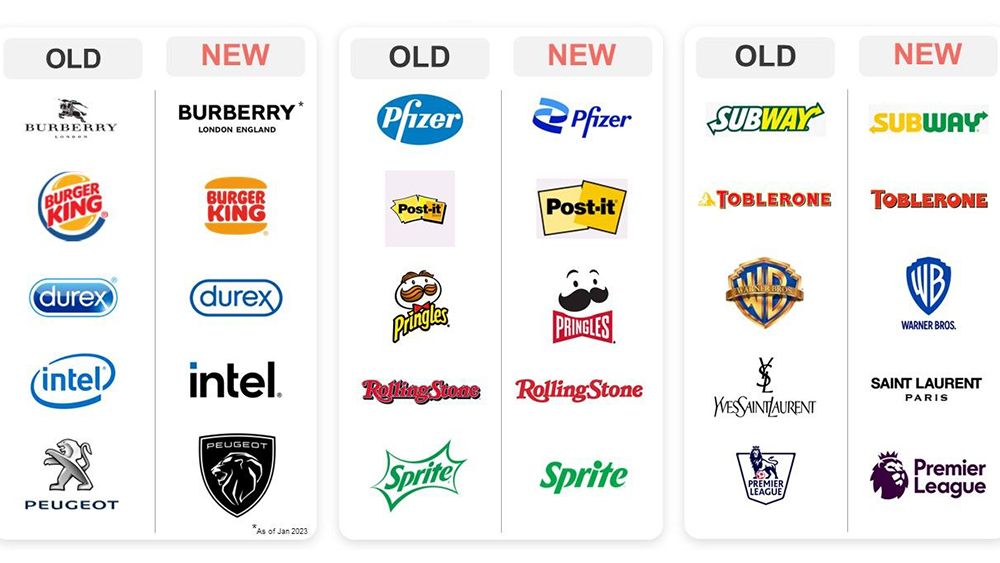

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833