پاک کردن صورت مسئله

1 سال پیش ( 1402/2/16 )به دنبال هشدار رئیس کل بانک مرکزی به بانک های ناتراز، گمانه زنی رسانه ای در مورد انحلال یا ادغام بانک های ناتراز آغاز شد؛ از جمله روزنامه «آفتاب یزد» به نقل از منابع آگاه نوشت: «علی رغم هشدار رئیس کل بانک مرکزی مبنی بر انحلال بانک های ناتراز تا نیمه امسال (پایان شهریور)، در سومین و چهارمین مرحله از «ادغام بانک ها»؛ نخست پنج بانک... در یکی از دو بانک «صادرات» یا «ملت» ادغام می شوند.» نگاهی به پیشینه خبری موضوع انحلال یا ادغام بانک ها نشان می دهد که مدت ها قبل از اظهارنظر اخیر «محمدرضا فرزین»، «خبرگزاری فارس» آورده بود: «یک متخصص اقتصاد اسلامی ضمن تشریح آفات بانکداری خصوصی به دولت سیزدهم پیشنهاد کرد، همه بانک های خصوصی در بانک های دولتی ادغام و در گام بعدی همه بانک های دولتی در «بانک ملی اسلامی» ادغام شوند.»

او همچنین در توضیح پیشنهاد خود افزود: «اگر این بانک های ربوی ورشکسته شوند، آنگاه بار سنگین بدهی که بر اقتصاد ملی تحمیل می شود، مصیبت دیگری خواهد بود؛ چنانچه از دیدگاه بنده وقوع این پدیده شوم در آینده نه چندان دور، گریزناپذیر است. راهکار اجتناب از چنین بحران های جدی را فقط و فقط در دولتی کردن همه بانک ها و ادغام آنها در «بانک ملی اسلامی» می دانم.» پس با این طرح بدیع، دیگر نیازی به بانک مرکزی نخواهد بود؟

حساسیت بالای افکار عمومی نسبت به موضوع ادغام بانک ها چندان دور از انتظار نیست؛ زیرا همه بانک ها، خواه بانک های دولتی و خواه خصوصی، محل انباشت سرمایه های مردم در شکل و شمایل سپرده های بانکی و سهام بانک هاست. مردمی که منابع مالی خود را در اختیار بانک ها قرار می دهند تا بانک ها این سپرده های مردمی را در عملیات بانکی به کار برند و سود حاصل از این عملیات بانکی را به نسبت مدت و مبلغ سپرده و سهم منابع بانک بین خود و سپرده گذاران تقسیم کنند. بخشی دیگر از منابع مالی مردم برای خرید سهام بانک های غیردولتی خصوصی به بانک ها آورده می شود. پس بانک ها با انبوه پول های مردم، هم در قالب سپرده های بانکی و هم در قالب سهام بانک ها سروکار دارند. بنابراین پمپاژ خبری موضوع «انحلال یا ادغام بانک ها» طبیعتا بر نگرانی و دلواپسی سپرده گذاران و سهامداران بانک ها می افزاید و این پرسش برای شان مطرح می شود که پس از ادغام یا انحلال، سرنوشت سرمایه آنان چه خواهد شد؟

هدف از کاربرد روش انحلال یا ادغام باید روشن باشد. معمولا ادغام موسسات عظیم مالی، آثار مثبت و منفی دربر دارد. جدا از آثار متفاوت ادغام یا انحلال، سوال این است که آیا ادغام یا انحلال بانک ها در شرایط فعلی اقتصاد ایران، بیماری ناترازی بانکی را درمان خواهد کرد یا آنکه این راه حل های به ظاهر بانکی فقط پاک کردن صورت مسئله است تا زمینه لازم برای تحقق پیشنهاد آن اقتصاددان، یعنی ادغام همه بانک ها و تشکیل «بانک ملی اسلامی» فراهم آید؟! واقعیت آن است که در دنیای بانکداری، ادغام و انحلال بانک ها هم از نظر مبانی قانونی و حقوقی و هم از نظر اقتصاد بانکی، دو موضوع کاملا متفاوت است و هر یک از این دو، آثار خود را دارند. در حقوق تجارت، انحلال شرکت به معنای مرگ آن است و شرکت منحل شده پس از دوران تصفیه، دیگر نه شخصیت حقوقی دارد و نه حضور موثر در جامعه. اما در سایر کشورها، پدیده ادغام ممکن است در بطن خود تشکیل یک شخصیت حقوقی متمایز از شخصیت حقوقی شرکت ادعاپذیر را در پی داشته باشد، اما تجربه ادغام بانک ها در بعد از انقلاب نشان داد که در کشورمان، «ادغام» تفاوت چندانی با «انحلال» ندارد. «ادغام» در واقع، نام محترمانه «انحلال» است و متصدیان امر با نام «ادغام» همان نتایج «انحلال» را پی گرفته اند. لذا پس از ادغام باید با بانک های ادغام شده برای همیشه وداع کرد. قانون ملی شدن بانک ها (مصوب سال 1357)، مصداق روشنی بر این ادعاست. قانونی که می گوید:

«برای حفظ حقوق و سرمایه های ملی و به کار انداختن چرخ های تولیدی کشور و تضمین سپرده ها و پس اندازهای مردم در بانک ها ضمن قبول اصل مالکیت مشروع مشروط و با توجه به: «نحوه تحصیل درآمد بانک ها و انتقال غیرمشروع سرمایه ها به خارج»، «نقش اساسی بانک ها در اقتصاد کشور و ارتباط طبیعی اقتصاد کشور با موسسات بانکی»، «مدیون بودن بانک ها به دولت و احتیاج آنها به سرپرستی دولت»، «لزوم هماهنگی فعالیت بانک ها با سایر سازمان های کشور» و «لزوم سوق دادن فعالیت در جهت اداری و انتفاعی اسلامی» از تاریخ تصویب این قانون کلیه بانک ها ملی اعلام می گردد و دولت مکلف است بلافاصله نسبت به تعیین مدیران بانک ها اقدام نماید.»

اما نتیجه عملیاتی این قانون ادغام نبود، بلکه انحلال بسیاری از بانک ها و دولتی شدن کامل صنعت بانکداری ایران بود؛ مثلا بانک صنعت و معدن در تاریخ 2 مهرماه 1358 از ادغام بانک اعتبارات صنعتی، بانک توسعه صنعتی و معدنی ایران، بانک توسعه و سرمایه گذاری ایران، شرکت سرمایه گذاری بانک های ایران و صندوق ضمانت صنعتی شکل گرفت. بانک اعتبارات صنعتی که اولین بانک توسعه صنعتی در ایران بوده، به موجب قانون برنامه عمرانی هفت ساله دوم در سال ١٣٣٥ با سرمایه اولیه ٦٠٠ میلیون ریال و به منظور ایجاد و تقویت کارآفرینان بخش خصوصی تأسیس شد. سهام اولیه این بانک تماما به دولت تعلق داشت، ولی پس از ٢٠ سال فعالیت تصمیم گرفته شد که با فروش تدریجی سهام به بخش خصوصی موجبات غیردولتی شدن بانک مزبور فراهم گردد. در اواخر سال ١٣٥٦ با فروش تدریجی 5 درصد سهام به بخش خصوصی، زمینه غیردولتی شدن بانک آغاز شد. این بانک در مدت ٢٢ سال فعالیت خود، ١١٠٧ فقره تسهیلات به مبلغ 86.7 میلیارد ریال به واحدهای تولیدی و خدماتی پرداخت کرد و در سرمایهگذاری ٧٠ واحد تولیدی و خدماتی نیز به مبلغ ١١ میلیارد ریال مشارکت حقوقی داشت، اما در حال حاضر و پس از ادغام هیچ اثری از آن در اذهان باقی نمانده است. بانک های ملت، تجارت و صادرات نیز سرنوشت مشابهی داشته اند، اما نتیجه نهایی این همه انحلال چه بود؟!

بازگشت بانک های ملی شده به تنظیمات کارخانه؛ زیرا در تیرماه 1385 براساس سیاست های کلی نظام اعلام شد: «واگذاری 80 درصد از سهام بنگاه های دولتی مشمول صدر اصل 44 به بخش های خصوصی شركت های تعاونی سهامی عام و بنگاه های عمومی غیردولتی به شرح ذیل مجاز است: بانك های دولتی به استثنای بانك مركزی ایران، بانك ملی ایران، بانك سپه، بانك صنعت و معدن، بانك كشاورزی، بانك مسكن و بانك توسعه صادرات، شركت های بیمه دولتی به استثنای بیمه مركزی و بیمه ایران.» این بدان معناست که دولتی سازی کامل صنعت بانکداری پس از انقلاب، درمان دردهای اقتصادی جامعه نبوده، بلکه بالعکس، جامعه را از رقابت بانک های دولتی-خصوصی برای خدمات بهتر به مردم محروم کرده است. همین پدیده در مورد ادغام چند بانک و موسسه اعتباری در بانک دولتی سپه اتفاق افتاد؛ با این تفاوت که این بار برخلاف مقررات سیاست های کلی نظام به جای خصوصی سازی، بانکداری دولتی متورم شد. بانک ها و موسسات اعتباری ادغام پذیر همه عملا منحل شدند و حاصل کار، یک بانک دولتی بسیار متورم با بیش از 5 هزار شعبه بود. با توجه به این سیر تاریخی، پدیده ادغام بانک ها عملا تفاوتی با پدیده انحلال نداشته است. در ادامه به چند نکته درخصوص تبعات انحلال و ادغام از منظر حقوق کارکنان بانک ها و سپرده گذاران و موسسات اعتباری ادغام پذیر اشاره می کنم:

اول؛ تأثیر ادغام بر حقوق استخدامی کارکنان بانک ها و موسسات ادغام پذیر: در صورت انحلال یک موسسه یا بانک، وضعیت نهایی کارکنان مشخص است. بانک یا موسسه پس از قرار گرفتن در وضعیت انحلال، دیگر فعالیتی نخواهد داشت، در نتیجه درآمدی هم نخواهد داشت تا حقوق پرسنل را بپردازد. پس هیچ چاره ای نیست، مگر آنکه با همه پرسنل خداحافظی و تسویه کرد. پس انحلال در نفس خود، بیکاری تعدادی بیمار را در پی خواهد داشت. تفاوت عملیاتی انحلال و ادغام در همین موضوع روشن می شود، اما برعکس انحلال، ادغام یک بانک در بانک دیگر، با بیکار شدن کارکنان بانک ادغام پذیر همراه نیست. قاعده حقوقی آن است که همه کارکنان بانک ادغام شونده بایستی به بانک ادغام پذیر منتقل شوند. لذا تعداد پرسنل بانک ادغام پذیر یکشبه به چندین برابر افزایش می یابد. پس قبل از تصمیم به ادغام باید دقیقا بررسی شود که آیا بانک ادغام پذیر به این همه نیروی مازاد نیاز دارد یا خیر؟ در غیر آن صورت، تأمین حقوق و مزایای این همه نیروی انسانی، مصیبت بانک ادغام پذیر خواهد بود.

مشکل بعدی که در مورد رعایت حقوق استخدامی پرسنل بانک های ادغام پذیر وجود دارد، بحث یکسان سازی و تطبیق حقوق و مزایای همه کارکنان قبلی و تازه وارد بانک ادغام پذیر است. چند بانک و موسسه اعتباری ادغام شده قطعا حقوق و مزایای متفاوتی داشته اند. نمی توان به راحتی همه را به خط کرد و حقوق یکسان داد. این نکته در زمینه مدیریت نیز صدق می کند. هر بانک یا موسسه ادغام شده، مدیران ستاد خود را داشته اند و طبیعتا این مدیران انتظار دارند پس از ورود به بانک ادغام پذیر از همان پست و موقعیت مدیریتی قبلی خود برخوردار شوند؛ درحالی که تحقق این خواسته اساسا امکان پذیر نیست؛ مثلا تصور کنید که بانک انصار، مهر اقتصاد و... همگی دارای مدیران صف و ستاد بوده اند. آیا بانک سپه می تواند برای همه این مدیران، موقعیتی مشابه موقعیت قبلی آنها فراهم کند؟ پاسخ به این پرسش قطعا منفی خواهد بود.

همین وضعیت در مورد مدیران و مسئولان شعب بانک های ادغام شونده و بانک ادغام پذیر نیز قابل تصور است؛ یعنی باید انتظار داشت که بانک سپه در یک خیابان، ده ها شعبه داشته باشد؟

شاید توصیه مدیریتی برای حل این گونه مشکلات، انحلال شعب مازاد بانک ها و موسسات ادغامی باشد. اما این راهکار، دربه دری و تضییع حقوق استخدامی مدیران، کارشناسان و کارکنان شعب منحله را به همراه خواهد داشت. لذا تصمیم به انحلال چند بانک یا موسسه اعتباری در یک بانک دیگر، نیازمند مطالعه و تامین مالی مناسب برای جابهجایی و پرداخت مستمر حقوق و مزایای همه پرسنل موسسات ادغام شونده و بانک ادغام پذیر است، وگرنه اقدام به ادغام بدون بررسی جوانب کارشناسی، فاجعه منابع انسانی کارکنان شبکه بانکی را در پی خواهد داشت؛ چنانکه «فارس» در مورد وضعیت کارکنان بانک ها و موسسات ادغام شده در بانک سپه نوشت: «انتشار درددل های کارکنان بانک های ادغامی حسابی خبرساز شد. این افراد با تشکیل یک کمپین در «فارس من» نسبت به برخی موارد و شرایط کاری اعلان اعتراض کردند.» بنابراین سخن از ادغام بانک ها گفتن بدون برنامه ریزی دقیق در مورد وضعیت حقوق و پرسنل بانک های ادغام شونده، ثمره ای جز تضییع حقوق استخدامی کارکنان این قبیل بانک ها دربر نخواهد داشت.

دوم؛ تأثیر ادغام با حقوق شرعی و قانونی سهامداران بانک ها و موسسات اعتباری ادغام شونده: تفاوت اصلی ادغام با انحلال، این است که در پدیده انحلال، سهام سهامداران از بین می رود و دیگر سهامی نیست. لذا سهامداران شرکت منحله فقط در دارایی های باقیمانده شرکت به نسبت سهام شریک خواهند بود، اما برعکس در پدیده ادغام، ارزش فعلی (مثبت یا منفی) سهام سهامداران بانک ها و موسسات ادغام شونده عینا به شرکت ادغام پذیر منتقل خواهد شد. در نتیجه سهامداران بانک ها و موسسات اعتباری ادغام شده باید به نسبت ارزش سهام قبلی خود سهامدار بانک ادغام پذیر شوند؛ یا آنکه با دریافت داوطلبانه و غیراجباری ارزش واقعی سهام خود از جرگه سهامداران خارج شوند. ارزیابی ارزش فعلی سهام بانک ها و موسسات ادغامی نیز مستلزم ارزیابی دقیق دارایی های مثبت و منفی بانک ها و موسسات ادغام شده در زمان ادغام است تا ارزش روز سهام آنان تعیین شود، اما تصور نمی کنم در ادغام بانک ها چنین فرآیندی طی شده باشد. به یاد دارم که در زمان ادغام قبلی، سهام یک بانک ادغامی یکشبه به مبلغی ناچیز تقلیل یافت و به سهامداران آن بانک اعلام شد که برای دریافت بهای سهام فقط همین مبلغ قابل پرداخت است. رفتاری که با هیچ موازین شرعی و قانونی منطبق نبود؛ درحالی که اکنون اموال و املاک غیرمنقول بانک ها و موسسات ادغام شده بر اثر افزایش قیمت سر به فلک کشیده است. ضمن آنکه بدهی و مطالبات معوق آنان نیز همچنان باقی است.

سوم؛ تاثیر ادغام در حقوق شرعی و قانونی سپرده گذاران: در پدیده ادغام برعکس انحلال، کلیه حقوق قانونی سپرده گذاران بانک ها و موسسات ادغام شده به بانک ادغام پذیر منتقل می شود، اما مشکل زمانی شروع می شود که بانک ها و موسسات ادغام شده برای سپرده پذیری جذب سپرده نرخ های متفاوتی را تعهد و قرارداد کرده اند که پرداخت این نرخ ها برای بانک ادغام پذیر غیرممکن است، اما مراجع قضایی در این گونه موارد براساس قرارداد سپرده گذاری رأی می دهند؛ ولو آنکه به ادعای بانک ادغام پذیر این گونه نرخ های سپرده برخلاف نرخ مصوب بانک مرکزی تعیین شده باشد. شخصا چند نمونه از این آرا را دیده ام.

چهارم؛ تأثیر ادغام بر تراز مالی بانک ادغام پذیر؛ قاعده کلی آن است که با تحقق ادغام، کلیه دارایی های بانک و موسسه ادغام شده به بانک ادغام پذیر منتقل خواهد شد. در ازای برخورداری از این دارایی ها، بانک ادغام پذیر نیز قائن جانشین قانونی بانک های ادغام شده محسوب می شود و باید تعهدات مالی و غیرمالی بانک های ادغام پذیر را اجرا نماید. اما قطعا ورود حجم عظیمی از دارایی های مثبت و منفی بانک های ادغامی به بانک ادغام پذیر، تراز مالی آن بانک را تغییر خواهد داد. در نتیجه بدهی بدهکاران سابق بانک یا موسسه ادغام شده به بانک ادغام پذیر منتقل می شود. بانک ادغام پذیر نیز بایستی اقدامات حقوقی و قضایی مناسب برای وصول این مطالبات معوق را انجام دهد. پس ادغام به معنای پاک کردن مطالبات معوق و بدهی بدهکاران سابق بانک های ادغامی نیست.

کلام پایانی آنکه، در صنعت بانکداری اقدام به انحلال یا ادغام بانک ها، آخرین راه حل است. بنابراین اگر مشکل فقط ناترازی برخی بانک هاست، راه حل های بانکی و اقتصادی دیگری غیر از ادغام نیز قابل طرح و بررسی است. توسل به انحلال یا ادغام برخی بانک ها همچنین نیازمند بررسی دقیق کارشناسی است. به نظر نگارنده، اشکال اصلی ادغام قبلی بانک ها آن بود که ابتدا تصمیم به ادغام گرفته شد و سپس بررسی کارشناسی آن آغاز شد. بنابراین قبل از بررسی دقیق کارشناسی و استفاده از واژه غیرعلمی «گزیر» برای این گونه اقدامات، نتیجه ای جز پاک کردن صورت مسئله و افزایش مشکلات شبکه بانکی و ایجاد دلواپسی در بین کارکنان بانک ها و خانواده های شان نخواهد داشت. پاک کردن صورت مسئله، مشکل نظام بانکی را حل نخواهد کرد.

1 سال پیش

ادغام یا انحلال ،مرگ یه بار شیون یه بار ،خسته شدیم از بی عدالتی در پرداخت حقوق کم به کارمند و ووووو حقوق نجومی مدیرعامل و هیئت مدیره کارمند بانک خصوصی زبان ده

1 سال پیش

مهمترین مزیت ادغام بانکها و موسسات مالی ، تامین بودجه بانکهای چپاول شده از زمان احمدینژاد است.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

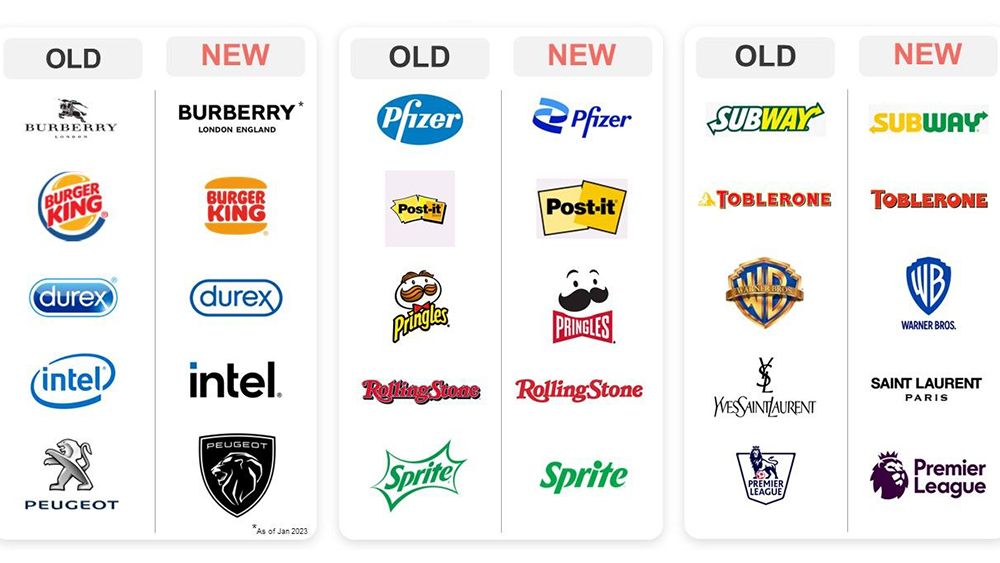

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

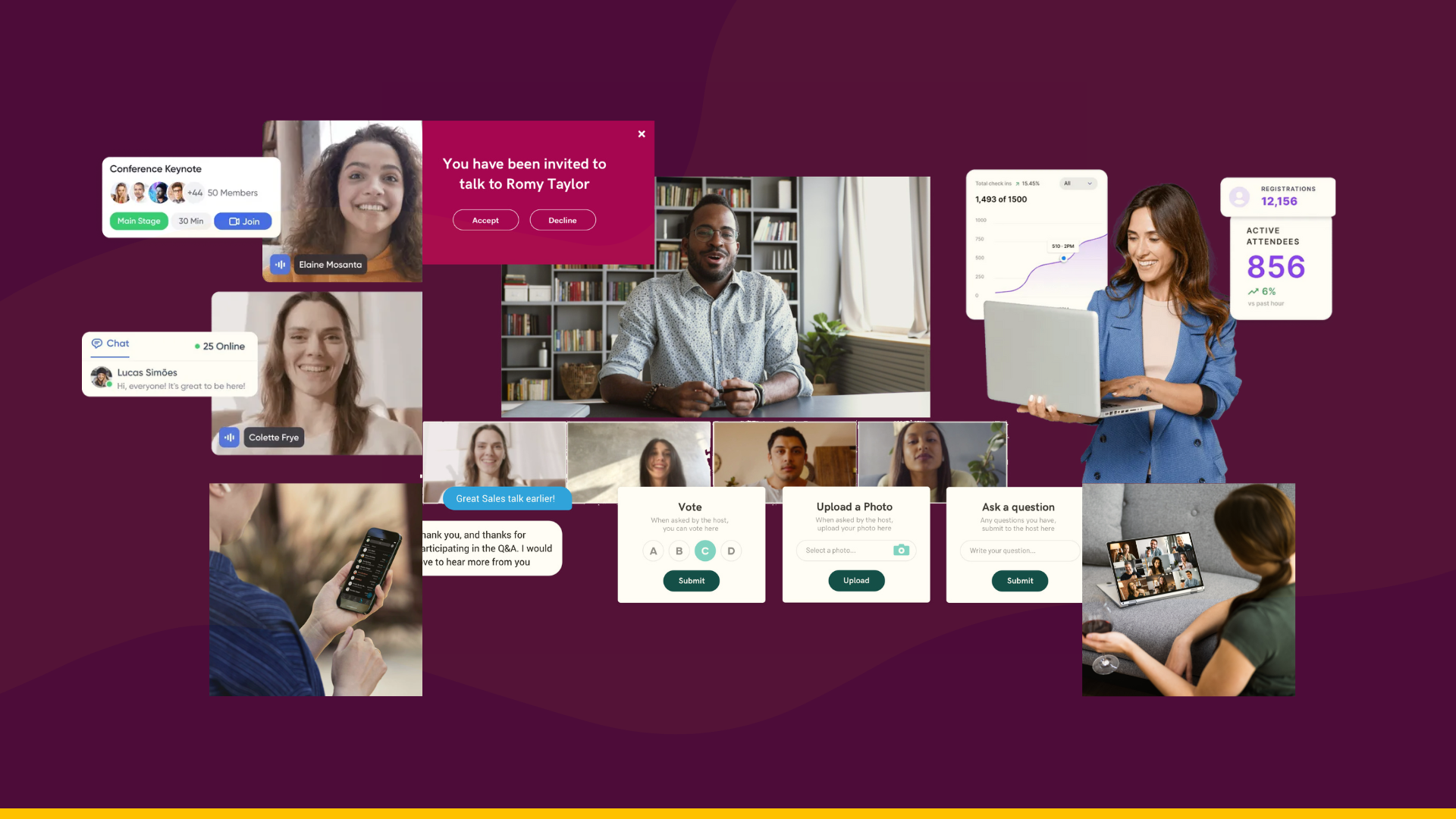

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833