درمان ناترازی بانک ها با «گزیر»

1 سال پیش ( 1402/1/26 )هفته گذشته «محمدرضا فرزین»، رئیس کل بانک مرکزی در گفت وگویی مفصل با سیما و با اشاره به ناترازی برخی بانک ها، درمان ناترازی را استفاده از مکانیزم «گزیر» تشخیص داد و در این باره گفت «به دنبال این هستیم که با بانک های ناتراز خصوصی و دولتی برخورد کنیم، حتی مجوزهای لازم را اخذ کرده ایم و تا چند ماه آینده خبرهایی در این باره اطلاع رسانی خواهد شد، به نحوی که در نیمه اول امسال چند بانک تعیین تکلیف می شوند.» «فرزین» ادامه داد: «براساس قاعده ای در نظام بانکی به عنوان فیصله یا گزیر، هر بانکی که منحل شود بانک مرکزی ضامن این است که پول سپرده گذاران را تأمین کند و جای نگرانی وجود ندارد، اما اجازه نخواهیم داد که بانک های ناتراز در کشور ما ادامه فعالیت بدهند و خلق پول بیش از حد داشته باشند که البته با هدف مدیریت نقدینگی و مهار تورم صورت می گیرد.»

از این گفته رئیس کل بانک مرکزی چنین استنباط می شود که او «گزیر»، انحلال و ادغام را درمان ناترازی و انضباط بخشی به بانک های ناتراز تشخیص داده است، اما «گزیر» از نظر بانکی چیست و چگونه می توان بانک های ناتراز را با آن درمان نمود؟ شاید واژه «گزیر» برای شما هم چندان شناخته شده و آشنا نباشد. واژه ای بسیار نامأنوس و فاقد پیشینه شناخته شده در ادبیات بانکی که همانند واژگان «کش لقمه» و «درازآویز» چندان با ذوق و سلیقه ادبی مردمان کوچه و بازار سازگار نشده است. در لغت نامه دهخدا، واژه «گزیر» به «پای کار» و «پیشکار» معنا شده است. همچنین در تعریف آن گفته اند که «عسس (برهان). داروغه و روزبان و در تبریز این معنی مستعمل است: گزیری به چاهی درافتاده بود.»

در گفت وگوی اخیر نیز رئیس کل بانک مرکزی، «گزیر» را معادل واژگان «فیصله» دانسته است، اما از منظر حقوق تجاری و بانکی، «گزیر» در واقع برگردانی نه چندان فراگیر از واژه لاتین «Resulationn» است. برگردانی که ممکن است معنا و مفهوم بانکی آن برای بسیاری از مخاطبان ناشناخته باشد، اما اصطلاحی است که معمولا در مورد مقررات و فرآیندهای مربوط به ورشکستگی شرکت های تجاری کاربرد داشته و در قانون تجارت از آن به عنوان «تصفیه امور ورشکستگی» یاد شده و فرآیندهای ورشکستگی شرکت های تجاری را مشمول قواعد و مقرراتی خاص نموده است. واژه «گزیر» برای اولین بار به عنوان یک واژه قانونی در طرح بانکداری مورد استفاده قرار گرفت. در این زمینه باید بدین نکته توجه داشت که بانک ها گرچه در قالب شرکت سهامی عام فعالیت می کنند؛ ولی مقررات قانونی مربوط به ورشکستگی آنها، کمی متفاوت با ورشکستگی شرکت های تجاری است؛ زیرا بانک های دولتی و خصوصی با میلیاردها تومان سپرده های بانکی مردم سروکار دارند. بنابراین ناترازی یا ورشکستگی آنها می تواند آثار سوء اقتصادی و سیاسی به همراه داشته باشد. به همین جهت، فصل سوم قانون پولی و بانکی کشور مصوب سال 1351 به این موضوع اختصاص یافته است. در ماده 39 این قانون می خوانیم: «در موارد زیر ممکن است بنا به پیشنهاد رئیس کل بانک مرکزی ایران و تایید شورای پول و اعتبار و تصویب هیأتی مرکب از نخست وزیر و وزیر دارایی و وزیر اقتصاد و وزیر دادگستری، اداره امور بانک به عهده بانک مرکزی ایران واگذار شود یا ترتیب دیگری برای اداره بانک داده شود یا اجازه تأسیس بانک لغو شود.

الف – در صورتی که مقامات صلاحیت دار بانک تقاضا نمایند؛

ب – در صورتی که بانک در مدت یک سال از تاریخ ابلاغ اجازه تأسیس، عملیات خود را شروع نکند؛

ج – در صورتی که بانکی بدون عذر موجه، فعالیت خود را برای مدتی متجاوز از یک هفته قطع کند؛

د – در صورتی که بانکی برخلاف این قانون و آیین نامه های متکی بر آن و دستورات بانک مرکزی ایران که به موجب این قانون یا آیین نامه های متکی بر آن صادر می شود و یا برخلاف اساسنامه مصوب خود عمل نماید؛

ه – در صورتی که قدرت پرداخت بانکی به خطر افتد یا سلب شود.

تبصره - بانکی که اجازه تأسیس آن لغو می شود از تاریخ الغاء اجازه تأسیس طبق دستور بانک مرکزی ایران عمل خواهد کرد.»

اما طرح بانکداری (بخش مربوط به بانک مرکزی)، همه این مقررات را کنار گذاشته و مقررات مربوط به نحوه مواجهه با وضعیت بحرانی و نیز ورشکستگی بانک ها و فرآیند مربوط به آن را «گزیر» نامیده است. به هر حال در اینجا منظور از «گزیر»، آن است که اگر یک بانک یا مؤسسه اعتباری که تحت نظارت بانک مرکزی قرار دارد در وضعیت نامناسب مالی (نظیر در معرض خطر یا بحران) قرار گیرد، بانک مرکزی می بایستی اقدامات لازم برای بازسازی و خروج از بحران مالی و ورشکستگی آن بانک را انجام دهد. ماده 33 طرح بانکداری مصوب مجلس، «گزیر» را چنین تعریف کرده است: «چنانچه رئیس کل در دوره ای که مؤسسه اعتباری توسط سرپرست اداره می شود یا قبل از آن، به این نتیجه برسد که شاخص های ناظر به وضعیت سرمایه و نقدینگی مؤسسه اعتباری قابل اصلاح نمی باشد، موظف است پیشنهاد گزیر مؤسسه اعتباری را به هیأت عالی ارائه کند. در صورت تصویب پیشنهاد رئیس کل توسط هیأت عالی، مؤسسه اعتباری با ترتیبات زیر وارد مرحله گزیر می شود:

1-مدیریت گزیر مؤسسات اعتباری برعهده صندوق ضمانت سپرده هاست. صندوق ضمانت سپرده ها موظف است ظرف حداکثر پنج روز کاری پس از لازم الاجرا شدن مصوبه هیأت عالی، فرآیند گزیر مؤسسه اعتباری موردنظر را آغاز نموده و با کمترین هزینه مالی و اجتماعی و با هدف صیانت و رعایت غبطه سپرده گذاران به ویژه سپرده گذاران خرد و سایر ذی نفعان، گزیر مؤسسه اعتباری موردنظر را مطابق قانون به انجام برساند.

2-اعطای تسهیلات جدید، صدور ضمانت نامه، گشایش اعتبار اسنادی و افتتاح حساب توسط مؤسسه اعتباری تحت گزیر، مجاز نمی باشد. درعین حال، مدیر گزیر موظف است در چارچوب مصوب هیأت عالی، فعالیت های اصلی مؤسسه اعتباری که عدم انجام آن در دوران گزیر - به تشخیص هیأت عالی - منجر به ایجاد بی ثباتی مالی نمی گردد را تا زمان خاتمه فرآیند گزیر ادامه دهد.

تبصره - در دو سال نخست اجرای این قانون، هیأت عالی می تواند اجرای مصوبات خود را که ناظر به تعیین سرپرست موقت برای مؤسسات اعتباری یا گزیر آنهاست، صرفا در مورد مؤسسات اعتباری که دستورات بانک مرکزی را به طور کامل رعایت کند.»

بدین ترتیب، گفته رئیس کل بانک مرکزی مبنی بر آنکه «اجازه نخواهیم داد که بانک های ناتراز در کشور ما ادامه فعالیت بدهند و خلق پول بیش از حد داشته باشند»، اعلام تلویحی این مطلب است که بانک مرکزی، قرار گرفتن بانک ها در وضعیت ناترازی را مطلوب نمی داند و درمان درد بانک های ناتراز را «گزیر» تشخیص داده است، اما مشکل قانونی این راه حل و درمان، آن است که همان گونه که پیش بینی می شد، قانون بانک مرکزی با ده ها ایراد شورای نگهبان و مجمع تشخیص مصلحت نظام مواجه و به مجلس برگشت داده شده است. بنابراین قانون مورد بحث ظاهرا هنوز مراحل نهایی تصویب رسمی خود را طی نکرده و مزین به انتشار در روزنامه رسمی کشور نشده است، در نتیجه قابل اجرا نیست. گفتنی است که شورای نگهبان در مورد مقوله «گزیر» در طرح بانکداری چنین اعلام نظر کرده است: «ماده 33 به جهت مشخص نبودن حدود فعالیت ها قابل انجام در قالب «گزیر» ابهام دارد. پس از رفع ابهام، اظهارنظر خواهد شد.» افزون بر آن، در همین قانون هنوز تصویب نشده، مدیریت «گزیر» بانک ها برعهده صندوق ضمانت سپرده ها گذاشته شده است. بنابراین بانک مرکزی در این مورد مستقیما مسئولیت ندارد.

همچنین بخش دیگر صحبت های مهم رئیس کل بانک مرکزی مبنی بر اینکه «هر بانکی که مشخص شود بانک مرکزی ضامن این است که پول سپرده گذاران را تأمین کند و جای نگرانی وجود ندارد»، نیازمند روشنگری بیشتر بانک مرکزی است؛ زیرا:

یکم؛ براساس مقررات قانون عملیات بانکی بدون ربا، بانک مرکزی ضامن بازپرداخت اصل سود سپرده های مردم نزد بانک ها نشده است. تنها دارایی شناخته شده بانک ها نزد بانک مرکزی فقط سپرده های قانونی آنان است.

دوم؛ در همین قانون نیز تضمین سپرده های بانکی مردم و وجوه آن توسط بانک های سپرده پذیر الزامی نیست، بلکه اختیاری است. ماده 4 قانون عملیات بانکی بدون ربا در این زمینه گفته است که «بانک ها مکلف به بازپرداخت اصل سپرده های قرض الحسنه ( پس انداز و جاری) هستند و می توانند اصل سپرده های سرمایه گذاری مدت دار را تعهد و یا بیمه نمایند.»

سوم؛ اگرچه یکی از وظایف و اختیارات صندوق ضمانت سپرده ها قانونا «ضمانت سپرده های هر شخص اعم از ریالی و ارزی در هر مؤسسه اعتباری» تعیین شده است، اما باید توجه داشت که «هیأت وزیران در جلسه 1394/5/18 به پیشنهاد شماره 105476 /94 مورخ 1394/4/25 بانك مركزی جمهوری اسلامی ایران و به استناد اصل یکصد و سی و هشتم قانون اساسی جمهوری اسلامی ایران تصویب كرد:

1-سقف تضمین برای هر سپرده گذار در هر یك از بانک ها و مؤسسات اعتباری غیربانكی در صندوق ضمانت سپرده ها، مبلغ یك میلیارد (000 /000 /000 /1) ریال تعیین می شود.

2-استفاده بانک ها و مؤسسات اعتباری از ظرفیت های قانونی صندوق ضمانت سپرده ها، منوط به پرداخت كامل حق عضویت مقرر در مهلت های تعیین شده توسط صندوق می باشد.

3-تشخیص موارد و مصادیق سپرده نزد بانک ها و مؤسسات اعتباری با بانك مركزی جمهوری اسلامی ایران هست.»

بنابراین تضمین سپرده های بانکی مردم توسط صندوق ضمانت سپرده ها، سقف دارد و نامحدود نیست. افزون بر آن، دایره این تضمین فقط محدود به اصل سپرده است و سود سپرده را شامل نمی شود. در نتیجه اگر تصمیم بر آن است که سقف تضمین صندوق ضمانت سپرده ها، کل سپرده های شبکه بانکی کشور را دربر گیرد، در این صورت بایستی اعتبار لازم برای افزایش قدرت تضمین این صندوق تأمین شود.

در مجموع، ناترازی برخی از بانک ها، یک بیماری مهلک اقتصادی و در عین حال، یک واقعیت تلخ است. ناترازی بانک ها در مدیریت دارایی ها و بدهی ها به زبان ساده بدین معناست که خرج آن بانک با دخلش متوازن نیست و به اصطلاح، رشد دارایی های آن بانک کمتر از رشد سود سپرده ها و کارمزد خدمات بانکی است و به قول عامه، «هشتش گرو نهش است.» البته باید توجه کرد که ناترازی هر بانک، عوامل مختص به خود را دارد. بنابراین نسخه واحد پیچیدن برای درمان ناترازی همه بانک ها، درمان موثر بیماری ناترازی را به همراه نخواهد داشت.

برای درمان درد هر بانک بایستی تشخیص دقیق و نسخه خاص داشت. شاید درمان ناترازی به اعتقاد برخی خبرگان بانکی، انحلال یا ادغام بانک باشد، اما تجربه ادغام های اخیر به ویژه ادغام چند بانک و مؤسسه اعتباری در بانک سپه نشان داد که تضییع حقوق استخدامی هزاران پرسنل زحمتکش بانک ها و مؤسسات ادغامی و همچنین ادعاهای سهامداران بانک ها و مؤسسات ادغام شده، از جمله اثرات بسیار منفی متوسل شدن به ادغام برای درمان ناترازی است. انحلال نیز چندان درمان درد نیست؛ چراکه جامعه نظام بانکی کشور را با اعتراض سپرده گذاران مواجه خواهد کرد و کارکنان بانک های منحل شده را از فرصت شغلی شان محروم خواهد کرد. گفتنی است دولت و مجلس برای حل ناترازی بانک های دولتی، راه حل افزایش سرمایه از طریق فروش اوراق مالی را تدبیر کرده اند که نوعی از امتیاز ویژه قانونگذار به بانک های دولتی برای افزایش سرمایه است. در بند «ج» تبصره 16 آمده است که «بانک های دولتی مجازند در سال ۱۴۰۲ معادل پانصد هزار میلیارد (۵۰۰.۰۰۰.۰۰۰.۰۰۰.۰۰۰) ریال اوراق مالی با سررسید تا پنج سال با ضمانت اصل و سود توسط دولت منتشر نمایند. منابع حاصل به عنوان افزایش سرمایه دولت در بانک های ناشر محسوب می شود. سهمیه هر یک از بانک های دولتی توسط وزارت امور اقتصادی و دارایی تعیین می شود.» اگر حل مشکل ناترازی بانک ها در افزایش سرمایه است، همین راه حل برای بانک های خصوصی نیز ممکن است موثر باشد، بنابراین برخورد دوگانه با مشکلات شبکه بانکی کشور و تفاوت قائل شدن بین بانک های دولتی و خصوصی در این زمینه صحیح به نظر نمی رسد و باید به بانک های خصوصی نیز فرصت داد به جای متوسل شدن به فرآیند «گزیر»، از راهی قانونی نسبت به افزایش سرمایه و ارتقای توان مالی خود اقدام نمایند. افزون بر آن، افزایش سرسام آور بهای اموال غیرمنقول و املاک در سال های اخیر طبعا افزایش دارایی های غیرجاری بانک ها را به دنبال داشته است. بنابراین افزایش سرمایه همه بانک های خصوصی و دولتی از طریق تجدید ارزیابی دارایی ها می تواند تا حدی در حل مشکل ناترازی بانک ها موثر باشد. در کنار این اقدامات، پشتکار جمعی شبکه بانکی و مراجع قضایی برای وصول مطالبات معوق بانک ها خصوصا از بدهکاران کلان بانکی و همچنین اصلاح رأی شماره 794 و آیین نامه اجرایی آن در کنار مسدودسازی قانونی راه های سوءاستفاده بدهکاران بانکی از محاکم قضایی برای صدور حکم ورشکستگی نیز از جمله راهکارهایی هستند که در حل مشکل ناترازی بانک ها موثر خواهند بود.

کلام پایانی آنکه، رئیس کل محترم بانک مرکزی، بیماری و درد مشترک بسیاری از بانک ها را درست تشخیص داده است، اما این مشکل تنها اختصاص به بانک های ایران ندارد. در سطح بینالمللی نیز سرنوشت بانک سیلیکون ولی، عبرت آموز است. ناترازی بانک ها از توان تسهیلات دهی آنها به شدت می کاهد و سپرده های بانکی مردم را در معرض ریسک جدی قرار خواهد داد و ممکن است بانک ها را ناچار به خلق پول نماید. خبرگان بانکی، درمان های متفاوتی برای رفع ناترازی بانک ها ارائه می دهند. اما بدون شک، انحلال یا ادغام بانک های ناتراز، تنها درمان انحصاری این درد نیست. تجربه ادغام بانک های نظامی (ادغام چند بانک و مؤسسه غیردولتی در بانک دولتی سپه) نشان می دهد که بدون مطالعه و بررسی کارشناسی کافی قبل از ادغام عملا به جای خصوصی سازی دولتی سازی کرده ایم. حداقل آثار منفی این گونه ادغام ها، از دست دادن توان کارشناسی صدها نفر از کارکنان و مدیران و کارشناسان مجرب بانک های انصار، حکمت ایرانیان، مهر اقتصاد و... و تضییع حقوق استخدامی آنان به همراه متورم شدن بانک دولتی سپه با صدها مشکل از جمله معضل نیروی انسانی، پاسخگویی به ادعاهای سهامداران بانک های ادغامی و... بوده است. بنابراین در اولین اقدام برای رفع ناترازی، ادغام و انحلال بانک های ناتراز به عنوان درمان انحصاری ناترازی بانک ها از نظر کارشناسی چندان صحیح نیست. این راهکار معمولا در آخرین مرحله به کار برده می شود. ضمن آنکه تضمین سپرده های مردم نزد بانک های ناتراز که مشمول مقررات «گزیر» می شوند، نیازمند طراحی مکانیزم های معتبر حقوقی و تأمین اعتبارات موردنیاز است. مشکل ناترازی بانک ها را باید دقیق و کارشناسانه درمان کرد و از سپرده های بانکی محافظت نمود.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

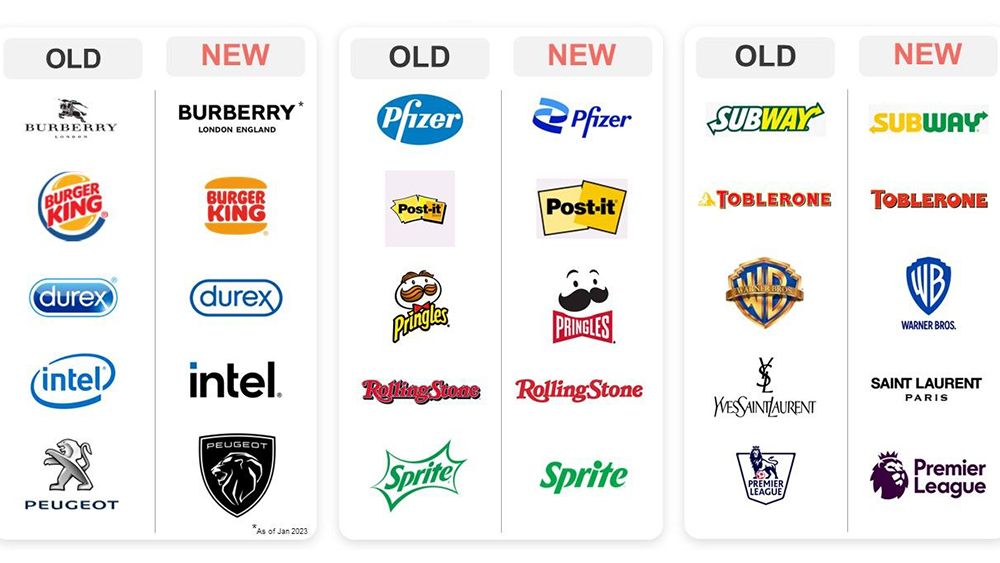

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833