سرمایه گذاری بانک ها با سپرده های مردم

2 سال پیش ( 1401/4/20 )فصل سوم قانون عملیات بانکی بدون ربا، مشارکت بانک ها و مردم در امور مختلف در قالب تسهیلات بانکی را صراحتا به عنوان یکی از عملیات بانکی مجاز معرفی کرده و می گوید: «بانک ها می توانند به منظور ایجاد تسهیلات لازم برای گسترش فعالیت بخش های مختلف تولیدی و بازرگانی و خدماتی، «قسمتی از سرمایه» و یا منابع مورد نیاز این بخش ها را به صورت مشارکت تأمین نمایند.» آیین نامه فصل سوم قانون مورداشاره نیز تسهیلات بانکی مشارکت را به دو گونه «تسهیلات مشارکت مدنی» و «تسهیلات مشارکت حقوقی» تقسیم کرده است. موضوع نوشتار حاضر، بررسی مباحث حقوقی و بانکی مشارکت مدنی نیست، بلکه مباحث حقوقی و بانکی پیرامون آثار پدیده «تسهیلات مشارکت حقوقی» را مورد بحث قرار می دهد. مشارکت حقوقی در واقع، نوعی تسهیلات بانکی است که بانک ها براساس آن، قسمتی از سرمایه مورد نیاز شرکت های سهامی موجود یا سرمایه مورد نیاز شرکت های سهامی در حال تاسیس را تامین می کنند. نتیجه حقوقی پرداخت «تسهیلات مشارکت حقوقی» نیز سهامدار شدن بانک ها به نسبت مبلغ تسهیلات در سهام شرکت هایی است که بانک ها به آن، «تسهیلات مشارکت حقوقی» اختصاص داده و پرداخت می کنند. برعکس تسهیلات مشارکت مدنی، بانک ها در «تسهیلات مشارکت حقوقی» در سود حاصل از پروژه مورد مشارکت شریک نمی شوند، بلکه فقط در سهام شرکت شریک خواهند شد. بدیهی است تا زمانی که سهام حاصل از مشارکت حقوقی به نام بانک باشد، طبعا سود و زیان شرکت نیز متوجه بانک خواهد شد؛ مگر آنکه بانک این سهام را مورد معامله قرار دهد و به دیگران انتقال دهد. بنابراین قانون عملیات بانکی بدون ربا و آیین نامه های اجرایی آن، از جمله ابزارهای قانونی است که زمینه های قانونی و شرعی لازم برای سرمایه گذاری و ورود بانک ها به بازار سرمایه با استفاده از سپرده های بانکی مردم را فراهم آورده است.

البته در مورد سرمایه گذاری بانک ها در بازار سرمایه، خواه با استفاده از سپرده های بانکی مردم باشد و خواه با استفاده از منابع داخلی بانک ها، این پرسش همواره مطرح بوده است که آیا در چارچوب اصول و موازین قانون عملیات بانکی بدون ربا، ورود بانک ها به بازارهای سرمایه از طریق خرید و فروش سهام شرکت ها یا همان بنگاه داری، اقدامی نیکو و پسندیده در جهت رعایت منافع سپرده گذاران و صاحبان سهام بانک هاست؟ یا برعکس، اقدامی ناپسند و نکوهش شده و غیرقانونی است که با توجه به توان مالی بالای بانک ها عملا فرصت رقابت را از سرمایه گذاران خرد می ستاند و میدان رقابت در بازار سرمایه را در اختیار بانک ها می گذارد؟ همچنین از آنجایی که غالب بانک های تجاری از توانایی لازم برای مدیریت این قبیل شرکت ها برخوردار نیستند، آیا ورود بانک ها به ترکیب سهامداران شرکت های سهامی، کارایی این قبیل شرکت ها را کاهش نخواهد داد؟ افزون بر آن، از نظر موازین حقوقی و شرعی، اگر بهای این گونه سهام از طریق «تسهیلات مشارکت حقوقی» با استفاده از سپرده های بانکی مردم در بانک ها تامین شود، در این صورت سپرده گذاران بر سهامی که توسط بانک ها با استفاده از سرمایه آنان خریداری می شود، چه حقوقی دارند؟

دیدگاه ها در این باره متفاوت است و مداخله و ورود بانک ها به بازار سرمایه، خواه ورود مستقیم و خواه ورود غیرمستقیم، طرفداران و مخالفان خاص خود را دارد. عده ای معتقدند که سرمایه گذاری بانک ها در بازارهای سرمایه منطبق با موازین و اصول بانکداری بدون رباست و می توان از این طریق به سپرده گذاران و همچنین به صاحبان سهام بانک ها سودرسانی کرد. اما جمعی دیگر بر این باورند که کار بانک، بانکداری و حرکت در بازار پول است و نه بازار سرمایه. بنابراین بانک ها بایستی از طریق عملیات و خدمات بانکی کسب سود و درآمد کنند و نه از طریق مداخله در بازار سرمایه. آنان بر این عقیده اند که بانک ها با استفاده از سپرده های مردم، به شرکت های وابسته به خود، تسهیلات ارزان قیمت می دهند و موقعیت دریافت تسهیلات بانکی را از مردم سلب می کنند و به عنوان مثال و شاهد مدعای خویش می گویند، آمارهای کدال بورس حاکی است که یکی از بانک ها حدود 60 درصد منابع تسهیلاتی خود را در اختیار شرکت های زیرمجموعه قرار داده است. دلیل دیگر مخالفت با سرمایه گذاری بانک ها در بازارهای سرمایه، این گونه توجیه می شود که سهم درآمد بانک ها از پرداخت تسهیلات و خدمات بانکی، بسیار کمتر از سرمایه گذاری و بنگاه داری بانک هاست. عاملی که به طور بالقوه می تواند تامین مالی تملک سهام شرکت های سهامی توسط بانک ها از طریق «تسهیلات مشارکت حقوقی» را تا حدی نامطلوب جلوه دهد. البته در این زمینه، بحث جالب و قابل تأملی از نظر موازین حقوقی و شرعی وجود دارد؛ یعنی بحث راجع به مالکیت سپرده گذاران بر سهام شرکت هایی که توسط بانک ها از طریق «تسهیلات مشارکت حقوقی» خریداری و تملک می کنند و آن اینکه آیا سپرده گذاران در این گونه سهام حقوقی دارند یا خیر؟ زیرا ممکن است تمام یا بخشی از ارزش روز خرید این سهام (ارزش روز یا ارزش دفتری) با استفاده از سپرده های بانکی مردم تامین شود. در این گونه عملیات بانکی معمولا سهام شرکت ها توسط بانک ها وکالتا یا مشارکتا فقط به نام بانک خریداری می شود. در این صورت، سوال در مورد نتایج حاصل از «تسهیلات مشارکت حقوقی» این است که آیا سپرده گذاران با بانک ها در مالکیت این سهام و عواید فعلی و ارزش آتی آن و به عبارتی، در زیان سرمایه گذاری با بانک تسهیلات دهنده شریک می شوند یا نه؟

گفتنی است در ارتباط با شرکت داری بانک ها، خبرگزاری بانکی ایبِنا در اسفندماه 1400 از قول مدیر روابط عمومی بانک مرکزی گزارش داد: «بانک ها و موسسات اعتباری غیربانکی از هرگونه سرمایه گذاری در املاک و مستغلات از جمله خرید زمین، خرید و ساخت مجتمع های تجاری، اداری، مسکونی و مراکز خرید به طرقی غیر از اعطای تسهیلات اعم از مستقیم یا غیرمستقیم از طریق شرکت های زیرمجموعه ممنوعیت دارند. چنانچه بانک یا موسسه اعتباری غیربانکی از مفاد این مصوبه تخلف نماید، مشمول مجازات های مقرر در ماده (٤٤) قانون پولی و بانکی کشور و سایر قوانین و مقررات ذی ربط می گردد.»

با وجود اطلاعیه روابط عمومی بانک مرکزی دایر بر ممنوعیت بانک ها از سرمایه گذاری در شرکت ها؛ اما جدیدترین بخشنامه بانک مرکزی، گشایش پنجره سرمایه گذاری بانک ها در شرکت های سهامی را به گونه ای دیگر نوید می دهد. در این بخشنامه که در اوایل تیرماه امسال توسط اداره کل مقررات، مجوزهای بانکی و مبارزه با پولشویی بانک مرکزی به شبکه بانکی کشور ابلاغ شده است، می خوانیم: «تملک سهام و واحدهای سرمایه گذاری نهادهای مالی توسط بانک ها و موسسات اعتباری غیربانکی که به تشخیص بانک مرکزی در اجرای تکالیف قانونی، واگذاری اموال مازاد، مولدسازی دارایی ها و تنوع بخشی به ابزارهای تجهیز منابع در بازار پول انجام می شود، در چارچوب قوانین و مقررات موضوعه و با رعایت حدود مقرر در این دستورالعمل و در چارچوب ضوابط اجرایی که توسط هیأت عامل بانک مرکزی تعیین می گردد، مجاز خواهد بود.»

اما در بخشنامه بانک مرکزی مشخص نیست که آیا اقدام بانک ها در سرمایه گذاری و تملک سهام واحدهای سرمایه گذاری نهادهای مالی، نوعی عملیات بانکی در راستای اجرای قانون عملیات بانکی بدون رباست که براساس آن، بانک ها مجاز شده اند با استفاده از سپرده های بانکی مردم، این سهام را خریداری کنند؟ یا فقط اقدام تجاری و انتفاعی یک موسسه اقتصادی به نام بانک است که فقط با استفاده از منابع داخلی بانک ها صورت می گیرد و در صورت سوددهی، منافع آن فقط نصیب بانک سرمایه گذار و سهامداران آن خواهد شد؟ برخلاف عملیات بانکی که درآمد بانک ها از عملیات بانکی، درآمد اختصاصی بانک ها نیست بلکه درآمد مشاعی بانک هاست که براساس مقررات قانون عملیات بانکی بدون ربا بایستی به نسبت مدت و مبلغ سپرده و سهم منابع بانک در این مشارکت بین بانک ها و سپرده گذاران بانکی توزیع شود.

به هر حال، با کمی دقت در دستورالعمل اجرایی این بخشنامه مشاهده می شود که شورای پول و اعتبار که مستند اصلی بخشنامه مورد بحث مقررات آیین نامه اجرایی فصل سوم قانون عملیات بانکی بدون ربا (مواد 23 تا 27) است، بدین ترتیب، مقررات مورد استناد شورای پول و اعتبار برای مجاز نمودن تملک سهام نهادهای مالی برای بانک ها در واقع، مقررات مربوط به «تسهیلات مشارکت حقوقی» و ضوابط اجرایی آن است. در آیین نامه اعطای تسهیلات بانکی، «تسهیلات مشارکت حقوقی» چنین تعریف شده است: «منظور از مشاركت حقوقی عبارت است از تأمین قسمتی از «سرمایه» شركت های سهامی جدید و یا خرید قسمتی از سهام شركت های سهامی موجود.» همچنین در ماده 24 آیین نامه تصریح شده است: «بانک ها می توانند به منظور ایجاد تسهیلات لازم برای گسترش فعالیت بخش های مختلف تولیدی، بازرگانی و خدماتی، قسمتی از سرمایه مورد نیاز شرکت های سهامی را که برای امور مذکور تشکیل شده و یا می شوند، تأمین نمایند.» بدین ترتیب، خرید و تملک سهام واحدهای سرمایه گذاری نهادهای مالی توسط بانک ها، نوعی عملیات بانکی است که سرمایه آن می تواند با استفاده از سپرده های بانکی مردم در قالب «تسهیلات مشارکت حقوقی» تامین شود. سود و زیان حاصل از این نوع سرمایه گذاری نیز قاعدتا به عنوان درآمد مشاعی بانک ها محسوب می شود که بایستی به نسبت مشخص بین بانک ها و سپرده گذاران تقسیم شود. به بیان دیگر، از نظر موازین حقوقی و بانکی، بانک به وکالت از سپرده گذاران یا برمبنای مشارکت بین بانک و سپرده گذاران، سهام مورد بحث را خریداری می کند. در صورتی که بانک فقط برمبنای وکالت و با استفاده از سپرده های مردم، این سهام را خریداری و یا تملک نماید و به تعبیری، تمامی منابع این سپرده گذاری از محل سپرده های بانکی مردم تامین شود، بنا بر اصول حقوقی 100 درصد مالکیت این گونه سهام متعلق به سپرده گذاران خواهد بود، ولو آنکه بانک براساس عرف بانکی، این سهام را به نام خود خریده باشد. بدیهی است تا زمانی که از مالک سهام خلع مالکیت نشده باشد، سود/ زیان فعلی و آتی این سهام و به عبارتی، ارزش روز آن نیز همچنان متعلق به سپرده گذاران خواهد بود، اما اگر بانک این سهام را با استفاده از منابع خود و منابع حاصل از سپرده های بانکی مردم خریداری و تملک نماید، در این صورت، مالکیت این سهام نیز قاعدتا مشترکا و به طور مشاعی متعلق به بانک و سپرده گذاران است. مشکل اجرایی این فرآیند حقوقی، زمانی بروز خواهد کرد که طبق رویه فعلی، بانک ها در پایان هر سال مالی سود قطعی سپرده های بانکی مردم را محاسبه و با احتساب سود علی الحساب پرداختی به سپرده گذاران با آنان تسویه حساب نهایی سود سپرده های بانکی صورت می پذیرد. در این میان، از نظر حقوقی این پرسش مطرح می شود که آیا پرداخت و تسویه سود قطعی سپرده های بانکی به معنای سلب مالکیت سپرده گذاران از سهامی است که بانک ها وکالتا یا مشارکتا با استفاده از سپرده های بانکی مردم به نام خود تملک یا خریداری می کنند؟

از نظر موازین شرعی، پاسخ بدین پرسش را بایستی قاعدتا شورای فقهی بانک مرکزی ارائه دهد. اما از نظر موازین و اصول حقوقی، در صورتی که مالکیت سپرده گذاران را بر سهامی که بانک ها در مقام اجرای عملیات بانکی با استفاده از سپرده های بانکی مردم به نام خود تملک می کنند قطعی بدانیم ولو آنکه سهام مورد بحث به نام بانک باشد، در این صورت هیچ منطق حقوقی وجود ندارد که تسویه سود قطعی سپرده های بانکی در پایان هر سال را به عنوان دلیل انتقال 100 درصد مالکیت سهام از سپرده گذاران به بانک ها بدانیم. لذا این موضوع یکی از ابهامات حقوقی و شرعی پرداخت «تسهیلات مشارکت حقوقی» است که تاکنون پاسخی بدان ارائه نشده است. در مجموع، برآیند نهایی این بحث، این است که براساس قوانین و مقررات فعلی، بانک ها در دو مورد می توانند سهام شرکت های سهامی را تملک نمایند:

اول؛ در مقام وصول مطالبات

بانک ها در برخی موارد ناچارند برای وصول مطالبات معوق از اشخاصی که سهام خود در شرکت های مختلف را وثیقه تسهیلات قرار داده اند، سهام وثیقه را طبق روال قانونی تملک نمایند. نتیجه تملک سهام وثیقه نیز مشخص است؛ گسترش شرکت داری و بنگاه داری بانک ها در صورت عدم فروش سهام تملیکی در موعد مقرر قانونی. بنابراین بنگاه داری بانک ها در این حالت صرفا به منظور وصول مطالبات معوق صورت می گیرد و نه بنا به انگیزه های انتفاعی.

دوم؛ پرداخت «تسهیلات مشارکت حقوقی»

بر مبنای مقررات ماده 23 آیین نامه فصل سوم قانون عملیات بانکی بدون ربا، «منظور از مشارکت حقوقی عبارت است از تأمین قسمتی از «سرمایه» شرکت های سهامی جدید و یا خرید قسمتی از سهام شرکت های سهامی موجود». پرداخت «تسهیلات مشارکت حقوقی» تابع ضوابط خاص بانک مرکزی است. تا آنجایی که نگارنده در جریان است، بانک ها معمولا «تسهیلات مشارکت حقوقی» را فقط به شرکت های وابسته به خود به منظور اصلاح ساختار مالی این شرکت ها اختصاص می دهند.

اما بخشنامه تیرماه بانک مرکزی حاکی از آن است که «تملک سهام و واحدهای سرمایه گذاری نهادهای مالی توسط بانک ها و موسسات اعتباری غیربانکی که به تشخیص بانک مرکزی در اجرای تکالیف قانونی، واگذاری اموال مازاد، مولدسازی دارایی ها و تنوع بخشی به ابزارهای تجهیز منابع در بازار پول انجام می شود، در چارچوب قوانین و مقررات موضوعه و با رعایت حدود مقرر در این دستورالعمل و در چارچوب ضوابط اجرایی که توسط هیأت عامل بانک مرکزی تعیین می گردد، مجاز خواهد بود.» پس بانک ها براساس مجوز بانک مرکزی، مجاز به خرید سهام برخی شرکت ها شده اند. در این صورت، سوال این است که اگر بخشی یا تمامی منابع مورد نیاز برای خرید و تملک این گونه سهام از محل سپرده های بانکی مردم موجود نزد بانک ها تامین شود ولی سهام به نام بانک خریداری شود، در آن صورت، تکلیف مالکیت سپرده گذاران بر منافع فعلی، عواید و یا زیان حاصل از این سرمایه گذاری و توزیع سود و زیان حاصل از خرید این گونه سهام بین بانک های سپرده پذیر و سپرده گذاران چگونه خواهد بود؟ پرسشی که پاسخ شرعی بدان قاعدتا در صلاحیت شورای محترم فقهی بانک مرکزی خواهد بود.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

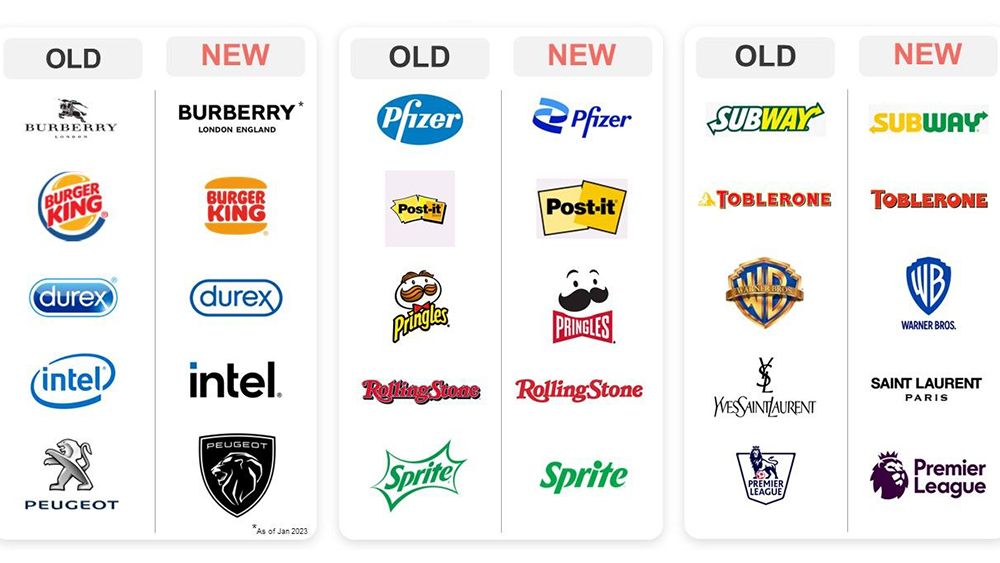

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833