تاثیر اراده در قراردادهای بانکی

2 سال پیش ( 1401/4/4 )استاد فرهیخته دکتر محمدجعفر لنگرودی که عمر پربرکت خود را صرف پژوهش در علم حقوق و فقه و پدیدآوری کتابهای ارزشمند حقوقی کرده، پایان نامه دکترای خود را «تاثیر اراده در حقوق مدنی» نام نهاده است. خلاصه بحث این پایان نامه این است که اراده افراد در حقوق مدنی ایران تا چه حد موثر است و تا چه میزان حق و تکلیف برای افراد ایجاد می کند؟ به همین جهت با الهام از نام این پایان نامه گران سنگ، تصمیم گرفتم عنوان این مقاله را «تاثیر اراده در قراردادهای بانکی» بگذارم و در جستجوی پاسخ این پرسش برآیم که تاتیر اراده مشترک در خلق قراردادهای بانکی و ایجاد حق و تعهد متقابل برای بانک و مشتری به عنوان طرفین اصلی قرارداد چقدر است؟ آیا عوامل خارج از اراده طرفین قراردادها موجبات محدودیت تاثیر اراده بانک و مشتری را فراهم می آورند؟ آیا عوامل محدود کننده اراده یا قصد مشترک طرفین این گونه قراردادها موجب تبدیل قراردادهای بانکی از قرارداد خصوصی به قرارداد عمومی می شود؟

در بحث اعتبار و نفوذ حقوقی قراردادهای خصوصی بایستی بدین نکته توجه داشت که اولین قاعده مبنایی در مورد اعتبار قانونی قراردادهای خصوصی، ماده 10 قانون مدنی است. در این قانون می خوانیم: «قراردادهای خصوصی نسبت به کسانی که آن را منعقد نموده اند در صورتی که مخالف صریح قانون نباشد نافذ است.» بر این اساس، قاعده قانونگذار آن است که قراردادهای خصوصی همه اشخاص حقیقی و حقوقی که اهلیت و شایستگی بستن قرارداد را دارند، صحیح و معتبر و مورد تایید قانون است. تنها مرز قانونگذار در این زمینه، مغایرت صریح قرارداد با قانون است که موجب می شود تمام یا بخشی از قرارداد از اعتبار قانونی بیفتد. پس استنباط ضمنی از مغایرت تمام یا برخی از شروط قرارداد با قوانین، موجب بطلان قراردادهای خصوصی نخواهد بود. به عنوان مثال، خریدوفروش مواد مخدر قانونا ممنوع است. بنابراین قرارداد مربوط به خرید مواد مخدر نیز نافذ و معتبر نیست و بلااثراست؛ زیرا مغایر با قانون است. اما فرضا اگر کسی محصول آینده یک باغ انگور را طی قرارداد پیش خرید یا اصطلاحا سلف خریداری کند و بعدا مشخص شود که خریدار، محصول باغ را برای تولید نوشابه های معمولی در کنار نوشیدنی الکلی پیش خرید کرده، در چنین حالتی نمی توان قرارداد خصوصی پیش خرید محصول باغ را باطل و بیهود تلقی کرد.

در مقابل قراردادهای خصوصی اما قراردادهای عمومی قرار دارد. قرارداد عمومی یعنی قراردادهایی که در آنها رعایت حقوق عمومی مردم بر حقوق خصوصی اشخاص برتری دارد. در ماده 17 قانون خدمات مدیریت کشوری می خوانیم: «به دستگاه های اجرائی اجازه داده می شود از طریق مناقصه و با عقد قرارداد با شرکت ها و موسسات غیردولتی براساس فعالیت مشخص، حجم کار معین، قیمت هر واحد کار و قیمت کل به طور شفاف و مشخص بخشی از خدمات مورد نیاز خود را تامین نمایند. در صورت عدم مراجعه متقاضیان، اجازه داده می شود با رعایت قانون برگزاری مناقصات و تایید سازمان از طریق ترک تشریفات مناقصه اقدام گردد.» پس قراردادهای دستگاههای اجرایی تابع ضوابط قراردادهای عمومی هستند.

قراردادهای موضوع عملیات بانکی نیز جزو قراردادهای خصوصی هستند و در دو شاخه قراردادهای تسهیلات و قراردادهای تعهدات بانکی جای می گیرند. تاکنون نیز فرض بر آن بوده که قراردادهای تسهیلات و تعهدات بانکی همگی در رده قراردادهای خصوصی جای می گیرند و دولتی یا خصوصی بودن بانک طرف قرارداد، تاثیری در این موضوع ندارد. بنابراین قرارداد تسهیلات یک بانک دولتی و قرارداد تسهیلات یک بانک خصوصی، هیچ تفاوتی از حیث خصوصی بودن ندارند. بر این مبنا، قراردادهای بانکی نیز مشمول مقررات ماده 10 قانون مدنی هستند. ملاک در شروط و تعهدات این گونه قراردادها نیز توافق بانک و مشتری است، مشروط بر آنکه صراحتا مغایر با قانون نباشند. این قاعده اساسی بایستی در سیاست گذاری شورای پول و اعتبار و بانک مرکزی نیز رعایت شود. لذا محدود کردن توافقات بین بانک ها و مشتریان باید صرفا محدود به موارد قانونی یا از باب اجرای مقررات انضباطی بانک مرکزی باشد. با این وجود، اعمال حاکمیت اراده بانک و مشتری در توافق و امضای قراردادهای بانکی در مواردی بنا به حکم قانونگذار و در مواردی دیگر بنا به سیاست های بانک مرکزی دچار محدودیت هایی شده است و بانک ها و مشتریانشان نمی توانند برخلاف این محدودیت ها توافق کرده و قرارداد تسهیلات یا تعهدات بانکی ببندند..پس آن گونه که تصور می شود، اراده بانک ها و مشتریان در خلق قراردادهای خصوصی و ایجاد تعهدات و حقوق متقابل برای همدیگر چندان آزاد و گسترده نیست. در اینجا به مواردی از این محدودیت ها که به نوعی از تاثیر اراده بانک ها و مشتریان در توافقات می کاهد، اشاره می شود:

اول؛ تبصره ماده 23 قانون بهبود مستمر محیط کسب وکار مصوب بهمن ماه 1390

قانون مورد اشاره می گوید: «بانک مرکزی جمهوری اسلامی ایران مکلف است ظرف شش ماه پس از لازم الاجراء شدن این قانون، فرم های یکنواختی برای هر یک از عقود اسلامی که منجر به اعطاء تسهیلات می شود، همچنین نحوه اعطاء تسهیلات و شیوه های اخذ ضمانتنامه از بخش های خصوصی و تعاونی متناسب با اعتبارسنجی مشتریان را تهیه کند و به تصویب شورای پول و اعتبار برساند و بر حسن اجرای آن نظارت نماید.» به اعتقاد نگارنده، این تبصره موجب تبدیل قراردادهای بانکی از قرارداد خصوصی به قرارداد عمومی نشده است، بلکه برعکس، قانونگذار برای هماهنگ سازی فعالیت بانک ها در زمینه تهیه و تنظیم متون قراردادهای تسهیلات بانکی و جلوگیری از پراکنده کاری و احتمالا پیشگیری از اجحاف بانک ها به تسهیلات گیرندگان، به بانک مرکزی و شورای پول واعتبار ماموریت داده که متن نمونه قراردادهای مربوط به انواع تسهیلات مبادله ای و تسهیلات مشارکتی را به تصویب شورای پول و اعتبار برساند و به سیستم بانکی کشور ابلاغ کند. بانک ها نیز بایستی قراردادهای مربوط به تسهیلات را مطابق با فرمت ابلاغی بانک مرکزی مورد استفاده قرار داده و به امضا برسانند.

اما همانطور که گفته شد، اجازه قانونگذار در این زمینه به بانک مرکزی و شورای پول و اعتبار به منزله خروج قراردادهای تسهیلات بانکی از شمول مقررات ماده 10 قانون مدنی و تبدیل قراردادهای تسهیلات بانکی از قرارداد خصوصی به قرارداد عمومی نیست. پس محدود کردن اراده بانک و مشتری در انواع قراردادهای بانکی البته برخلاف مقررات ماده 10 قانون مدنی از نظر منطق حقوقی پذیرفتنی نیست. افزون بر آن، نمی توان حکم تبصره ذیل ماده 23 قانون بهبود مستمر محیط کسب وکار را علاوه بر قراردادهای تسهیلات بانکی به قراردادهای تعهدات بانکی نیز گسترش داد، بلکه دامنه شمول تبصره ماده 23 فقط ناظر به تسهیلات بانکی است و قراردادهای مربوط به تعهدات بانکی را دربر نمی گیرد. پیشنهاد مشخص نگارنده به بانک مرکزی، این است که در بازنگری فرم متحدالشکل قراردادهای تسهیلات مبادله ای و تسهیلات مشارکتی، بخشی از متن قرارداد را به توافقات یا شروط اختیاری بین بانک و مشتری تسهیلات گیرنده اختصاص دهند تا بانک و مشتری بتوانند در صورت نیاز افزون بر شروط مذکور در تیپ قراردادهای نمونه بانک مرکزی، توافقات دیگری نیز داشته باشند تا این باور ناصحیح در اذهان جامعه شکل نگیرد که بانک و مشتری در انقعاد قرارداد تسهیلات بانکی به طور کلی فاقد اراده تلقی شده اند.

دوم؛ رأی وحدت رویه 794 دیوان عالی کشور

شاید بتوان دومین محدودیت قانونی وارده آمده بر تاثیر اراده مشترک بانک و مشتری را، رأی شماره 794 دیوان عالی کشور دانست. این رأی چنین می گوید: «مستفاد از مواد ۱۰، ۱۱، ۱۴ و ۳۷ قانون پولی و بانکی کشور مصوب ۱۳۵۱/۴/۱۸ با اصلاحات و الحاقات بعدی و ماده ۲۰ قانون عملیات بانکی بدون ربا مصوب ۱۳۶۲/۶/۸ با اصلاحات بعدی و ماده واحده قانون تاسیس بانک های غیردولتی مصوب ۱۳۷۹/۱/۲۱ و دیگر مقررات مربوط، بانک مرکزی جمهوری اسلامی ایران تنظیم کننده نظام پولی و اعتباری کشور و ناظر بر حسن اجرای آن است و مصوبات بانک مذکور راجع به حداقل و حداکثر سهم سود بانک ها و موسسات اعتباری اعم از دولتی و غیردولتی جنبه آمره دارد. بنا به مراتب و با عنایت به ماده ۶ قانون آیین دادرسی دادگاه های عمومی و انقلاب در امور مدنی مصوب ۱۳۷۹، شرط مندرج در قرارداد اعطای تسهیلات بانکی نسبت به سود مازاد بر مصوبات مذکور باطل است.» در واقع، رأی مورد اشاره ناظر به دو نکته اساسی است؛ اول اینکه مصوبات بانک مرکزی راجع به حداقل و حداکثر سود تسهیلات مبادله ای و مشارکتی برای همه بانک ها لازم الاجراست و جنبه آمرانه دارد و این نکته جدیدی نیست و همه بانک ها در آن اتفاق نظر دارند. اما این رأی صرفا ناظر به قراردادهای تسهیلات بانکی است و شامل قراردادهای تعهدات بانکی نمی شود. نکته دوم آنکه براساس این رأی صرفا شرط مندرج در قراردادهای اعطای تسهیلات بانکی نسبت به سود مازاد باطل است و خللی به اعتبار قانونی قرارداد تسهیلات بانکی وارد نمی کند. پس آنچه از نظر دیوان عالی کشور باطل است، فقط شرط دریافت سود مازاد بر مصوبات بانک مرکزی است و شامل کل قرارداد تسهیلات بانکی نمی شود.

هرچند در متن اولیه ای که از این رأی منتشر شد، ظاهرا به جای واژه «باطل» از عبارت «غیرنافذ» استفاده شده بود و به قول اهالی حقوق، تفاوت حقوقی واژه «غیرنافذ» از واژه «باطل» نیز از زمین تا آسمان است، اما ملاک در این زمینه، متن منتشر شده در روزنامه رسمی کشور است. بنابراین باطل بودن یک شرط موجب بطلان کل قرارداد تسهیلات بانکی نخواهد شد. جایگاه و موقعیت ممتاز قانونی دیوان عالی کشور نیز مشخص است. دیوان عالی کشور براساس اصل 161 قانون اساسی برای نظارت بر اجرای صحیح قوانین در محاکم و ایجاد وحدت رویه قضایی و انجام مسوولیت هایی که طبق قانون به آن محول می شود و براساس ضوابطی که رئیس قوه قضاییه تعیین می کند، تشکیل شده است. همچنین ماده 471 قانون آیین دادرسی کیفری که در رأی 794 مورد استناد دیوان عالی کشور قرار گرفته، می گوید: «رأی اکثریت در موارد مشابه برای شعب دیوان عالی کشور و دادگاه ها و سایر مراجع، اعم از قضائی و غیر آن لازم الاتباع است؛ اما نسبت به رای قطعی شده بی اثر است.» بنابراین آرای دیوان عالی کشور بر کلیه شعب دیوان عالی و دادگاه ها و همچنین بر سایر مراجع اعم از مراجع قضایی یا اداری لازم الاتباع است. به لحاظ این قدرت اجرایی، آرای وحدت رویه دیوان عالی در واقع در حکم قانون است و آثار قانون را دارد و تخلف از آن از هیچ شخص حقوقی و حقیقی پذیرفته نیست. اما به نظر می رسد تفاوت عمده و اساسی بین قانون و آرای وحدت رویه دیوان عالی کشور، در مورد نظارت شرعی و انطباق این آرا با اصول قانون اساسی و موازین شرعی است. در اصل 94 قانون اساسی در مورد صلاحیت های نظارتی شورای نگهبان قانون اساسی چنین آمده است: «کلیه مصوبات مجلس شورای اسلامی باید به شورای نگهبان فرستاده شود. شورای نگهبان موظف است آن را حداکثر ظرف 10 روز از تاریخ وصول از نظر انطباق بر موازین اسلام و قانون اساسی مورد بررسی قرار دهد و چنانچه آن را مغایر ببیند برای تجدیدنظر به مجلس بازگرداند. در غیر این صورت، مصوبه قابل اجرا است.» اما قانونگذار مشخص نکرده که آیا شورای نگهبان یا هر مرجع ذی صلاح دیگر بایستی آرای دیوان عالی کشور را از حیث انطباق و غیرمغایر بودن با موازین شرعی بررسی نماید یا خیر! مثلا در مورد مفاد رأی 794 پرسش شرعی یا فقهی آن است که آیا شرط سود مازاد بر مصوبات بانک مرکزی شرعا موجب ابطال شرط سود مازاد می شود، یا آنکه این قبیل شروط صرفا مغایر با مقررات بانکی و اثری مثبت یا منفی در قراردادهای تسهیلات بانکی ندارد؟

در پاسخ بدین پرسش می توان گفت آنچه از فحوای متن رأی وحدت رویه 794 دیوان عالی کشور استنباط می شود، آن است که دیوان عالی، شروط مورد بحث را صرفا من باب مغایرت شرط با مقررات آمره (یعنی مصوبات شورای پول و اعتبار و بانک مرکزی) باطل تشخیص داده است. اما بدون تردید، اگر در مورد میزان انطباق رأی 794 با موازین شرعی، جای ابهام باشد و در این خصوص سوال شود، براساس مقررات قانون برنامه ششم توسعه، مرجع قانونی صاحب نظر در این زمینه، شورای محترم فقهی بانک مرکزی خواهد بود. در برخی از رسانه ها از جمله وب سایت انجمن مالی اسلامی خبری بدین مضمون راجع به مصوبه شورای فقهی بانک مرکزی در مورد رأی 794 آمده است: «گزارش بانک مرکزی در خصوص «بررسی مسائل و مشکلات مطروحه توسط بانک ها و موسسات اعتباری غیربانکی ناشی از رأی صادره به شماره 794 مورخ 1399/05/21 توسط دیوان عالی کشور مبنی بر ابطال شرط مندرج در قرارداد اعطای تسهیلات بانکی نسبت به سود مازاد بر مصوبات ابلاغی به شبکه بانکی» در بیست و نهمین جلسه مورخ 99/7/2 شورای محترم فقهی بانک مرکزی مطرح و به شرح زیر مصوب گردید: 1-تخطی از نرخ سود تسهیلات مصوب شورای پول و اعتبار موجب بطلان قرارداد نمی شود و صرفا ناظر بر تخلف شبکه ی بانکی کشور بوده و مستوجب اعمال اقدامات انضباطی بانک مرکزی می باشد. 2-اعمال سقف نرخ سود در عقود مشارکتی از منظر فقهی توصیه نمی شود.»

درخصوص این نظریه منسوب به شورای فقهی بانک مرکزی گفتنی است هرچند متاسفانه رأی وحدت رویه شماره 794 دیوان عالی کشور، تفکیکی دقیق از سود علی الحساب و سود قطعی تسهیلات بانکی به عمل نیاورده و این کاستی موجب ابهام فراوان حقوقی پیرامون رأی شده، اما با فرض صحت خبر منتشره راجع به مصوبه شورای محترم فقهی بانک مرکزی درخصوص این رأی می توان نتیجه گرفت که از نظر موازین شرعی، توافق بانک ها و مشتریان در مورد نرخ سود علی الحساب تسهیلات بانکی، اثری در بطلان یا غیرنافذ شدن قرارداد تسهیلات بانکی ندارد و این قبیل شروط موجب بطلان قرارداد یا شروط ضمن عقد قراردادهای تسهیلات بانکی نمی شود، بلکه توافق بانک و مشتری در مورد شرط سود مازاد بر نرخهای مصوب شورای پول و اعتبار صرفا نوعی تخلف بانکی محسوب و مستوجب اعمال اقدامات انضباطی بانک مرکزی علیه بانک متخلف است. در نتیجه چون از نظر شرعی، شرط مربوط به توافق مشتری و بانک راجع به نرخ سود علی الحساب تسهیلات بانکی مغایر با موازین شرعی تشخیص داده نشده، پس از نظر شرعی، شرط معتبر است و در نتیجه بانک نیز براساس این شرط مستحق دریافت سود مازاد خواهد بود. نهایتا آنکه در این موارد، بانک ها فقط مرتکب تخلف بانکی شده اند که مرجع رسیدگی به آنان نیز هیات انتظامی بانک مرکزی است. بدین ترتیب، توافق بانک ها و مشتریان در چارچوب مقررات ماده 10 قانون مدنی کاملا معتبر است؛ زیرا هیچ گونه مغایرتی با شرع و قانون ندارد و بدین جهت این گونه شروط با فرض صحت انتساب این نظریه به شورای فقهی بانک مرکزی، دیگر جزو مقررات آمره محسوب نمی شوند. البته با این تفاوت که عالی ترین مرجع قضایی کشور چنین تشخیص و رأی داده که شرط مورد بحث مغایر با قواعد آمره بانک مرکزی است. بنابراین شرط مغایر با قواعد آمره نیز باطل و بلااثر است. بدین ترتیب، تفاوت حقوقی این دو نظریه از نظر شرعی و قانونی بسیار است: یک مرجع قانونی یعنی دیوان عالی کشور، شرط سود مازاد بر نرخ بانک مرکزی را خلاف قواعده آمره تشخیص و این شرط را باطل می داند و مرجع قانونی دیگر یعنی شورای فقهی بانک مرکزی، این شرط را از نظر موازین شرعی، صحیح و بلااشکال دانسته و فقط این شرط را در حد تخلف از مقررات انضباطی بانک مرکزی تشخیص داده است. بر این اساس به نظر می رسد برای رفع ابهام شرعی از مفاد رأی شماره 794 دیوان عالی به استناد نظریه شورای فقهی، پیگیری موضوع توسط بانک مرکزی از طریق قوه قضاییه بسیار مفید و کارساز خواهد بود تا هم رأی وحدت رویه کاملا اجرا شود و هم ابهامات شرعی آن برطرف گردد و همچنین بحثی در مورد وجه شرعی رأی وحدت رویه شماره 794 و دستورالعمل ثبتی آن که تاکنون چند بار مورد انتقاد ریاست محترم قوه قضایه نیز قرار گرفته است، باقی نماند.

سوم؛ منع بانک ها از توافق با مشتری برای پذیرش سپرده های بانکی به عنوان تضمین تسهیلات بانکی

سومین مورد از عوامل محدود کننده اراده بانک ها و مشتریان، منع بانک ها از پذیرش سپرده های بانکی به عنوان تضمین تسهیلات بانکی است. نوع و میزان تضمین تسهیلات بانکی در واقع، برآیندی از نتیجه اعتبارسنجی مشتری است و شرط اعتبار این تضمین یا وثیقه نیز قابلیت اتکای به آن و درجه نقدشوندگی سریع وثیقه است. سپرده های بانکی سرمایه گذاری مدت دار متعلق به دارندگان حساب سپرده بانکی است. مالک هر مال منقول یا غیرمنقول از جمله سپرده گذاران نیز قانونا و شرعا حق دارد در اموال خود هرگونه تصرف غیرمغایر با قانون و شرع مانند استفاده از سپرده بانکی به عنوان تضمین تسهیلات بانکی (تضمین تسهیلات بانکی مالک سپرده یا تضمین تسهیلات بانکی اشخاص ثالت) انجام دهد. این موضوعی است که ابهامی در آن نیست و محدود کردن توافقات بانک ها و مشتریان در این زمینه هیج توجیه حقوقی و قانونی ندارد، مگر آنکه آن را صرفا مقررات انضباطی بانک مرکزی تلقی نماییم. با وجود آن، بخشنامه 23 اسفندماه 1400 بانک مرکزی، محدویتهای زیر را بر توافقات بانک ها و مشتریان وارد کرده است. در این بخشنامه می خوانیم:

1-همان گونه که در بخشنامه های متعدد قبلی به کرات تأکيد گرديده است، بلوکه نمودن بخشی از تسهیلات اعطايی به مشتريان، در قالب انراع سپرده ها توسط بانک ها و مؤسسات اعتباری غیربانکی ممنوع می باشد.

2-از تاريخ تصويب اين مصوبه، اخذ هرگونه سپرده به عنوان وثيقه نقدی به هر عنوان قبل و يا بعد از اعطای تسهيلات توسط بانک/موسسه اعتباری ممنوع می باشد.»

به هر حال، در اینکه اجرای دقیق مصوبات بانک مرکزی بر بانک ها و موسسات اعتباری، خواه دولتی باشند و خواه خصوصی، الزامی است، هیچ تردیدی نیست، اما با توجه به شمول و گستره مقررات ماده 10 قانون مدنی، بانک مرکزی نیز بایستی توافقات بانک ها و مشتریان در عملیات بانکی را تا حدی که مغایرت صریح با قانون نداشته باشند، محترم شمارد. پذیرش سپرده های قانونی به عنوان تضمین تسهیلات بانکی ظاهرا مغایرتی با موازین قانونی و مبانی شرعی ندارد. افزون بر آن، قاعده کلی در مورد تضمین های بانکی، قابلیت اتکای این وثایق و درجه نقدشوندگی وثایق غیرنقدی است. بدون تردید، سپرده های بانکی و قابلیت اتکای آن با وثایقی نظیر پروانه چرای دام، پروانه چاه کشاورزی، سند مالکیت اراضی کشاورزی، ضمانت زنجیره ای و حساب یارانه اصلا قابل مقایسه نیست؛ زیرا لااقل می توان اطمینان داشت که ارزش اقتصادی سپرده بانکی، دائمی است؛ در حالی که پروانه چرای دام ممکن است فقط برای یک فصل چرا، اعتبار قانونی و ارزش مالی داشته باشد و بر فرض آنکه بانک ها در مقام وصول مطالبات معوق، پروانه حفر چاه و یا مجوز چرای دام را تملک نمایند، در آن هنگام چه کسی حاضر خواهد بود پروانه حفر چاه و مجوز چرای دام را از بانک بخرد تا بانک بتواند با فروش مجوز چرای دام و مجوز حفر چاه، مطالبات خود را نقد کند. بدون شک، نتیجه تعیین این گونه وثایق، معوق شدن تسهیلات بانکی خواهد بود.

بایستی بدین نکته توجه داشت که بانک ها هم در برابر مشتریان تسهیلات گیرنده و هم در برابر مشتریان سپرده گذار مسئول هستند. در بحث محدود نمودن توافقات مشتریان با بانک ها هم باید بدین نکته اساسی توجه داشت که قانون مدنی به صراحت توافقات خصوصی اشخاص را معتبر می داند. این قاعده قانونی بایستی در توافقات بین مشتریان و بانک ها نیز تا حد امکان محترم شمرده شود. بر همین اساس، اعمال هرگونه محدودیت در توافقات بین بانک ها و مشتریان و تقلیل تاثیر اراده آنان در قراردادهای بانکی بایستی با رعایت حدود مقرر در ماده 10 قانون مدنی، یا من باب اعمال مقررات انضباطی بانک مرکزی یا در نهایت مغایرت توافق یا شروط ضمن آن با موازین شرعی باشد. مرجع تشخیص شرعی این موضوع نیز قانونا شورای فقهی بانک مرکزی است. خلاصه کلام آنکه به عقیده نگارنده، پاسداشت حقوق قانونی مشتریان و بانک ها همانند پاسداشت زبان فارسی، امری ضروری است و در واقع، ابزار بانکداری است. بر این اساس حتی در صنعت بانکداری نیز بایستی به آزادی اراده مردم در انجام توافقات خصوصی احترام گذاشت و فراتر از قانون، تاثیر اراده و آثار حقوقی توافقات مردم را کاهش نداد.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

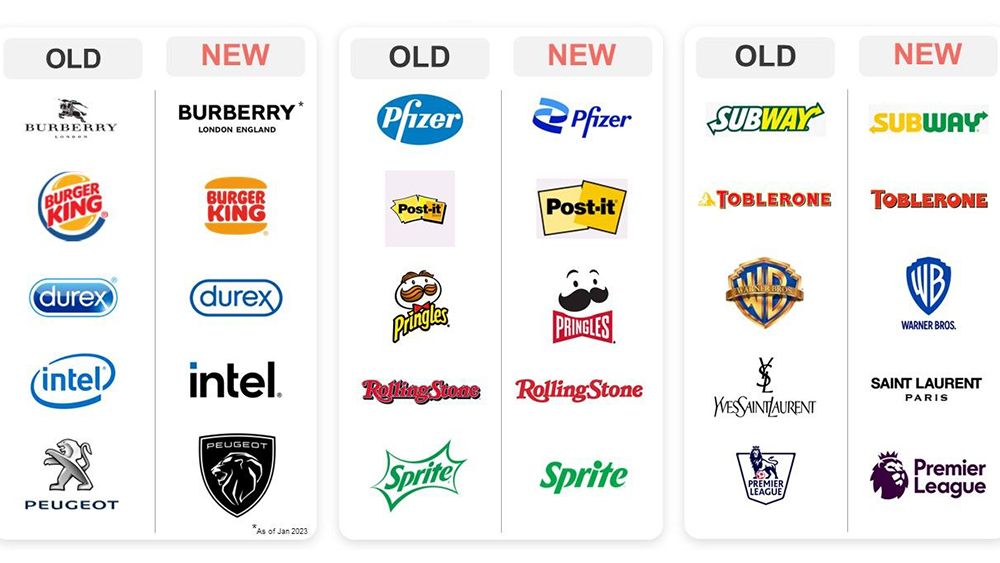

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833