گفتوگوی «فرصت امروز» با سیدمحسن موسوی، مدیر سرمایهگذاری تاپیکو / نرخ سود 18 درصدی در صورت کاهش واقعی بازار سرمایه را متحول میکند

9 سال پیش ( 1394/7/25 )بازار سرمایه در چهارشنبه هفته گذشته یک روز طلایی را تجربه کرد. افزایش بیش از 500 واحد شاخص کل پس از آنکه رئیسجمهور به تشریح برنامههای جدید اقتصادی دولت برای ایجاد رونق اقتصادی پرداخت، نشان داد که پایان روند نزولی بورس، با نشانههای آشکاری همراه شده است؛ اگرچه از دید عدهای این نشانهها نیازمند تأیید قطعی در مرحله اجراست. مهمترین محورهای برنامههای دولت برای خروج بازار سرمایه از رکود را میتوان در کاهش نرخ سود بانکی و کاهش نرخ خوراک پتروشیمی عنوان کرد. با سیدمحسن موسوی، مدیر سرمایهگذاری تاپیکو در این باره به گفتوگو نشستیم:

به عقیده بسیاری از کارشناسان یکی از موانعی که مانع جذب سرمایهها به سمت بازار سرمایه میشود بالا بودن نرخ بهره سپردههاست و باید میان بازار پول و سرمایه تعادل ایجاد شود. از این رو کاهش نرخ بهره میتواند در این خصوص موثر باشد. به نظر شما نرخ سود بانکها تا چه اندازه باید کاهش یابد تا بر بازار تاثیرگذار باشد؟

همانگونه كه مستحضرید، كاهش نرخ سپردههای بانكی به هر میزان به منزله سیاست انبساط پولی است و در نتیجه منجر به افزایش پول در دست مردم و ایجاد فرصتهای سرمایهگذاری جدید میشود. آنچه به نظر محتمل است كاهش نرخ سود بانكی مورد نظر دولت چشمگیر نخواهد بود. از سوی دیگر با توجه به وضعیت بانكهای تجاری و پرداخت سودهای روزشمار حتی روی حساب جاری مشتریان با نرخهای بالاتر از 23-22درصد، به نظر میرسد دولت باید صادقانه و با جدیت تلاش کند تا نرخهای پیشین در دستور كار بانكها قرار گیرند و به نظر نمیرسد كاهش تشریفاتی و غیرالزامآور و غیرقابل پیگیری مفید واقع شود. تاكنون دستورات بانك مركزی از سوی هیچیك از بانكها جامه عمل نپوشیده است و بانكها مطابق انتظار اغلب فعالان بازار سرمایه راههای دریافت نرخهای بهره بالاتر از 28درصد و اغلب 30درصد را برای پولهای درشت پیریزی کردهاند.

برای مثال زمانیكه برای دریافت وام كوتاه و میان مدت به بانكها مراجعه میشود، آنها وام با نرخ سود پایینتر از 20درصد پیشنهاد میدهند ولی با اخذ 20درصد سپرده غیرقابل برداشت و بدون سود تا سررسید و همچنین هزینه فرصت ضمانتهای سرسامآور نرخ موثر بهره را باز هم با علم به اینكه بانك مركزی بهعنوان متولی میداند و هیچ عكسالعملی نشان نمیدهد، بالای 30درصد اخذ میکنند. درخصوص سپردههای بانكی یك ساله نیز، بانكها هم اكنون نرخهای بالاتر از 24درصد را پیشنهاد میکنند و با توجه به هزینههای بانكی از قبیل حقوق و دستمزد و... و همچنین سرباری حدود 7درصدی برای سودآوری ارائه خدمات بانكی، برای بانكها ارائه خدمات و تسهیلات بانكی زیر نرخهای 30درصد هیچ توجیه اقتصادی نداشته و آنها را با ورشكستگی زودرس یا حتی گذشته روبهرو میکند. از این رو، در حال حاضر نیز میتوان برخی بانكها را درزمره واحدهای در معرض ورشكستگی قرار داد. لذا در ابتدا باید دولت صادقانه و شفاف نسبت به تعیین نرخ سود بانكی اقدام کند و همان سودهای اعلامی و الزامی پیشین اگر واقعی باشد، منجر به سرازیر شدن پولها از سپردههای بانكی به سمت سایر بازارها میشود كه در این زمان كارایی بازار سرمایه در جذب سرمایهگذاران كاملا مشهود خواهد بود.

وزیر اقتصاد نرخ 18درصد را برای سود سپردهها عنوان کردند. به نظر شما آیا نرخ سود سپرده 18درصد میتواند سرمایهها را به سوی بازار سرمایه جذب کند؟

نرخ 18درصدی برای سود بانكی قطعا در صورت واقعی بودن و ارائه صادقانه خدمات و تسهیلات بانكی و شفافیت در نحوه محاسبات و عدم گمراه کردن عامه مردم بهوسیله اخذ سپردههای بلندمدت بدون سود كه منجر به افزایش هزینهها میشود، طرف تقاضای پول را تقویت میکند. از سوی دیگر كاهش سود سپردهها نیز به خروج سریعتر سپردههای بانكی که بانكها این منابع را صرف سرمایهگذاری جدید نمیكنند و در اكثر مواقع به سایر بانكها با نرخهای بسیار بالاتر از عرف جهت پوشش سپرده قانونی سایرین نزد بانك مركزی میدهند کمک میکند. لذا به نظر من صداقت در رفتار و آییننامههای دولت قطعا در كنار اعلام 18درصد سود بانكی به فعالیت در بخشهای مختلف اقتصادی از جمله سرمایهگذاری در صنایع مختلف فعال در بازار سرمایه میانجامد.

آیا کاهش نرخ سود بانکی و کاهش سپردهگذاری بر سهام گروه بانکی در بورس تاثیرگذار است؟

با توجه به وضعیت بانكها در بازار سرمایه و قطعیت تمامی سرمایهگذاران از حمایت دولت برای جلوگیری از ورشكستگی آنها، به نظر نمیرسد با كاهش نرخ سود بانكی در میانمدت و بلندمدت بانكها با چالش جدی روبهرو شوند، زیرا همزمان با كاهش نرخ سود سپردهها، هزینه دریافت پول نیز برای بانكها كاهش مییابد. با توجه به ارائه تسهیلات بلندمدت و عدم قبول سپردههای میانمدت و بلندمدت با سود بالا، ریسك بانكها تنها برای بخشی از سپردههای بلندمدت است كه اینجانب تاكنون نمونهای را ندیدهام. لذا به نظر من ریسك بانكها در این خصوص كم است و درصورت مدیریت دقیق در اعطای سود سپردههای بلندمدت و میان مدت، ریسك بانكها كاملا قابل كنترل است. ولی به هر حال در میان مدت اثر روانی منفی خواهد داشت و در بلندمدت با توجه به اینكه بانكها غالبا حاشیه سود مناسبی برای خود در نظر میگیرند، به نفع آنها خواهد بود و مدیران بانكی را ملزم به كاهش هزینهها از طریق كاهش نیروی انسانی و كاهش تعداد شعب غیرضروری و افزایش خدمات الكترونیكی و... میکند.

کاهش سپرده قانونی چه تاثیری بر اقتصاد و بازار سرمایه خواهد داشت؟

كاهش سپرده قانونی همانگونه كه بیان شد منجر به افزایش پول در دست مردم میشود و علاوه بر اثر تورمی میتواند منجر به جذابشدن سرمایهگذاری در بخشهای مختلف شود و كارآفرینان را تشویق به ورود به حوزههای مختلف صنعتی، كشاورزی و... میکند. با توجه به این وضعیت سرمایهگذارانی كه میخواهند سرمایهگذاری خود را بهصورت مشاركت در سهامداری شركتها برنامهریزی کنند میتوانند شركتهای بزرگ و كوچك بورسی و فرابورسی را برای سرمایهگذاری خود انتخاب كنند و شركتهای بورسی و فرابورسی میتوانند با روشهای مختلف تامین مالی مبتنی بر سرمایه و بدهی نیازهای سرمایه در گردش و تامین مالی بلندمدت خود را برطرف سازند.

اخیرا زمزمههایی مبنی بر کاهش نرخ خوراک پتروشیمیها در بازار شنیده میشود. به نظر شما این کاهش باید تا چه میزان باشد تا بر این گروه تاثیر مثبت بگذارد؟

درخصوص نرخ خوراك پتروشیمیها اظهار نظر وزارت نفت بسیار حائز اهمیت است. با توجه به وضعیت بازار جهانی نفت و همچنین جذابیتهای ایران برای جذب سرمایهگذاری خارجی در بخش دارای مزیت رقابتی و دارای ارزش افزوده بالا، كاهش نرخ خوراك امری كاملا طبیعی و بر مبنای روندهای شكل گرفته در این صنعت است. اهمال وزارت مزبور درخصوص كاهش نرخ خوراك و همچنین دامنزدن دولت با حاشیهپردازی حول پرداخت یارانه به این صنعت، جفای تاریخی بزرگی محسوب میشود. کما اینكه با توجه به وضعیت روابط خارجی و برداشته شدن تحریمهای ظالمانه، خود تحریمی بهصورت ضربه زدن به صنعت سرمایه بر و طولانی مدت نمایان است. وضعیت نرخ خوراك در صورتهای مالی تمامی شركتهای پتروشیمی مشهود است و شركتهای پتروشیمی با توجه به افزایشهای پیدرپی، خود بهصورت داوطلبانه نرخ 8 سنتی را در صورتهای مالی میان دورهای در نظر گرفتهاند كه این موضوع بهصورت سراسری در حال پیگیری است.

به نظر شما لغو تحریمها چه تاثیری بر وضعیت گروه خودرو خواهد داشت؟

همانگونه كه تمامی فعالان اقتصادی انتظار دارند وضعیت صنایع مختلف كشور پس از برداشته شدن تحریمها بهبود چشمگیری داشته باشد، در مورد صنعت خودرو نیز این موضوع قابل اعتناست. انتظار میرود با توجه به زیان انباشته خودروسازان داخلی و همچنین وجود رقبای جدی و جدید در این صنعت، در بلندمدت و میانمدت چشمانداز مناسبی با برنامهریزی بر مبنای مشتری مداری و افزایش كیفیت خودروها و خدمات پس از فروش و احترام به مشتری و ارائه تسهیلات متنوع و متوقف کردن تولید خودروهای بیكیفیت و راهاندازی خطوط تولید خودروهای با استاندارد جهانی و قابلرقابت ترسیم کرد.

گروه خودرو از روز سهشنبه تاکنون با صف خرید همراه بوده است. آیا لغو تحریمها میتواند تاثیر واقعی بر این گروه داشته باشد یا تاثیر آن بهصورت هیجانی و زودگذر خواهد بود؟

قطعا كاهش ارزش سهام گروه خودرویی دور از انتظار بوده و با توجه به تصویب برجام انتظار روند مثبتی میرود. اما با این حال باتوجه به سیاستهای پیش روی دولت و عملیاتی کردن آنها، ابهام زیادی در تمام صنایع فعال در بازار سرمایه وجود دارد.

بسیاری از کارشناسان عقیده داشتند بازار برای تغییر روند نزولی خود نیاز به یک خبر مهم دارد. پس از مصاحبه تلویزیونی رئیسجمهور، بازاربورس پس از افتهای زیادی که داشت مثبت شد و جو روانی مثبتی میان سهامداران به وجود آمد. این در حالی بود که شاهد عرضههای قابل توجه سهامداران حقوقی در گروههای بانکی، خودرویی و پالایشی بودیم که از گروههای مهم و تاثیرگذار بر بازار هستند و به نوعی عرضهها مانع از این شدند که شاخص بیشتر از این رشد کند. به نظر شما چگونه میتوان رفتار حقوقیها را کنترل کرد تا بیشتر ازحد مشخصی عرضه نکنند و بازار به ثبات برسد؟

سهامداران حقوقی بازار با توجه به حمایتهای همه جانبه سهام شركتهای تحت مدیریت خود و همچنین نیاز به منابع مالی شركتهای مالك و ابهام در وضعیت سودآوری تمامی صنایع، با كمبود نقدینگی موقتی روبهرو هستند. لذا انتظار میرود در بازار مثبت نسبت به تامین نقدینگی از طریق اصلاح بخشی از پرتفوی خود اقدام کنند كه البته منجر به افزایش نقدشوندگی بازار سرمایه میشود. به طور كلی رفتار حقوقیها در این وضعیت كاملا طبیعی است و برای پوشش بودجه خود نیاز به تغییر و سپس برنامهریزی برای پوشش كل بودجه سالانه در مدت باقیمانده تا انتهای سال مالی خود دارند.

به نظر شما چه ابزارهایی میتوان برای تنظیم بازار تدوین کرد؟

با توجه به اینكه بازارسرمایه مبتنی بر اصول نقدشوندگی و شفافیت اطلاعاتی و تعیین قیمت از طریق عرضه و تقاضاست، تنظیم بازار نباید به سمت تعیین دستوری قیمت پیش رود. شركتهای اثرگذار در بازار سرمایه با توجه به برنامهریزی خود و همچنین آگاهی كامل از وضعیت تولید و فروش شركتهای زیرمجموعه و نیازهای مالكین خود به منابع مالی، باید نسبت به تعیین مجدد سطح حمایتی و مورد انتظار خود در سهام شركتهای تحت كنترل اقدام کنند و تعیین قیمت بر عهده سرمایهگذاران و عرضه و تقاضاست.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

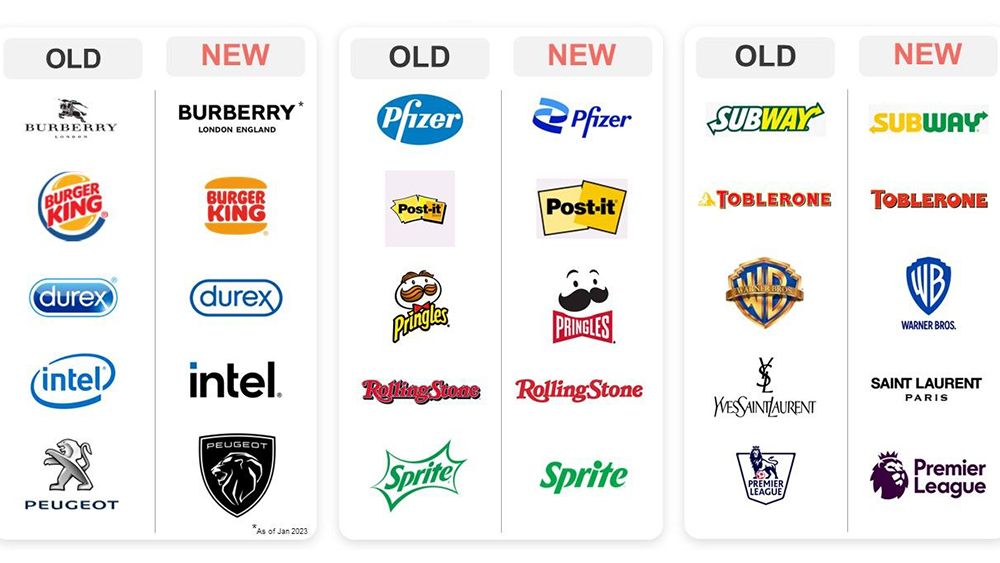

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

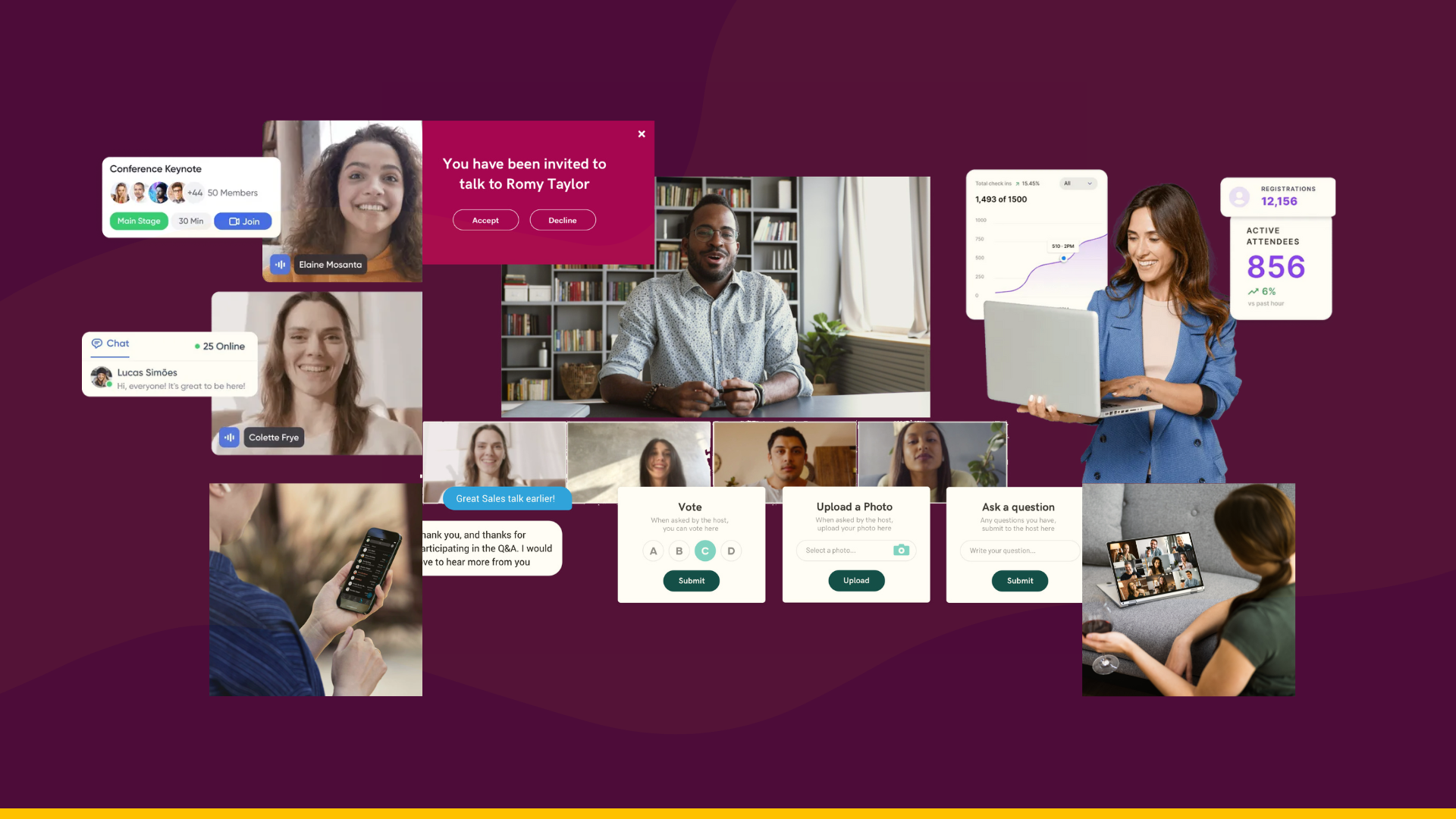

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833