بررسی و ریشهیابی معضلات بازار سهام / از خود تئوریسازیهای مالی تا توهم ورود سرمایهگذار خارجی

9 سال پیش ( 1394/8/11 )تا همین یکی دو سال پیش تنها اخبار رانتی و شایعات بود که بازار را رو به جلو میراند و چشم و گوش معاملهگران به اخبار اقتصادی و رخدادهای بیرون از بازار بود. اخبار مثبت سیاسی هرچقدر هم که کمرنگ بود بهعنوان محرکی برای بازار تلقی میشد و از طرفی هرگونه خبری در خصوص افزایش سرمایه، تعدیل مثبت احتمالی، رشد قیمتهای جهانی و مواردی اینچنینی به سرعت در قیمت سهام شرکتها تاثیرگذار بود.

اما یکی دوسالی میشود که دیگر رفتار بازار تغییر کرده و همه از خود میپرسند چرا بازار آنطور که باید واکنش مثبتی به اخبار پیرامون خود نشان نمیدهد؟ قیمتها به سرعت به تعادل میرسد و نوعی چسبندگی رو به بالا در بازار رخ داده است؟ برای عارضهیابی این رفتار بازار بهتر است ابتدا چند مفهوم بنیادین بازار را که در یکی دو سال اخیر تغییر کرده است، تبیین کنیم و سپس به بررسی رفتار فعلی بازار بپردازیم:

معرفی توده سرمایهگذار

عمدتا در تمامی بازارهای سرمایهگذاری کشور نوعی دنبالهروی دسته جمعی و جمعگرایی مشاهده میشود. نقدینگی بالایی در اختیار توده مردم است و عمده مردم عامه اقتصاددان نیستند، لااقل به تعادل المانهای اقتصادی فکر نمیکنند و اصولا این موضوع اهمیتی برای آنها ندارد. به دلیل توزیع نامناسب ثروت و نقدینگی در سطح جامعه و نبود نهادهای هدایتگر درست نظیر بانک، بورس و عدم کارکرد این بازارها برای هدایت درست منابع و نبود اعتماد عمومی و سرمایه اجتماعی در حوزه بازارهای سرمایهگذاری، مردم ترجیح میدهند خودشان اقتصادشان را مدیریت کنند و دائما برای خود نمادسازی میکنند و هرگونه تکانههای اقتصادی را به زعم خود تعبیر میکنند و واکنشی متناسب با برداشت خود نشان میدهند که لزوما به نفع اقتصاد کلان نیست.

در حال حاضر اقتصاد کلان کشور نیز توسط عموم مردم و نه نهادهای سیاستگذار تعیین میشود، اگرچه دولت و مجلس قوانین و مقررات را وضع و اجرا میکنند اما اگر در میان گزینههای پیشنهاد شده برای سرمایهگذاری «یک جای مطمئن» برای نقدینگی تعبیه نکنند، این مردم هستند که آن «یک جای مطمئن» را خودشان پیدا میکنند یا به تعبیر بهتر آن را میسازند و سپس توده سرمایهگذار، به یک شکل به آن شاخصی که خود ساختهاند اعتماد میکنند و واکنشی یکسان به آن نشان میدهند.

متاسفانه توده مردم «مالیزده» شدهاند و در نبود اعتماد به نهادها و ابزارهایی چون صندوقهای بزرگ و نهادهای واسطهای، خودشان مستقیما وارد بازارهای سرمایهگذاری میشوند، مسکن میسازند، مسکن معامله میکنند، ارز میخرند و در بازار طلا حضور مداوم دارند، مرتبا به بورس وارد میشوند و دائما نرخهای سود سپرده در بانکها و موسسات مالی و اعتباری را چک میکنند تا در نهایت بازدهی بیشتری به دست آورند و این همه، به علت نبود اعتماد به نهادهایی است که به این منظور ایجاد شده بودند. در نهایت اثراتی که این «خوداندیشیهای اقتصادی» و «خودتئوریسازیهای مالی» بر جای میگذارد با آنچه آرزوی دولتها و اقتصاددانهاست تفاوتهای اساسی دارد و در نهایت باعث بیاثر شدن برنامههای کلان دولت در حوزه اقتصادی میشود.

برای مثال در زمان دولت پیشین نرخ سود بانکی به یک باره کاهش شدیدی را تجربه کرد به امید اینکه پول به سمت تولید و بازارهای مولد برود اما مرداب تولید بیجانتر از آن بود که بتواند ماهی سرمایه را در خود جای دهد، بنابراین توده سرمایهگذار با نقدینگی سرگردان در اختیار خود، بدون اعتماد به تصمیمات و وعدههای دولت اقدام به خرید سکه و ارز کردند و این بازارها را از تعادل خارج ساختند.

این در حالی بود که رئیس کل بانک مرکزی آن روزها اعتقاد به بمباران ارزی و کاهش قیمتها داشت اما این توده سرمایهگذار بودند که روندهای اقتصاد کلان کشور را با سیاستهای خود رقم زدند، بازار ارز، طلا و بورس را در نوردیدند و کوچکترین مالیاتی هم به دولت پرداخت نکردند. در حال حاضر نیز دولت سعی در کنترل تورم دارد و تمامی بازارها را به رکود کشانده است اما در نهایت خود ضرر کرد، درآمدهای مالیاتی دولت بهشدت کاهش و انتقادها از دولت افزایش یافت. اما توده سرمایهگذار که نقدینگی در اختیارشان است، این بار بازار مطمئن بانک را انتخاب کردند و هیچ گونه مالیاتی به دولت پرداخت نکردند. دولت همیشه در نقطه بازنده ایستاده است و به زعم خود در حال شکل دادن استراتژیهای اقتصاد کلان است اما این توده سرمایهگذار است که در سراسر کشور با یک آهنگ نامرئی به سرعت با یکدیگر هماهنگ میشوند و راه خود را پیدا میکنند. دولت با بیاعتمادی که به عموم سرمایهگذاران تزریق کرده است نخواهد توانست در اجرای سیاستهایش موفق باشد.

حرکت تودهای در هر بازاری به خوبی جواب داده است و توده مردم را به اهداف خود رسانده است، بنابراین عمده حرکتهای جمعی در حوزه سرمایهگذاری در بازارها همیشه سودده بوده است. این حرکت جمعی در بازار بورس نیز چندین بار رخ داده است. زمانی حرکت تودهای به دنبال یک شایعه و خبر رانتی و امثالهم رخ میداد اما در چند سال اخیر، به واسطه گسترش فارغالتحصیلان مالی و گسترش علم تکنیکال، مبنای حرکت توده سرمایهگذاری بر مبنای تحلیل تکنیکال اتفاق میافتد و تحلیلگری در بازار منوط به گذراندن یک دوره یک هفتهای یادگیری تحلیل تکنیکال شده است. اکنون حرکت تودهوار بر مبنای تحلیلهای تکنیکال استوار شده است.

نیاز به نقدینگی حقوقیها و پایان نقش حمایتی

در حال حاضر به دلیل عدم نقدشوندگی سایر داراییهای فیزیکی و سرمایهای فشارها بر بازار سرمایه افزایش یافته است. در فضایی که نقدشوندگی زمین، مسکن و املاک و مستغلات بهشدت کاهش پیدا کرده است و رکود معاملاتی در اکثر بازارهای سرمایهگذاری و حتی مصرفی به دلیل وجود «یک گزینه مطمئن» سرمایهگذاری به نام بانک فراگیر شده است، نقد شوندگی اکثر داراییها کاهش یافته است. مسکن معامله نمیشود و نقدشوندگی خود را از دست داده است. تولیدات شرکتهای کوچک و بزرگ با کاهش فروش مواجه شده و در نتیجه سود نقدی دریافتی از آنها نیز کاهش پیدا کرده است.

در این بین صندوقهای بازنشستگی، بانکها و موسسات مالی و اعتباری (که دارایی فیزیکیشان در رکود معاملاتی قرار گرفته است) برای تامین نقدینگی مورد نیاز خود تنها گزینه پیشرو را فروش سهام یافتهاند. امید به دریافت سود نقدی از شرکتها کاهش یافته است و برای اجرای تعهدات این گونه نهادها، تنها راه ممکن فروش سهام شرکتهاست. بسیاری از صندوقهای بازنشستگی در حال حاضر نقدینگی کافی برای پرداخت مستمریها و سایر هزینههای جاری را ندارند و از هر فرصتی برای فروش سهام استفاده میکنند. میتوان گفت این خروج از ترکیب سهامداری، به علت فشار بیش از اندازه به شرکتها و عدم توازن در سیاستگذاری بین بازارهای سرمایهگذاری رخ داده است. به نظر میرسد تا پایان سال 94، سایه فروش حقوقیهای بزرگ همواره بر بازار سایه بیفکند.

نبود توازن و کارکرد بازارها

با نگاهی ساده به ابزارها و گزینههای سرمایهگذاری بهسادگی متوجه میشویم که المانهای اقتصادی بازارهای سرمایهگذاری کشور در نقطه بهینه نیستند. بانک سود سپرده بالایی پرداخت میکند که معاف از مالیات است و طبیعی است زمانی که دولت سرمایهگذاران در تولید را با انواع و اقسام هزینهها و قوانین دست و پاگیر جریمه میکند، رغبتی برای سرمایهگذاری در این حوزه وجود نداشته باشد، بانک سودی را پرداخت میکند که اصولا وجود ندارد و تنها بحران را به آینده منتقل میکند، بورس و تولید قربانی سیاست نادرست بازار پول و سیاستگذاری انقباضی در حوزه صنایع و معادن میشوند. در مواقعی اگر هم حلقه بازار پول برای سرمایهگذاران تنگ شود، ممکن است بازاری به غیراز بورس برای کوچ نقدینگی انتخاب شود؛ بازاری که دولت کنترلی بر آن نداشته باشد یا لااقل کنترل کمی بر آن داشته باشد. مسکن، ارز و طلا از این نوع هستند که ردیابی مالیاتی آنها نیز بسیار مشکلتر خواهد بود.

همگن شدن سطح ریسکپذیری دراکثر سرمایهگذاران

معمولا در فضای اقتصادی افراد مختلفی با درجه ریسکپذیری مختلفی وجود دارند که بسته به میزان ریسکپذیری خود در طیف وسیعی از ابزارهای موجود سرمایهگذاری میکنند. هر چقدر ریسک بازارها با میزان بازدهی که به سرمایهگذار پیشنهاد میکنند تناسب داشته باشد به همان میزان میتوان نسبت به جذب نقدینگی سرگردان به این بازارها توسط افرادی با درجه ریسکپذیری متفاوت امیدوار بود. برای مثال عدهای تمایل به سپرده بانکی داشته و ریسکپذیری کمی دارند، عدهای به تولید علاقه دارند، عدهای به بورس، عدهای به مسکن و غیره. زمانی که این بازارها متناسب با ریسکی که سرمایهگذار برای حضور در آنها میپذیرد، بازدهی مناسبی را پیشنهاد دهند، هر یک از سرمایهگذاران بنا به سطح ریسکپذیری خود یکی از این بازارها را بهعنوان گزینه سرمایهگذاری انتخاب میکند. توازن در تقسیم منابع به این بازارها تعادل اقتصادی را در بر دارد اما در حال حاضر این توازن کاملا به هم خورده است و ریسک سرمایهگذاری و تولید به دلیل وضع قوانین سختگیرانه و بوروکراسی اداری و مشکلات بیمه و مالیات و مواد اولیه و هزینه انرژی و... آنقدر افزایش یافته است که تعادل ریسک و بازده این بازارها را بر هم زده است.

به بیان دیگر، تولید آن مقدار بازدهی لازم را ندارد که برای سرمایهگذار ارزش ریسک کردن داشته باشد. در این شرایط به دلیل وجود سود بانکی بالا، حتی افراد ریسکپذیر نیز تصمیم به سپردهگذاری در بانک و دریافت سود بیدردسر گرفتهاند زیرا در بازار پول، جریانی دقیقا مخالف با آنچه در سرمایهگذاری و تولید و به تبع آن بورس، اتفاق افتاده است. در حالی که تولید بازدهی کمتری در قبال پذیرش ریسک تولید به سرمایهگذار ارائه میکند، بانک سود بیشتری در قبال پذیرش ریسک کمتر به سرمایهگذاران اعطا میکند، بنابراین طیف بیشتری از سرمایهگذاران جذب بازار پول میشوند و قید سرمایهگذاری در سایر بازارها را میزنند و ترجیح میدهند بیدغدغه به دریافت سود بانکی مشغول باشند.

افزایش ریسک قانونگذاری و سلب اعتماد از سرمایهگذاران

نبود بازار منسجم پولی و بازار منسجم برای ارز، نبود قوانین نظارتی در بازار مسکن در کناروجود قوانین و تبصرههای متعدد و دستوپاگیر برای تولید، شرایط را برای تولید و به تبع آن بورس سختتر کرده است و باعث شده تا اگر زمانی هم شرایط به نفع بورس باشد، این دوره بسیار گذرا و سریع اتفاق بیفتد. متاسفانه تغییر مکرر قوانین و مقررات باعث سلب اعتماد سرمایهگذاران در بازار اولیه شده است و رغبتی برای سرمایهگذاری در بخش واقعی تولید دیده نمیشود. با این حال دولت اعتقاد دارد که با فشردن گلوی تولید در کشور میتواند زنجیره ارزش افزوده را یک شبه اصلاح کند و به قولی از رانت و ارزانفروشی جلوگیری کرده است.

متاسفانه به علت برد کوتاهمدت، تنها نتیجه این تصمیمها در شرایط فعلی، کاهش سرمایهگذاری در این بخشها و در نهایت کاهش درآمدهای مالیاتی خواهد بود و شرکتهای بورسی و غیربورسی و صاحبان آنها دچار مشکل تامین نقدینگی خواهند شد. ممکن است به جای تولید کالاها (هر چند کالاهایی که در ابتدای زنجیره ارزش هستند) در آیندهای نه چندان دور مجبور به واردات همین کالاهای کم ارزش شویم! و بازارهای صادراتی را به راحتی به رقیبان واگذار کنیم. بهتر میبود تا سیاستهای دولت و مجلس در حوزه اقتصادی برای یک دوره حداقل 20-10ساله برای عموم سرمایهگذاران داخلی و خارجی تشریح شود، دولت میتوانست تغییرات نرخها را با شیب ملایمتری و برای یک دوره بلندمدتتری اعمال کند تا صنایع هم امکان واکنش درست و به موقع را به تغییرات اعمال شده داشته باشند، در این صورت بازارهای سرمایهگذاری نیز اینچنین دچار آسیب نمیشد.

دولت و مجلس با تغییراتی که اعمال کردند باعث ریزش ارزش بورس و کاهش سرمایهگذاری در بخش تولید شدند و خود بهعنوان بزرگترین بازنده این میدان معرفی شدند. درآمدهای مالیاتی دولت بهشدت کاهش پیدا کرد و اموال و بنگاههای دولتی که در بورس معامله میشدند یا در صف واگذاری هستند بهشدت دچار کاهش ارزش شدند. نهادهای زیر نظر وزارتخانهها به دلیل کاهش سود پرداختی شرکتها و عدم فروش سهام در بازار سرمایه (که طی سالهای گذشته خریداری کرده بودند یا بابت رد دیون به آنها واگذار شده بود) در پرداخت تعهدات خود با مشکل مواجه شدند اما توده سرمایهگذار مانند دولت عمل نمیکنند و از خلأ تعادل مناسب بین بازارها حداکثر نفع را بردند و بدون پرداخت ریالی مالیات به دولت، سود بدون دردسر بانکی را دریافت کردند، محل امنی که دولت برای آنها مهیا کرده بود.

توهم ورود سرمایه خارجی برای نجات اقتصاد کشور

دولت علاوه بر اینکه خودش به رفع تحریمها و ورود سرمایهگذار خارجی بسیار امید بسته بود با مانور گسترده روی این موضوع، باعث افزایش امیدواریهای عمومی نسبت به شرایط پساتحریم شد و عملا انگیزه خرید، تولید و سرمایهگذاری را تا قبل از رفع تحریمها در توده مردم از بین برد. حتی این انتظارات باعث تاثیر منفی بر بازار فروش محصولات داخلی که عمدتا بیکیفیت هم بودند شد و مصرفکننده ترجیح داد منتظر ورود برندهای معتبر و کالاهای باکیفیتتر شود و در بازاری رقابتیتر اقدام به خرید کند، تصویری خیالی که حداقل در کوتاهمدت کمی خوشبینانه به نظر میرسد، تحریمها تنها یکی از موانع ورود سرمایهگذاری خارجی به کشور است، حتی تا قبل از تحریمها نیز نه بخشدولتی و نه بخشخصوصی چندان نتوانسته بودند در جذب سرمایهگذاری خارجی موفق عمل کنند. علاوه بر تحریمها موارد دیگری نیز وجود دارد که بعید است اجازه دهد سرمایهگذار خارجی به راحتی وارد اقتصاد ایران شود.

در بسیاری از موارد تکلیف سرمایهگذار خارجی در قراردادها، شرایط نقل و انتقال وجوه، تضامین و... مشخص نشده و استاندارد واحدی برای این موضوع در نظر گرفته نشده است. قراردادهای موجود، قدیمی و عموما فاقد جذابیت کافی برای سرمایهگذار خارجی هستند. عمده وزارتخانهها و حتی بخشهای خصوصی به هیچ عنوان آمادگی شروع معاملات و مراودات بینالمللی را ندارند و حتی واحدی جداگانه برای این موضوع را در اختیار ندارند. روش تجارت و سرمایهگذاری با طرف خارجی نیاز به مهارتها و پیشنیازهایی دارد که عمدتا طرفهای ایرانی خصوصا در بخشهای کوچکتر فاقد آن هستند. هیچ سند جامعی از فرصتهای سرمایهگذاری در بخشهای کلان و خرد کشور برای سرمایهگذاری خارجی به درستی تشریح نشده است و عمده سرمایهگذاران خارجی نسبت به تغییرات مداوم قوانین و مقررات در صنایع نگران هستند. کشور ما در بهترین حالت در بین اقتصادهای نوظهور قرار میگیرد که تنها افراد ریسکپذیر و مخاطره جو در ابتدای امر حاضر به سرمایهگذاری در این بخش خواهند بود و به نظر نمیرسد فوج عظیم سرمایهگذار خارجی وارد اقتصاد کشور شود. در بهترین حالت میتوان خود دولت را گزینه اول مشارکت با سرمایهگذاری خارجی آن هم در پروژههای منتخب و بزرگ دانست. آمد و شدها و تعریف یک بستر همکاری متقابل بین دو کشور یا شرکای آنان امری بسیار زمان بر است و انتظار میرود تاثیرات آن در مدت زمان دو سال و بیشتر در اقتصاد کشور نمایان شود.

نتیجه

ما «توده سرمایهگذار» را داریم که قدرت بالایی دارد و نقدینگی را در اختیار دارد، به دولت بهشدت بیاعتماد است و یک آهنگ نامرئی در سراسر کشور به راحتی این توده را با یکدیگر هماهنگ میکند. آنها بازارها را رصد میکنند و همیشه به دنبال یک جای مطمئن برای وجوه خود هستند. بازارهایی داریم که همواره در تناقض با یکدیگر قانونگذاری و سیاستگذاری میشوند و معمولا هر بار شرایط به نفع یک بازار غیرمولد تغییر میکند. تغییرات قوانین سریع و بدون اطلاع قبلی و افزایش فشار بر صنایع را به دلیل کاهش درآمدهای نفتی پیش رو داریم که این فشار روز به روز در حال افزایش است این تغییرات، سیگنالهای ریسک زا را به فعالان اقتصادی ارسال میکند و سرمایهها را از بخش تولید فراری میدهد.

سهامداران عمدهای داریم که در هزینههای جاری سازمان خود ماندهاند و تنها کالایی که هنوز میتوانند از ان نقدینگی تامین کنند سهام است. تحلیلگرانی داریم که حوصله خواندن مطلبی بیش از یک صفحه را ندارند و تنها با صرف چند دقیقه زمان اقدام به تحلیل و انتخاب سهام میکنند و کمتر درگیر تحلیل شرایط واقعی بازار میشوند. در نهایت کلکسیونی از مشکلات جدید و قدیمی در بدنه نظام تامین مالی، سرمایهگذاری، نظام تعرفهای و قیمتگذاری و... داریم که همگی در تناقض با یکدیگر هستند و این افزایش تناقض باعث سردرگمی معاملهگران، تجار، اقتصاددانان و سرمایهگذاران شده است بهطوریکه نه تولیدکننده رغبت تولید دارد، نه سرمایهگذار رغبت سرمایهگذاری و نه مصرفکننده رغبت مصرف و حتی قدرتی برای خرید و مصرف کالا دارد و تمام امید دولت به رفع تحریم ها و ورود سرمایهگذار خارجی است که اولا ورود آن زمانبر خواهد بود و ثانیا ممکن است تنها در بخشهایی منتخب و با تضامین بالا و بهصورت مشارکت با دولت وارد فضای اقتصادی شوند.

متاسفانه شرایط حاکی از آن است که نه بدنه دولتی و نه بخشخصوصی زیرساختهای فنی، حقوقی، نرمافزاری و سختافزاری لازم را برای جذب و مدیریت سرمایه خارجی در اختیار ندارد و در این شرایط رکود عمیق اقتصادی حداقل در یک دوره میانمدت ادامه خواهد داشت. به نظر میرسد اقتصاد در سال 94 و تا نیمههای سال 95 همچنان درجا بزند و این دور همچنان در حال تکرار باشد.

* مدیر عامل شرکت مشاور سرمایهگذاری ابن سینا مدبر (اماکو)

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

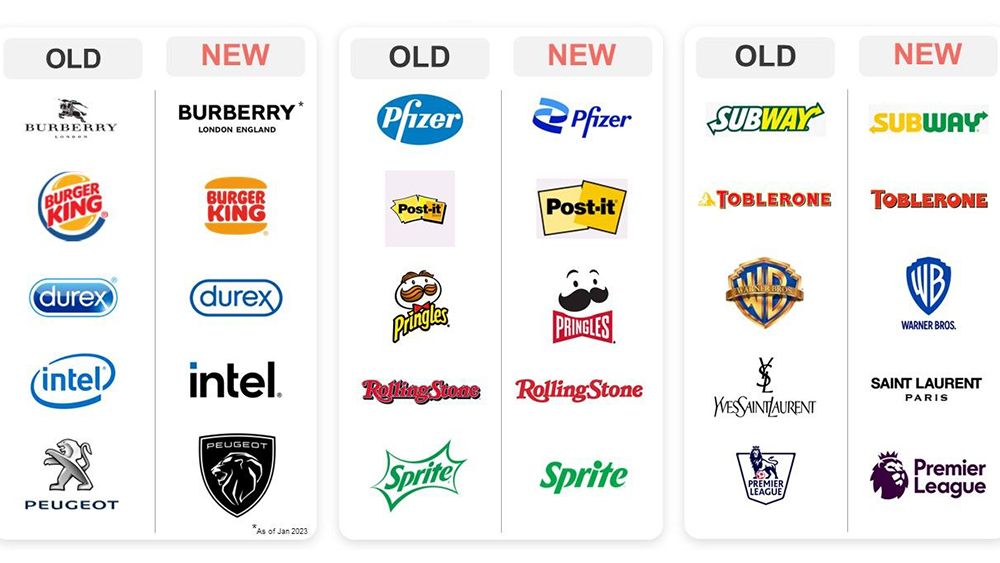

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

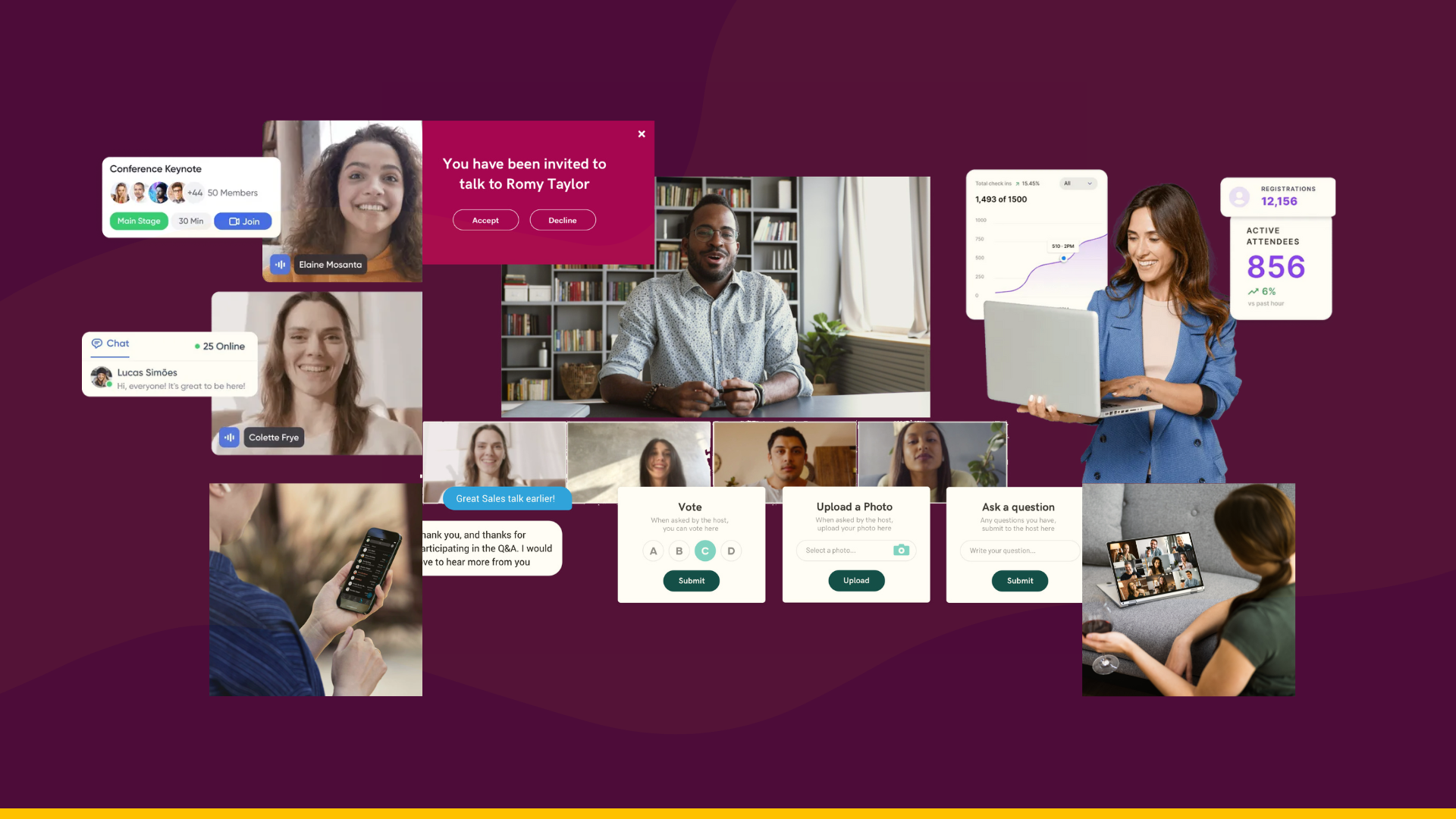

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833