بایدها و نبایدهای برنامه وفاداری در بانک ها (بخش دوم)

7 سال پیش ( 1396/5/3 )در بخش اول یادداشت، به اهرم های بازگشت مشتری اشاره شد و در این بخش از یادداشت قصد داریم به مدل های رایج و مطلوب در پاداش ها اشاره کنیم. به صورت کلی مدل های پاداش به این مسئله می پردازند که مشتریان ارزش را در دریافت چه مواردی می دانند؟ در دریافت امتیاز، پاداش، هدیه، وجه نقد یا اعتبار؟ انتخاب مدل پاداش باید متناسب با شرایط صنعت و نوع مشتریان باشد زیرا این مدل می تواند بر تجربه خوب یا بد مشتریان از شرکت تأثیر گذارد. علاوه بر تأثیر بر تجربه مشتریان، انتخاب صحیح یک مدل پاداش، بر هزینه های در نظر گرفته برای برنامه وفاداری نیز تأثیرگذار است.

درک انواع مختلف مدل های پاداش و تعاملات مرتبط با آن، برای شکل گیری یک برنامه وفاداری موفق که در آن، خطر مشارکت کم مشتریان و هزینه های جاری و سربار کاهش یافته است، ضروری است.

چهار مدل اصلی پاداش عبارتند از:

1- عضویت یا Membership

2- حد نهایی یا Threshold (آستانه افزایشی)

3- فاصله ای یا Interval

4- ارزش ذخیره شده یا Stored Value

بیشتر برنامه های امتیازی و پاداش در بانک ها، حول استفاده از محصولات و خدمات بانکی است. این برنامه های پاداش در حقیقت نوعی از امتیاز هستند که با کارت های اعتباری و نقدی بانک ها افزایش می یابند و به مشتریان این اجازه را می دهند تا با استفاده از تراکنش های مالی خود، این امتیازها را افزایش دهند و به مصرف برسانند.

پاداش ها معمولاً زمانی زیاد می شوند که مشتریان نیز به سبد محصولات خود، خدمت یا کالای جدیدی از بانک را اضافه کرده باشند یا آنکه تراکنش های مالی خود را بالا برده باشند. این ساختار ساده و اولیه از پاداش می تواند نمونه خوبی از مدل پاداش «ارزش ذخیره شده» باشد؛ مدلی که جزو پیچیده ترین و صد البته کاربردی ترین مدل های پاداش برای بانک هاست.

مدل پاداش «ارزش ذخیره شده» ارزش هایی را به مرور زمان و به صورت افزایشی در اختیار اعضای باشگاه و مشتریان وفادار قرار می دهد. این امتیاز و ارزش ها معمولاً برای طیف وسیعی از فعالیت ها به مشتریان تعلق می گیرد و این اجازه را به آنها می دهد که ارزش ها و امتیازهای خود را برای استفاده بهتر در آینده، ذخیره کنند. در این مدل ارزش ها بر حسب ارز رایج مملکت محاسبه می شوند.

یکی از مزیت های بزرگ این روش در صنعت بانکداری، امکان تشویق و ایجاد انگیزه در طیف وسیعی از مشتریان با رفتارهای متفاوت و افزایش فروش های متقابل به آنها (اعم از کالا یا خدمت بانکی) است. برای نمونه، برنامه امتیازی یک بانک می تواند براساس میزان استفاده مشتریان از کارت های اعتباری و نقدی در فعالیت های مشخص بانکی، همچون پرداخت قبوض، دریافت وام، تراکنش های مالی با دستگاه های POS بانک ها در فروشگاه های مختلف، استفاده از ATM های بانک، پرداخت اقساط و. . . باشد.

مشتریان نیز می توانند امتیازهای خود را برای استفاده از خدمات بهتر، بیشتر و ارزان تر بانک ها ذخیره کنند و بعدها در هر زمان که علاقه داشته باشند، مورد استفاده قرار دهند. همانطور که مشاهده کردید، با توجه به طیف وسیع فعالیت هایی که امتیازآور هستند، مشتریان مختلفی می توانند در این برنامه امتیازی شرکت کنند. شرکت در این برنامه به نفع هر دو گروه بانک و مشتریان است.

مزیت دیگر این مدل از پاداش برای بانک ها در این است که مشتریان به دلخواه خود می توانند انتخاب کنند که از چه زمانی و از چه مزایایی برای صرف امتیازهای خود استفاده کنند. این نکته برای بانک ها که با انواع مختلفی از مشتریان ارتباط دارند، مزیت بزرگی به حساب می آید.

شاید یک مشتری بخواهد از امتیازهای خود برای پرداخت اقساط بانکی استفاده کند و مدت پرداخت را طولانی تر یا مبلغ آن را کمتر کند؛ مشتری دیگر به دنبال خریدهای رایگان و لذت بخش یا استفاده از تورهای مسافرتی با تخفیف های ویژه است و دیگری در پی شرکت در قرعه کشی و شانس به دست آوردن ماشین مورد علاقه اش باشد! تمام این تفاوت ها در این مدل پاداش، پوشش داده می شود. استفاده از این مدل، شیوه های پاداش شخصی شده را یک قدم به جلو می راند. هر مشتری بنا به خواسته شخصی خود، از امتیازهایش استفاده می کند.

علاوه بر این، مدل «ارزش ذخیره شده»، به صورت خودکار به مشتریانی را که تراکنش های مالی یا مشارکت بیشتری با بانک داشته اند بیش از دیگران پاداش می دهد. در این مدل حرفی از طبقه به میان نمی آید. تمامی امتیازها روی نمودار به صورت افزایشی بیشتر و بهتر می شود. به عبارت بهتر، این مدل از پاداش به خوبی با ارزش هر مشتری هماهنگ است و با همه مشتریان با توجه به آورده شان برای بانک با عدالت برخورد می شود. در بخش بعدی این سلسله یادداشت ها قصد داریم به نکات کلیدی در طراحی برنامه وفاداری بانک ها اشاره کنیم.

ارتباط با نویسنده : [email protected]

مشاور برنامه های وفاداری

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

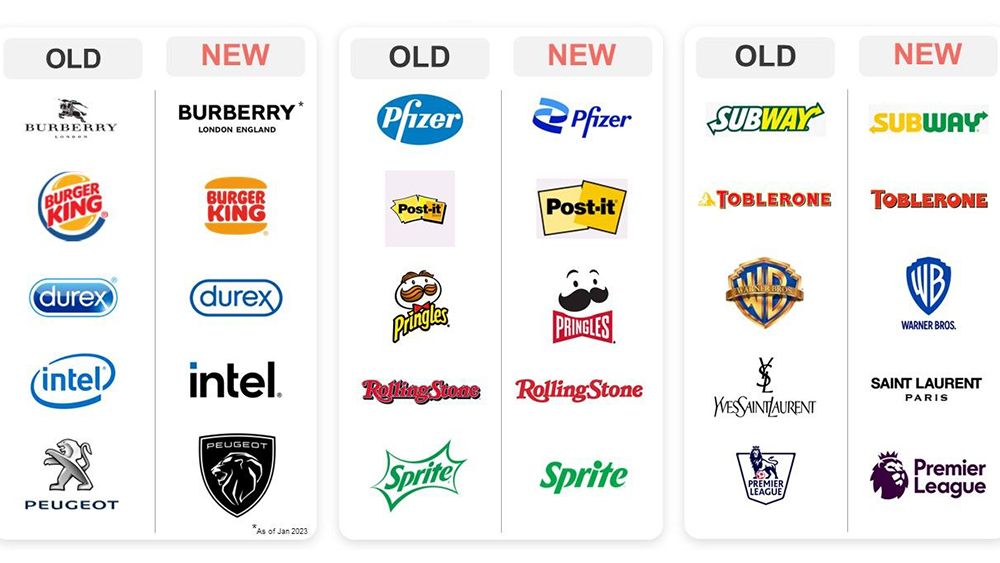

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

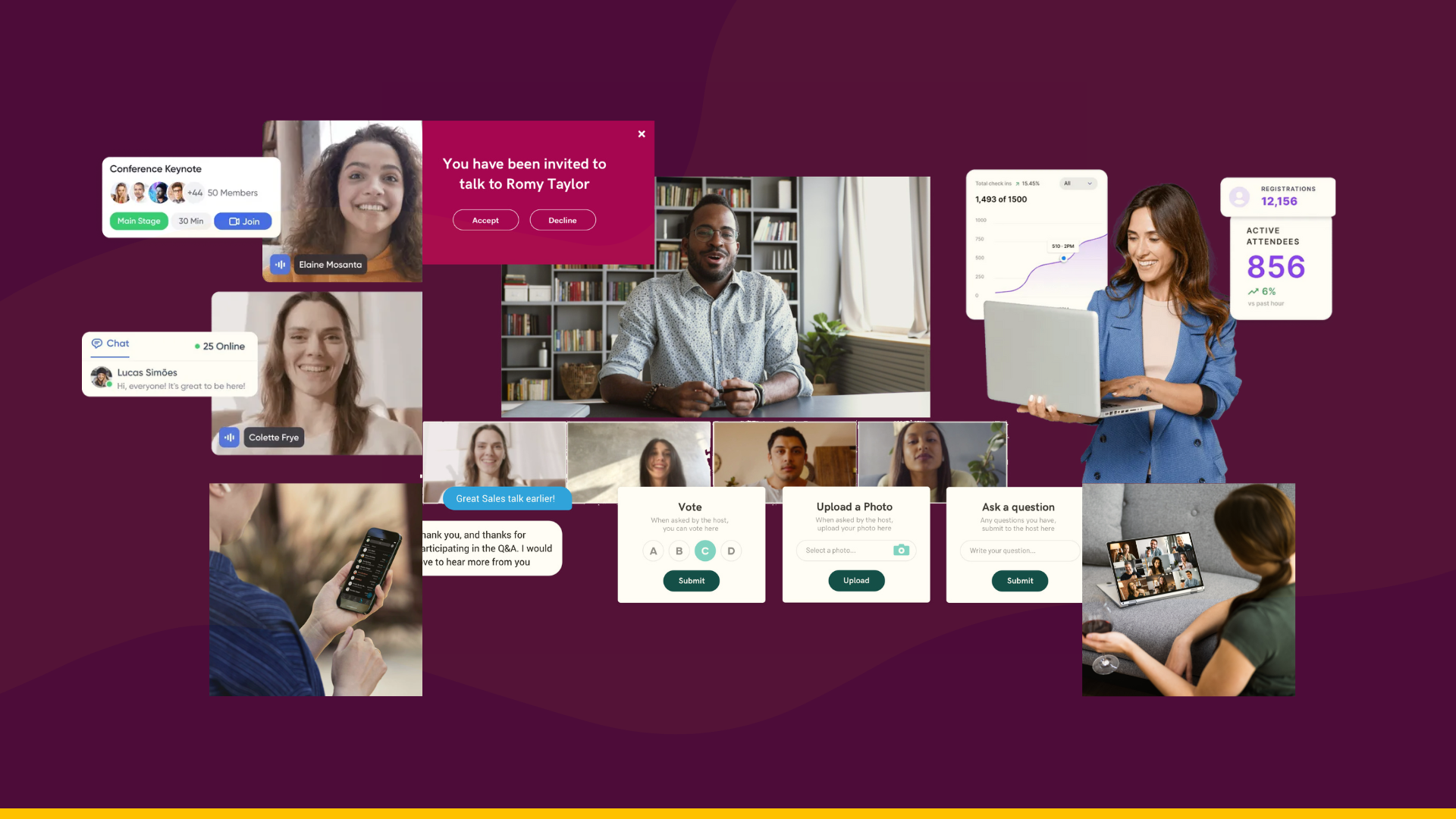

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833