تضمین اطمینان بخش بانک ها

1 سال پیش ( 1402/4/10 )مردم بانک ها را بیشتر با پرداخت وام و اعتبارات و سپرده های بانکی می شناسند. از نظر بسیاری، بانک جایی است که از مردم سپرده می گیرند و به مردم وام می دهند، اما امروزه بانک ها افزون بر پرداخت وام و تسهیلات، تعهدات، سرویس ها و خدمات (Obligations and banking services)گسترده دیگری نیز به مشتریان خود ارائه می دهند. خدماتی که عملیات دریافت و پرداخت ها را بین مردم راحت و ایمن می سازد و این امکان را فراهم می سازد که شما فقط در عرض چند ثانیه مبلغ تعیین شده را به حساب شخص موردنظرتان واریز نمایید یا به مشتریان بانک ها کمک می کند تا ایفای تعهدات قراردادی یا تعهدات غیرقراردادی یا اداری آنان (نظیر ضمانت نامه گمرکی و ضمانت نامه نظام وظیفه برای خروج مشمول از کشور) آسان تر صورت پذیرد. در واقع، بانک ها در این گونه موارد به عنوان ضامن معتبر با صدور سند بانکی به نام «ضمانت نامه» تعهدات مشتری خود را به مبلغ و مدت مشخص در مقابل شخص ثالث که اصطلاحا «ذی نفع ضمانت نامه» نامیده می شود، تضمین می کنند. دستورالعمل بانک مرکزی، ضمانت نامه بانکی را این گونه تعریف کرده است: «ضمانت نامه بانکی سندی است که به موجب آن مؤسسه اعتباری به طور غیرقابل برگشت متعهد می شود به محض اعلام و مطالبه هر میزان از وجه مندرج در آن توسط ذی نفع، با رعایت مفاد این دستورالعمل، وجه مطالبه شده را به ذی نفع پرداخت نماید.» ضمانت نامه بانکی سندی است بسیار معتبر که سه طرف در صدور آن ذی مدخل هستند؛ ضمانت خواه، بانک و ذی نفع ضمانت نامه. ذی نفع هیچ گونه رابطه قراردادی با بانک ندارد، اما بانک به طور یکجانبه و غیرقابل برگشت در مقابل ذی نفع مسئول پرداخت است. در واقع، عنصر اصلی ضمانت نامه بانکی، تعهد مالی بانک به نفع شخص ثالث (ذی نفع) به مدت و مبلغ مشخص است. ظاهرا یکی از مراجع عظام تقلید ضمانت نامه را نوعی جعاله تشخیص داده اند.

در دوران دانشجویی، برداشت نگارنده از مفهوم و ماهیت حقوقی ضمانت نامه بانکی، آن بود که ضمانت نامه های بانکی، برگردانی از عقد ضمان در قالب سند بانکی است؛ زیرا ویژگی عقد ضمان، تضمین دین بدهکار است. ضمانت نامه بانکی نیز همین ویژگی را دارد؛ زیرا بانک با صدور ضمانت نامه از ضمانت خواه کارمزد می گیرد تا عملی مشخص (تضمین تعهدات) انجام دهد، اما با گذشت ایام و مطالعه بیشتر به تدریج دریافتم که بین ماهیت حقوقی ضمانت نامه بانکی و کارکرد عقد ضمان، تفاوت های بسیار وجود دارد و اینکه به طور کلی، مشابهت سازی مفاهیم پدیده های بانکی نظیر ضمانت نامه بانکی و اعتبارات اسنادی با مفاهیم حقوق داخلی، جامعه حقوقی و بانکی کشور را به مسیری روشن رهنمودی نخواهد ساخت. ماده 684 قانون مدنی در تعریف عقد ضمان می گوید: «عقد ضمان عبارت است از اینکه شخصی مالی را که بر ذمه دیگری است به عهده بگیرد. متعهد را ضامن طرف دیگر را مضمون له شخص ثالث را مضمون عنه یا مدیون اصلی می گویند.» پس حوزه و گستره شمول عقد ضمان فقط تضمین دین یا بدهی شخص بدهکار است و شامل سایر تعهدات نمی شود؛ درحالی که تعهدات تحت شمول ضمانت نامه بانکی، کلیه تعهدات قراردادی یا تعهدات غیرقراردادی ضمانت خواه است. بنابراین دایره تضمین ضمانت نامه بانکی بسیار وسیع تر از عقد ضمان است؛ لذا مشابه سازی ضمانت نامه های بانکی با عقد ضمان و کاربرد اصطلاحاتی نظیر مضمون عنه بدهکار مضمون له (طلبکار) برای ضمانت نامه بانکی چندان دقیق نیست.

صرف نظر از این مباحث حقوقی، مهم آن است که در فرآیند ضمانت نامه، بانک ها به عنوان واسطه ثالث و مورد اعتماد بین طرفین قرارداد قرار می گیرند تا اجرای قرارداد یا ایفای تعهد آنان به راحتی و بدون دغدغه خاطر صورت پذیرد. فرآیند صدور ضمانت نامه توسط بانک ها چندان تشریفاتی و پیچیده نیست. متقاضی به بانک مراجعه و تقاضای صدور ضمانت نامه بانکی به مبلغ و مدت معین به نفع یک شخص خاص می نماید. بانک پس از اعتبارسنجی مشتری و احراز اعتبار اجتماعی و بانکی، با او (متقاضی) قرارداد صدور ضمانت نامه امضا می کند. براساس این قرارداد، مشتری در ازای صدور ضمانت نامه مورد درخواست می پذیرد که کارمزد صدور ضمانت نامه را به بانک بپردازد. افزون بر آن، متعهد می شود در صورتی که بانک بنا به درخواست ذی نفع مبلغ ضمانت نامه را به وی پرداخت نماید، ضمانت خواه متعهد است ظرف مدتی مشخص مبلغ پرداخت شده را به بانک بپردازد. پس بانک ها برخلاف پرداخت تسهیلات، در فرآیند صدور ضمانت نامه ابتدا به ساکن پول یا تسهیلات پرداخت نمی کنند، اما تعهد یا ریسک پرداخت احتمالی مبلغ ضمانت نامه را برعهده می گیرند؛ لذا صدور ضمانت نامه یا اعتبار اسنادی متمایز از سایر خدمات بانکی است و ریسک حقوقی بالایی برای بانک ها دارد و به اصطلاح (high risk) است.

با صدور ضمانت نامه و تحویل آن به ذی نفع، وی اطمینان خاطر می یابد در صورت پیمان شکنی طرف قرارداد (ضمانت خواه) او سندی معتبر در اختیار دارد که می تواند با مراجعه به بانک به راحتی آن را به وجه نقد تبدیل نماید و خسارات وارده ناشی از پیمان شکنی طرف قرارداد را از طریق آن جبران نماید. مبلغ ضمانت نامه بانکی ممکن است ارزی یا ریالی باشد. همچنین صادرکننده ضمانت نامه ممکن است یک بانک یا مؤسسه مالی معتبر در خارج یا داخل ایران باشد، اما هم ضمانت نامه ارزی و هم ضمانت نامه های ریالی در بانک ها از مقررات متحدالشکل پیروی می کنند. مقرراتی که به عنوان یک رویه مسلم بانکی در سطح دنیا جا افتاده و رواج دارد. در سطح بین الملل، صدور ضمانت نامه های بانکی بین المللی تابع «مقررات متحدالشکل ضمانت نامه های عندالمطالبه» (URDG758) صادره توسط اتاق بازرگانی بین المللی در پاریس است که در تمامی بانک های معتبر دنیا مبنای صدور ضمانت نامه بانکی است، اما از نظر داخلی، صدور ضمانت نامه های ریالی می بایستی براساس مقررات «دستورالعمل صدور ضمانت نامه بانکی ریالی» مصوب شورای پول و اعتبار صورت گیرد. نکات جالب در زمینه دانستنی های ضمانت نامه بانکی را با هم مرور می کنیم:

اول؛ ضمانت نامه نوعی خدمات بانکی است. رهیافت بانک ها از خدمات بانکی فقط کارمزد است؛ درحالی که در پرداخت تسهیلات بانکی، بانک برمبنای نوع معامله از مشتری سود می گیرد. میزان سود بانک نیز در تسهیلات مشارکتی تابع نتیجه معامله است، اما باید در این زمینه به این نکته توجه داشت که در حال حاضر، کارمزد خدمات و تعهدات بانکی، یکی از منابع اصلی کسب درآمد بانک ها در ایران است.

دوم؛ براساس مقررات بانک مرکزی، صدور ضمانت نامه مستلزم ارائه یک نسخه از قرارداد پایه (قرارداد مبنای صدور) به بانک است که قبلا بین ذی نفع و ضمانت خواه برای خرید و فروش و یا سایر موضوعات مختلف قراردادی نظیر صدور خدمات مهندسی، وارد یا صادر کردن کالا و اجرای پروژه پیمانکاری به امضا رسیده است. به این لحاظ گرچه ضمانت نامه های بانکی برمبنای قراردادی که بین متقاضی صدور و ذی نفع ضمانت نامه وجود دارد، صادر می شود، اما هیچ رابطه علت و معلولی بین ضمانت نامه و قرارداد مبنای صدور آن (اصطلاحا قرارداد پایه) وجود ندارد. بانک با صدور ضمانت نامه بانکی به نحو یکجانبه در مقابل ذی نفع متعهد پرداخت در مدت اعتبار آن است. ماده 12 دستورالعمل صدور ضمانت نامه بانکی در این مورد می گوید: «مؤسسه اعتباری ضمانت نامه را به استناد ماده (۱۰) قانون مدنی صادر می نماید. تعهدات ناشی از صدور ضمانت نامه از رابطه پایه و سایر روابط و قراردادهای مربوط مستقل بوده و اختلافات میان ضمانت خواه و ذی نفع و یا ایرادات و ادعاهای مربوط به آنها، در تعهد مؤسسه اعتباری به پرداخت وجه ضمانت نامه به ذی نفع، مؤثر نخواهد بود.» بنابراین با توجه به این مقررات، هرگونه اختلاف قراردادی بین متقاضی صدور ضمانت نامه و ذی نفع آن نباید مانع از ایفای تعهدات بانک در مقابل ذی نفع باشد و این گونه اختلافات تأثیری در تعهدات بانک ندارد. بر همین اساس بانک ها بایستی در صورت مطالبه ذی نفع، تمام یا بخشی از مبلغ ضمانت نامه را در وجه او کارسازی کنند و نباید برای شانه خالی کردن از پرداخت ضمانت نامه متوسل به توجیهاتی نظیر اختلاف بین ذی نفع ضمانت نامه و ضمانت خواه شوند.

رعایت اصل استقلال ضمانت نامه بانکی از قرارداد مبنای صدور آن، یکی از رویه های مسلم بانکی است. بنابراین همکاران بانکی بایستی به این نکته اساسی توجه داشته باشند که اعتبار و خوشنامی بانک ها در گروی این گونه رفتار صادقانه با مشتری و اجابت درخواست ذی نفع است.

سوم؛ ضمانت نامه انواع مختلفی دارد. ضمانت نامه شرکت در مناقصه/مزایده، ضمانت نامه حسن انجام تعهد، ضمانت نامه پیش پرداخت، ضمانت نامه استرداد کسور وجه الضمان، ضمانت نامه تعهد پرداخت، ضمانت نامه گمرکی و ضمانت نامه های تضمین اداری نظیر تضمین به نظام وظیفه از جمله انواع ضمانت نامه ها به شمار می روند، اما نکته مشترک کلیدی در همه انواع ضمانت نامه، تعهد بانک صادرکننده در مقابل ذی نفع است. در تمامی انواع ضمانت نامه ها، بانک ها به نحو یکجانبه و غیرقابل برگشت متعهدند در صورتی که ذی نفع ضمانت نامه در مدت اعتبار مبلغ آن را مطالبه کند آن را به ذی نفع بپردازند، ولو آنکه ضمانت خواه مدعی باشد که ذی نفع تعهدات قراردادی اش را در مقابل وی انجام داده است. تنها استثنا در این مورد، صدور دستور عدم پرداخت ضمانت نامه توسط مراجع قضایی است.

چهارم؛ در ضمانت نامه های بانکی، مهمترین وظیفه ذی نفع ضمانت نامه در مقابل بانک، آن است که ضمانت نامه در مدت اعتبار و با رعایت کامل شرایطی که در متن ضمانت نامه برای مطالبه آن مقرر شده را مطالبه کند. بعد از گذشت حتی یک روز از تاریخ انقضای اعتبار (Expiry date) بانک دیگر هیچ تعهدی برای پرداخت مبلغ ضمانت نامه های منقضی شده نخواهد داشت. عدم رعایت این شرایط موجب می شود که بانک ها قانونا مجاز باشند به درخواست ذی نفع ضمانت نامه پاسخ مثبت ندهند.

پنجم؛ براساس دستورالعمل بانک مرکزی، بانک ها برای صدور ضمانت نامه بانکی بایستی تضمین یا وثیقه لازم را از متقاضی بگیرند تا در صورت پرداخت مبلغ ضمانت نامه و امتناع ضمانت خواه از پرداخت مطالبات بانک، بانک بتواند مطالبات خود را از محل آن وصول کند. مواد 45 و 46 دستورالعمل صدور ضمانت نامه بانکی در این مورد مقرر کرده است: «مؤسسه اعتباری مکلف است قبل از صدور ضمانت نامه، با توجه به اهلیت و توان اعتباری ضمانت خواه وثایق لازم و کافی از وی اخذ نماید. نوع و میزان وثایق بابت صدور انواع ضمانت نامه، براساس ضوابطی تعیین خواهد شد که هیأت مدیره مؤسسه اعتباری تعیین و ابلاغ می نماید. هیأت مدیره مؤسسه اعتباری موظف است وثایق موضوع این ماده را به نحوی تعیین نماید که معتبر، سهلالبیع، قابل نقل و انتقال، از درجه نقدشوندگی بالا برخوردار و بلامعارض باشد تا در صورت عدم ایفای تعهدات از سوی ضمانت خواه حقوق مؤسسه اعتباری در حداقل زمان و با کمترین هزینه، استیفا شود.» البته صدور ضمانت نامه مستلزم پرداخت نقدی 10 درصد مبلغ آن به بانک است. به هرحال، تضمین یا وثیقه موردنیاز برای صدور ضمانت نامه باید تکافوی پوشش مطالبات آتی بانک صادرکننده را بکند.

ششم؛ همچنین براساس مقررات آیین نامه مورد اشاره، «مؤسسه اعتباری مکلف است قبل از صدور ضمانت نامه، وضعیت بدهی غیرجاری و چک نزد بانک مرکزی استعلام نماید درخصوص اشخاص حقوقی، استعلام یادشده علاوه بر شخص حقوقی، شامل صاحبان امضای مجاز و اعضای هیأت مدیره آن اشخاص نیز می گردد» و اینکه «صدور ضمانت نامه برای ضمانت خواه که دارای سابقه چک برگشتی رفع سوءاثر نشده و یا بدهی غیرجاری نزد شبکه بانکی کشور می باشد، ممنوع است.» به این ترتیب، بانک ها مجاز نیستند که به درخواست مشتریان بدحساب، ضمانت نامه بانکی صادر نمایند.

هفتم؛ براساس مصوبه شورای پول و اعتبار، حداکثر مدت اعتبار ضمانت نامه بانکی فقط یک سال است. افزون بر آن، براساس مصوبه مورد اشاره، نقل وانتقال ضمانت نامه مجاز نیست؛ یعنی ذی نفع نمی تواند با پشت نویسی ضمانت نامه آن را به دیگری انتقال دهد. همچنین براساس ماده 18 آیین نامه مذکور، «مؤسسه اعتباری موظف است پیش از صدور ضمانت نامه، نسبت به ثبت آن در سامانه سپام و اخذ شماره منحصربه فرد از سامانه مزبور اقدام نماید.»

هشتم؛ بانک ها مجاز نیستند در مواردی که امکان پرداخت تسهیلات به شخص یا اشخاص موردنظر وجود ندارد به جای پرداخت تسهیلات برای وی ضمانت نامه صادر کنند تا ذی نفع بتواند به راحتی مبلغ موردنظر را از بانک دریافت نماید؛ یعنی در چنین مواردی هم بانک، هم ضمانت خواه و هم ذی نفع ضمانت نامه کاملا آگاه هستند که این ضمانت نامه حتما مطالبه و نقد خواهد شد. به همکاران محترم بانکی توصیه می کنم که از این گونه تخلفات جدا پرهیز کنند.

سخن پایانی آنکه، انواع ضمانت نامه های بانکی – همانطور که گفته شد - روند اجرای قراردادها یا اجرای تعهدات را بین مردم به خوبی تسهیل می کند. در واقع، مبنای اصلی درخواست صدور این گونه ضمانت نامه ها، اعتماد مردم به بانک ها و پایبندی آنان به تعهدات شان است. پس بانک ها باید ضمن قدرشناسی از این اعتماد، در صدور اعتبار اسنادی ضمانت نامه بانکی به تعهدات خویش پایبند باشند و با بهانه های واهی از تمدید ضمانت نامه و یا در صورت مطالبه ذی نفع از پرداخت مبلغ آن خودداری نکنند.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

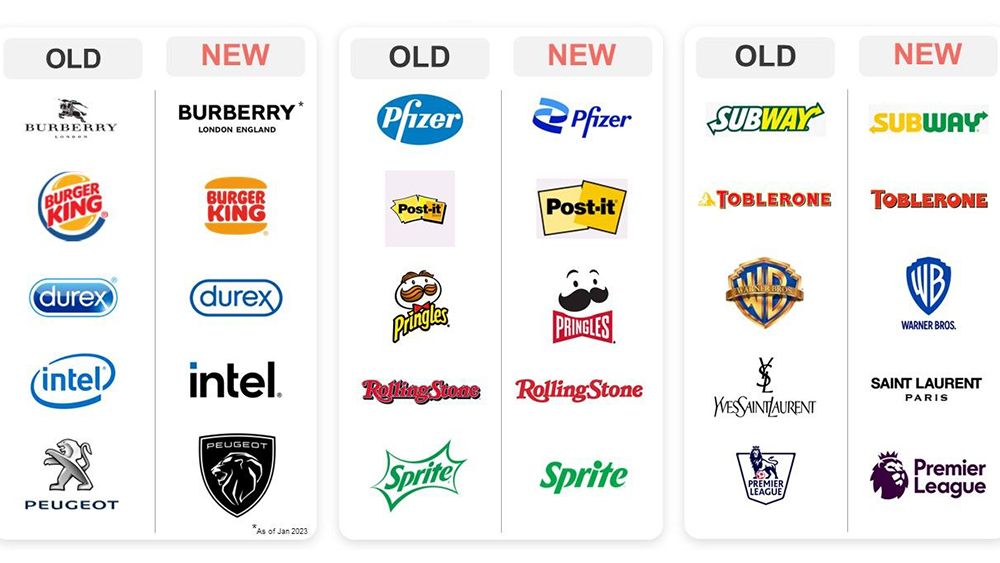

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833