سنگ بزرگ قانون بانک مرکزی

1 سال پیش ( 1402/2/30 )می گویند روزی از روزها «ملانصرالدین» با شخصی درگیر شد، مشاجره بالا گرفت و کار به دعوا کشید. در نهایت قرار شد که آخر هفته در میدان شهر پنجه در پنجه هم بیندازند تا پیروز میدان مشخص شود. روز موعود فرا رسید و مردمان زیادی برای تماشای نبرد آن دو در میدان شهر گرد آمدند. «ملانصرالدین» با خود اندیشید: «من که نمی دانم حریف چند مرده حلاج است و تا چه حد زور دارد، پس بهتر است با خود سنگی بزرگ ببرم و با پرتاب آن به سوی حریف، برنده نبرد شوم و مردمان به سبب این پیروزی، مرا احترام بسیار نهند.» اما «ملانصرالدین» هرچه سنگ ها را سبک و سنگین کرد، همه بزرگ و سنگین بودند و بلند کردن و پرتاب آن به سمت حریف در توان جسمانی اش نبود. پس به ناچار از در مصالحه و نصیحت درآمد و مردمان را گفت: «مروت نباشد سر و دست بندگان خدای را با سنگ شکستن و اشک بر چشمان شان سرازیر کردن.» پس دعوا را رها کرد و رفت. از آن پس مردم با یادآوری این حکایت می گفتند که «سنگ بزرگ نشانه نزدن است.»

مصداق سنگ بزرگ این روزها در اقتصاد ایران، ماده 35 قانون جدید بانکداری است؛ طرحی که تحت عنوان «قانون بانک مرکزی» با پیشنهاد نمایندگان چند ماه پیش به تصویب مجلس رسید، اما با ده ها ایراد مغایرت با موازین شرعی و قانونی از سوی شورای نگهبان و مجمع تشخیص مواجه شد و هنوز هم به تأیید نهایی نرسیده است. ولی با کمال تعجب ظاهرا قرار است در ادامه این قانونگذاری بانکی به زودی بخش دوم طرح بانکداری به صورت یک طرح 90 ماده ای در صحن مجلس مطرح شود. در «طرح بانکداری 2» مباحثی چون: تأسیس و فعالیت موسسات اعتباری، انواع موسسات اعتباری و ساختار سهامداری آنها؛ مقررات مربوط به مدیریت موسسات اعتباری، استقرار حاکمیت شرکتی در موسسات اعتباری، روابط مالی و حقوقی موسسات اعتباری و سهامداران آنها و با سپرده گذاران آنها، انواع حساب های بانکی، ضوابط لازم برای جلوگیری از انباشت مطالبات غیرجاری در موسسات اعتباری، نظارت فعال بانک مرکزی بر موسسات اعتباری و احکام نظارتی مرتبط با آن، احکام مرتبط با مدیریت تعارض منافع در بانک مرکزی، مباحث مرتبط با نهادهای مکمل صنعت بانکداری، تأسیس شرکت ارزشیابی دارایی ها و شرکت مدیریت دارایی ها، تشکیل کانون موسسات اعتباری (کانونی ظاهرا مستقل ولی کاملا غیرمستقل و وابسته به بانک مرکزی)، مقررات مربوط به بازسازی موسسات اعتباری، برنامهای تحت عنوان «گزیر» و تشکیل هیأت اجرایی و روش های اجرایی آن، مقررات مربوط به نحوه انحلال موسسات اعتباری و... لحاظ شده است.

قانونگذاری در همه این موارد، بسیار مهم است و اقدام کمیسیون اقتصادی، تکلیف را در همه این مباحث بانکی بر همگان روشن خواهد کرد، اما شتاب در تصویب یک قانون، آن هم به این اندازه از اهمیت قطعا به ضرر مردم و کشور تمام خواهد شد. نظام بانکی و فعالان صنعت بانکداری باید فرصت کافی داشته باشند تا طرح را بررسی کارشناسی نمایند و یافته های علمی و کارشناسی خود را در اختیار مجلس نهند تا بر غنای علمی و کارشناسی «طرح بانکداری 2» افزوده گردد. به همین جهت، از مدیریت مجلس انتظار می رود که به نخبگان بانکی فرصت کافی دهند تا این طرح را بررسی کنند و یا حداقل نهادهای رسمی بانکی یعنی بانک مرکزی، شورای هماهنگی بانک های دولتی و کانون بانک ها و موسسات اعتباری خصوصی بتوانند مشترکا نظری واحد در این زمینه ارائه دهند. بررسی تفصیلی «طرح بانکداری 2» را به فرصتی دیگر موکول می کنم و در یادداشت حاضر به نقد و بررسی ماده 35 «قانون بانک مرکزی» می پردازم که هنوز تصویب نهایی نشده است.

به نظر می رسد بدون اصلاحات اساسی، قانون جدید بانک مرکزی، سیستم بانکی کشور را دچار دگردیسی اساسی خواهد کرد. یکی از مواد مبهم قانون جدید بانک مرکزی، ماده 35 آن پیرامون تشکیل «هیأت رسیدگی به اختلافات بانکی» در بانک مرکزی است. در صنعت بانکداری، بروز اختلاف مالی بین بانک ها و مشتریان یا بانک ها با یکدیگر، پدیده غیرعادی و دور از انتظاری نیست. هزاران پرونده بانکی مطروحه در مراجع قضایی، موید همین امر است. البته جنس این گونه اختلافات، بانکی است و با سایر اختلافات رایج در سطح جامعه متفاوت است. بنابراین حل وفصل این گونه اختلافات نیز نیازمند راه حل های متداول بانکی در دنیاست. در صنعت بانکداری دنیا معمولا اختلافات بین بانک ها و مشتریان (براساس فرآیند قانونی مشخص) از طرق زیر حل وفصل می شود: «گفت وگوهای مستقیم بین مشتری و بانک»، «استفاده از رویه شکایات داخلی بانک یا مدیریت رسیدگی به شکایات مشتریان»، «ارجاع شکایات به بازرسین مالی بانک»، «مذاکره یا میانجیگری با حمایت وکیل مشتری»، «ارجاع اختلاف به نهادهای مستقل دولتی» و «تشدید اقدامات و مراحل قضایی».

پس برای حل اختلافات بانکی ابتدا به ساکن متوسل شدن به مراجع قضایی، منطقی نیست؛ چه برسد به آنکه وظیفه رسیدگی قضایی به اختلافات بانک ها و مشتریان، به بانک مرکزی سپرده شود. حال «قانون بانک مرکزی» بدون هیچ پیشینه قبلی در کنار سایر مأموریت ها، به ناگاه به بانک مرکزی مأموریت داده تا برخلاف وظایف ساختاری این بانک و برخلاف اصول قانون اساسی به جای مراجع قضایی و نهادهای داوری مردمی، به حل وفصل اختلافات بین بانک ها و اشخاص تحت نظارت بانک مرکزی و مشتریان آنها مشغول شود.

در بخشی از ماده 35 این قانون می خوانیم: «اختلافات حقوقی «اشخاص تحت نظارت» با یکدیگر و با مشتریان آنها و سایر اشخاص ذی ربط که مرتبط با موضوع فعالیت مصرح در اساسنامه «اشخاص تحت نظارت» باشد، توسط هیأت های رسیدگی به اختلافات بانکی رسیدگی می شود. قوه قضائیه و بانک مرکزی موظفند هیأت های رسیدگی به اختلافات بانکی را به تعداد موردنیاز در مراکز کلیه استان های کشور و شهرهای پرجمعیت دایر کنند. هیأت های رسیدگی به اختلافات بانکی شامل هیأت های بدوی و تجدیدنظر هستند. مرجع تعیین نصاب شهرهای پرجمعیت، هیأت عالی خواهد بود.

پ-هر هیأت بدوی از یک قاضی با حداقل پنج سال سابقه قضایی که توسط رئیس قوه قضائیه منصوب می شود و دو نفر کارشناس متخصص در حقوق بانکی تشکیل می شود. جلسات هیأت بدوی با حضور قاضی عضو هیأت رسمیت می یابد و ریاست هیأت برعهده اوست. رئیس هیأت بدوی پس از مشورت با کارشناسان عضو هیأت، مبادرت به انشای رأی می کند.

ت-هر هیأت تجدیدنظر از یک قاضی با حداقل 10 سال سابقه قضایی که توسط رئیس قوه قضائیه منصوب می شود و دو نفر کارشناس متخصص در حقوق بانکی تشکیل می شود. جلسات هیأت تجدیدنظر با حضور قاضی عضو هیأت رسمیت می یابد و ریاست هیأت برعهده اوست. رئیس هیأت تجدیدنظر پس از مشورت با کارشناسان عضو هیأت، مبادرت به انشای رأی می کند. قاضی و کارشناسانی که عضو هیأت بدوی هستند، نمیتوانند در مورد همان پرونده، عضو هیأت تجدیدنظر باشند.

ث-شرایط و نحوه به کارگیری کارشناسان متخصص در حقوق بانکی توسط رئیس کل پیشنهاد شده و به تصویب هیأت عالی می رسد.

ج-آرای صادره از هیأت های بدوی با اعتراض یکی از طرفین یا شخص ثالث ذی نفع، در هیأت تجدیدنظر رسیدگی می شود. آرای صادره از هیأت های تجدیدنظر و آرای صادره از سوی هیأت های بدوی (در صورت عدم اعتراض)، قطعی و لازم الاجرا بوده و در هیچ یک از مراجع قضایی و غیرقضایی قابل توقف، تعلیق، الغاء یا ابطال نمی باشد.

چ-مدت عضویت اعضای هیأت های رسیدگی به اختلافات بانکی سه سال می باشد و انتخاب مجدد آنان بلامانع است.

ح-تهیه فضای مناسب برای هیأت های رسیدگی به اختلافات بانکی و پشتیبانی اداری، مالی و حقوقی هیأت های مزبور برعهده بانک مرکزی است. هزینه هیأت های رسیدگی به اختلافات بانکی مشتمل بر حقوق و مزایای کارشناسان عضو هیأت ها در بودجه بانک مرکزی منظور و توسط آن بانک پرداخت می شود. حقوق و مزایای قضات عضو هیأت ها توسط قوه قضائیه پرداخت می شود. هرگونه پرداخت وجه یا اعطای امتیاز غیر از مزایای فوق الذکر تحت هر عنوان توسط بانک مرکزی به قضات عضو هیأت ها ممنوع است.

خ-بانک مرکزی موظف است با هماهنگی قوه قضائیه، دبیرخانه هیأت های رسیدگی به اختلافات بانکی را در تهران، مراکز استان ها و شهرهای پرجمعیت ایجاد نماید.

د-دوائر اجرای احکام هیأت های رسیدگی به اختلافات بانکی در محل هیأت های بدوی مستقر می شوند. پشتیبانی اداری و مالی دوائر اجرای احکام برعهده بانک مرکزی است. اجرای حکم با دستور رئیس هیأت بدوی خواهد بود.

ذ-هیأت های رسیدگی به اختلافات بانکی از حیث آیین دادرسی و هزینه دادرسی تابع قوانین مربوط هستند.»

این متنی است که به تصویب مجلس رسیده و شورای نگهبان نیز بر متن اولیه آن حدودا هشت ایراد اساسی وارد کرده است. فعلا نیازی به مرور ایرادات شورای نگهبان و بررسی آنها نیست، اما سوال این است که آیا در سایر کشورها حل وفصل اختلافات مالی مردم با بانک ها و موسسات اعتباری، جزو وظایف ذاتی بانک های مرکزی است یا مراجع قضایی و مراجع و نهادهای داوری؟ تا آنجایی که نگارنده اطلاع دارد، پاسخ بدین پرسش منفی است. بانک مرکزی هیچ کشوری، آن هم در این وسعت به صورت یک محکمه شبه قضایی، وظیفه رسیدگی به اختلافات حقوقی اشخاص تحت نظارت با یکدیگر و با مشتریان آنها و سایر اشخاص ذی ربط که مرتبط با موضوع فعالیت مصرح در اساسنامه «اشخاص تحت نظارت» باشد، برعهده ندارد؛ زیرا کار بانک مرکزی در اکثر کشورها، سیاستگذاری پولی و بانکی، نظارت بر بانک ها و موسسات اعتباری و مهم تر از آن، کنترل نرخ تورم و نرخ ارز و حفظ ارزش پول ملی است. همچنین وظیفه ذاتی مراجع قضایی، رسیدگی قضایی و دادرسی عادلانه در اختلافات حقوقی مردم در امور مختلف از جمله در امور بانکی است. نهادهای مستقل داوری نیز براساس درخواست طرفین دعوی، وظایف مشابهی برعهده دارند. بنابراین همانطور که نمی توان بانکداری را به مراجع قضایی محول نمود، بر همین مبنا سپردن امور قضایی به بانک مرکزی نیز غیرمنطقی و بیهوده است و حاصلی جز «قضا افزایی» و افزایش حجم پرونده های مطروحه در مراجع قضایی نخواهد داشت. بر همین اساس، یک شبه بانک مرکزی را تبدیل به یک نهاد شبه قضایی کردن اصلا منطقی به نظر نمی رسد.

حتی اگر بر فرض محال، پاسخ به پرسش مذکور، مثبت باشد و بانک مرکزی در کنار بانکداری و حفظ ارزش پول ملی و جلوگیری از چاپ بدون پشتوانه پول توسط دولت ها و نظارت بر بانک ها و...، رسالت رسیدگی به اختلافات بانک ها با مشتریان و حل وفصل آنها را هم برعهده داشته باشد، در این صورت این سوال مطرح می شود که آیا بانک مرکزی در آن حد از توان کارشناسی و امکانات اداری و پشتیبانی لازم برخوردار است تا بتواند از طریق «هیأت رسیدگی به اختلافات بانکی» به فوریت به این حجم فراوان از اختلافات بانکی مردم رسیدگی و رأی صادر کند؟ در این صورت، تکلیف صدها پرونده بانکی که هم اکنون در مراجع قضایی در حال رسیدگی است، چه خواهد شد؟

قاعدتا این پرسش را خود بانک مرکزی باید پاسخ دهد تا مردم براساس پاسخ رسمی بانک مرکزی به توانایی این بانک برای اجرای دقیق ماموریت قضایی اطمینان حاصل کنند. تصور می کنم اگر طراحان این ماده، نیم نگاهی به سامانه قضایی ثنا و حجم گسترده دعاوی و شکایات بانکی مردم علیه بانک ها و دعاوی بانک ها علیه بدهکاران بدحساب می انداختند و به این گستره دعاوی، اختلافات مردم با اشخاص حقیقی یا حقوقی که در طرح بانکداری اصطلاحا «اشخاص تحت نظارت» نامیده شده را هم اضافه می کردند، شاید از خیر تصویب این ماده می گذشتند و رسیدگی به اختلافات بانکی مردم را به مأموریت های قانونی بانک مرکزی نمی افزودند بلکه بالعکس، تدبیری تازه برای سرعت بخشی به حل وفصل اختلافات مردم با بانک ها و جلوگیری از انباشت مطالبات معوق بانک ها اندیشه می کردند. اگر بانک مرکزی به هر دلیلی این تکالیف قانونی را اجرا ننماید، آیا قوه قضائیه آن را به عنوان ترک فعل در اجرای وظایف قانونی بانک مرکزی به حساب نخواهد آورد؟ به باور نگارنده، رسیدگی به این حجم گسترده از دعاوی و اختلافات بانکی مردم، در توان کارشناسی و پشتیبانی بانک مرکزی نیست.

طرح جدید بانکداری، هم از نظر محتوایی و هم از نظر ساختاری، ایرادات بانکی فراوانی دارد که از جمله آنها، «تقدیم اقتدار بر استقلال و دولتی کردن کامل بانک مرکزی، خروج از شأن قانونگذاری و ورود به حوزه تنظیم گری و مقررات گذاری»، «تعدد غیرضرور و متعارض قوانین» و «عدم توجه به وظایف اصلی و ذاتی بانک مرکزی در زمینه سیاستگذاری، نظارت و کنترل تورم و نرخ ارز و حفظ ارزش پول ملی و مناسبات بانک مرکزی با سایر نهادهای حاکمیتی در این زمینه» است. به این ایرادات باید مقررات ماده 35 را هم اضافه نمود که بانک مرکزی را عملا به بخشی از دادگستری تبدیل خواهد کرد. مهم تر از آن، براساس اصل 61 قانون اساسی، «اعمال قوه قضائیه به وسیله دادگاه های دادگستری است که باید طبق موازین اسلامی تشکیل شود و به حل وفصل دعاوی و حفظ حقوق عمومی و گسترش و اجرای عدالت و اقامه حدود الهی بپردازد.» همچنین براساس اصل 156 همین قانون، «قوه قضائیه قوه ای است مستقل که پشتیبان حقوق فردی و اجتماعی و مسئول تحقق بخشیدن به عدالت و عهده دار وظایف زیر است: رسیدگی و صدور حکم در مورد تظلمات، تعدیات، شکایات، حل وفصل دعاوی و رفع خصومت و اخذ تصمیم و اقدام لازم در آن قسمت از امور حسبیه که قانون معین می کند؛ احیای حقوق عامه و گسترش عدل و آزادی های مشروع، نظارت بر حسن اجرای قوانین؛ کشف جرم و تعقیب مجازات و تعزیر مجرمین و اجرای حدود و مقررات مدون جزایی اسلام؛ اقدام مناسب برای پیشگیری از وقوع جرم و اصلاح مجرمین» پس با این اصول روشن قانون اساسی، محول کردن کار قضایی به بانک مرکزی چه توجیهی دارد؟

واقعیت را باید پذیرفت: رسیدگی به اختلافات بانک ها و مشتریان، وظیفه ذاتی و تخصصی بانک مرکزی نیست بلکه وظیفه ذاتی قوه قضائیه است. در حل و فصل اختلافات بانکی مردم براساس اصل «مصالحه» نباید غفلت نمود. چاره کار آن است که از خیر فعالیت شبه قضایی بانک مرکزی برای رسیدگی به «اختلافات حقوقی «اشخاص تحت نظارت» با یکدیگر و با مشتریان آنها و سایر اشخاص ذی ربط که مرتبط با موضوع فعالیت مصرح در اساسنامه «اشخاص تحت نظارت» باشد»، بگذریم و با حذف ماده 35 از این طرح، به همین وضعیت فعلی (رسیدگی توسط مراجع قضایی) بسنده کنیم؛ یا آنکه اجازه داوری در اختلافات بانکی به مردم و بانک ها داده شود و یا در هر بانک و موسسه اعتباری یک هیأت حل اختلاف قانونی متشکل از نماینده قوه قضائیه، نماینده بانک مرکزی و نماینده بانک و موسسه اعتباری ذی ربط برای رسیدگی به اختلافات مالی بانک ها و مشتریان تأسیس کنند. به مردم و بانک ها فرصت دهیم که اختلافات مالی خود را براساس «راهکار مصالحه» حل و فصل نمایند، نه آنکه آنان را سال ها در انتظار رأی مراجع قضایی یا هیأت حل اختلاف بانک مرکزی در صف انتظار نگه داریم. برای یک بانک و موسسه اعتباری، وصول هرچه زودتر مطالبات معوق، بسیار مهم تر و بهتر از وصول مطالبات معوق پس از سال های طولانی با طی تشریفات پیچیده قانونی برای تحصیل رأی مراجع قضایی است. حل وفصل اختلافات بانک ها و مشتریان از طریق «مصالحه»، راه وصول مطالبات معوق بانک ها را هموار خواهد ساخت.

سخن پایانی آنکه، اصلاح زیربنایی «قانون بانک مرکزی» (بخش نخست طرح بانکداری) با توجه به اشکالات ساختاری آن بسیار ضروری است. همچنین تصویب شتاب زده «طرح بانکداری 2» قبل از تصویب نهایی سیاست های کلی نظام در امور پولی و بانکی چندان به مصلحت کشور به نظر نمی رسد. بایستی این سنگ بزرگ را از جلو پای بانک مرکزی و شبکه بانکی برداشت و با تصویب شتاب زده قوانین موجبات سرگردانی مردم بین بانک ها، مراجع قضایی و بانک مرکزی را فراهم نیاورد.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

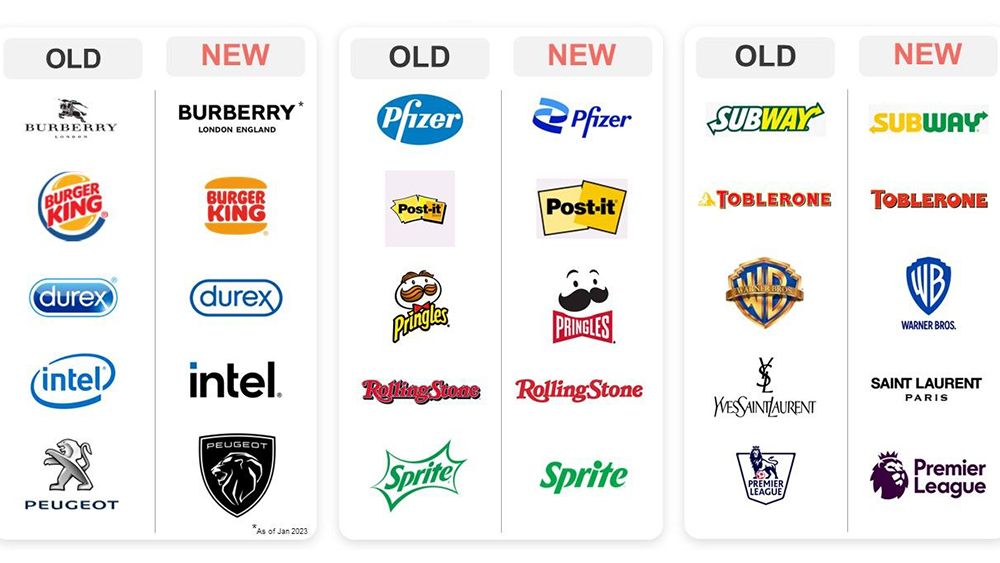

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833