چشم انداز افزایش نرخ سود بانکی

1 سال پیش ( 1401/11/16 )در پی چراغ سبز بانک مرکزی به بانک ها برای انتشار اوراق سپرده بانکی با نرخ 23 درصد، افزایش نرخ سود انواع تسهیلات و سپرده های بانکی چندان دور از انتظار و غیرواقع بینانه به نظر نمی رسید. در صنعت بانکداری، ایجاد توازن منطقی بین هزینه های تمام شده محصولات بانکی (از جمله انواع تسهیلات، اعتبارات، خدمات و تعهدات بانکی) و هزینه تمام شده تجهیز منابع بانک ها بسیار ضروری است، در غیر آن صورت، بانکداری همراه با ضرر و زیان خواهد بود. به همین جهت در چارچوب موازین بانکی، منطقی نیست که متوسط هزینه تمام شده تجهیز منابع بانکی به عنوان مثال 19 درصد باشد؛ ولی بانک ها را ناچار سازند که تسهیلات تکلیفی را با نرخ 13 درصد پرداخت کنند. افزون بر بحث تأثیر نرخ سود سپرده های بانکی در نرخ سود تسهیلات بانکی، سیاستگذاری امور بانکی باید به نحوی باشد که از خروج سپرده های مردم از بانک ها و سرازیر شدن این منابع به سوی بازارهای موازی نظیر بازار سکه، طلا، ارز و اتومبیل جلوگیری نماید. این موضوع برای شبکه بانکی کشور، ضرورت حیاتی دارد؛ زیرا خروج سپرده های مردم از بانک ها به طور طبیعی، تنش ها در بازارهای موازی را فزونی می بخشد، موجب تشدید سرعت تورم می شود و همزمان قدرت تسهیلات دهی بانک ها را به شدت کاهش می دهد. کاهش تسهیلات دهی نیز با افزایش مشکلات اقتصادی واحدهای تولیدی همراه خواهد بود؛ زیرا وابستگی اقتصادی بخش تولید به تأمین مالی بانک ها، واقعیتی انکارناپذیر است.

براساس بخشنامه 10 بهمن ماه 1401 بانک مرکزی، شورای پول و اعتبار به عنوان عالی ترین مرجع سیاستگذاری بانکی کشور، نرخ سود علی الحساب انواع سپرده های مدت دار سرمایه گذاری بانکی به همراه نرخ سود انواع تسهیلات مبادله ای و مشارکتی تعیین کرده است. در بخشنامه مورد اشاره در بخش سود انواع سپرده های بانکی بسته به نوع مدت سپرده نرخ سود از 5 تا 22 درصد متغیر است. همچنین نرخ سود تسهیلات عقود غیرمشارکتی بانک ها و موسسات اعتباری غیربانکی حداکثر 23 درصد و نرخ سود موردانتظار عقود مشارکتی «قابل درج در قرارداد میان بانک/موسسه اعتباری غیربانکی با مشتری» معادل 23 درصد تعیین شده است. بدین ترتیب، بانک ها و موسسات اعتباری خصوصی دولتی بایستی مصوبه جدید شورای پول و اعتبار را اجرایی و بی کم وکاست اجرا نمایند، اما صرف نظر از این مباحث، واقعیت آن است که بعد از سال ها، تجدیدنظر بانک مرکزی در نرخ سود سپرده و تسهیلات بانکی، قابل تقدیر است و نشان می دهد که تیم جدید مدیریتی بانک مرکزی با واقع بینی و درک صحیح، تفاوت فاحش قیمت تمام شده منابع بانکی و نرخ پایدار سود تسهیلات بانکی و نیز مخاطرات اقتصادی خروج منابع سپرده از بانک ها را پذیرفته است؛ لذا ضمن تقدیر از اقدام اخیر بانک مرکزی، ملاحظات حقوقی و بانکی زیر نیز در مورد این مصوبه قابل توجه و بررسی کارشناسی مجدد است:

اول؛ در قسمت «ب» این مصوبه از اصطلاح «نرخ سود موردانتظار عقود مشارکتی قابل درک در قرارداد میان بانک/موسسه اعتباری غیربانکی با مشتری» استفاده شده است. عبارت مورداشاره دارای ابهام است و این ابهام، سوالات متعددی را به ذهن متبادر می کند؛ مثلا در برخی محافل کارشناسی، عقود تسهیلات بانکی از حیث بازده به «عقود با بازده معین و عقود با بازده غیرمعین» تقسیم می شوند. منظور از عقود با بازدهی مشخص، عقودی هستند که در بازار اقتصادی سود این نوع معاملات تقریبا مشخص قابل تعیین است. اما در مقابل، عقود با بازدهی نامشخص، عقودی هستند که تعیین میزان سود قطعی آنها در زمان انجام معامله امکان پذیر نیستند. به همین جهت، تعیین سود این نوع معاملات در زمان انجام معامله به صورت علی الحساب صورت می گیرد و سود قطعی پس از پایان مدت زمانی که برای انجام معامله تعیین شده است، مشخص خواهد شد. گرچه به نظر اینجانب در وضعیت تورمی فعلی، عقود با بازدهی مشخص دیگر وجود خارجی ندارد، اما در این زمینه باید بدین نکته توجه داشت که تسهیلات مشارکتی از جمله عقود با بازده غیرمشخص هستند. در نتیجه سود قطعی و واقعی پروژه های مشارکتی بانک ها در پایان مدت مشارکت و تعیین میزان هزینه وجود آن مشخص می گردد. ماده 5 قانون عملیات بانکی بدون ربا در مورد نحوه تقسیم سود حاصل از عملیات بانکی بین بانک ها و سپرده گذاران می گوید: «منافع حاصل از عملیات مذکور در تبصره ماده «3» این قانون، براساس قرارداد منعقده، متناسب با مدت و مبالغ سپرده های سرمایه گذاری و رعایت سهم منابع بانک به نسبت مدت و مبلغ در کل وجوه به کار گرفته شده در این عملیات، تقسیم خواهد شد.» ماده 7 همین قانون نیز در مورد اعطای تسهیلات توسط بانک ها به صورت مشارکت گفته است: «بانک ها می توانند، به منظور ایجاد تسهیلات لازم برای گسترش فعالیت بخش های مختلف تولیدی و بازرگانی و خدماتی قسمتی از سرمایه یا منابع موردنیاز بخش ها را به صورت مشارکت تأمین نمایند.»

بدین ترتیب، با این حکم قانونگذار اگر سود 23 درصدی تسهیلات مشارکتی را سود قطعی مشارکت بین بانک ها و سپرده گذاران تلقی نماییم، در این صورت این نوع بانکداری، بانکداری موضوع قانون عملیات بانکی بدون ربا نیست. در واقع، چهره دیگری از بانکداری غربی است که مورد نکوهش محافل مذهبی قرار دارد و این نوع عملیات بانکی را ربوی می دانند. ضمنا در زمینه تعیین سود قطعی در معاملات مشارکتی، توجه به نظریه فقهی مورخ 16 آذرماه 1399 شورای فقهی بانک مرکزی نیز خالی از لطف نیست: «اعطای تسهیلات در قالب عقد مشارکت مدنی به خریداران کالا به صورت سلف در بازار کالا اگر با تعیین سود قطعی باشد، مجاز نیست.» بنابراین بانک مرکزی بایستی در تکمیل بخشنامه خود مشخص کند که سود تعیین شده برای تسهیلات مشارکتی آیا سود قطعی است یا سود علی الحساب؟ همچنین در اجرای رأی شماره 794 دیوان عالی کشور، این موضوع را شفاف به قوه قضائیه و مراجع ثبتی اعلام کند.

دوم؛ ابهام دیگر در مورد اصطلاح «قابل درج در قرارداد» است. آیا این اصطلاح تلویحا بدان معناست که از نظر بانک مرکزی، بانک ها مجاز هستند که سود 23 درصدی را در قرارداد تسهیلات مشارکتی درج کنند یا درج نکنند؟ درج یا عدم درج این موضوع در قراردادهای تسهیلات مشارکتی چه آثار و تبعات حقوقی دربر خواهد داشت؟

سوم؛ اگر سود 23 درصدی در قرارداد تیپ تسهیلات مشارکتی درج نشود، در این صورت این پرسش مطرح خواهد شد که مراجع قضایی و همچنین مراجع ثبتی برمبنای رأی 796 دیوان عالی کشور، کدام سود را مبنای محاسبه میزان مطالبات بانک ها قرار خواهند داد؟ سود واقعی حاصل از مشارکت یا سود 23 درصدی که بانک مرکزی به صورت پیش فرض تعیین کرده است؟

چهارم؛ براساس مقررات موجود، بانک ها مجاز به تغییر شرایط و مواد قراردادهای تیپ تسهیلات بانکی که براساس تبصره ذیل ماده 23 قانون بهبود مستمر محیط کسب و کار به تصویب نهایی شورای پول و اعتبار رسیده، نیستند. در این صورت لازم است که بانک مرکزی، متن شرط موردنظر راجع به سود 23 درصدی تسهیلات مشارکتی را تهیه و به سیستم بانکی ابلاغ کند و مشخص نماید که این شرط در کدام بخش قراردادهای تیپ تسهیلات مشارکتی باید درج شود.

پنجم؛ بخشنامه بانک مرکزی، ناظر به دو بخش است: تعیین میزان سود سپرده ها و تسهیلات و بیان پیامد قانونی تخلف مدیران بانکی از نرخ سود مصوب و بیان برخوردهای شدیدی که در این گونه تخلفات در انتظار متخلفان خواهد بود. در اینکه مصوبات قانونی بانک مرکزی بر همه بانک های خصوصی و دولتی لازم الاجراست، نه شک است و نه تردید، اما تصور می کنم جای این گونه مطالب در بخشنامه افزایش نرخ سود نیست و از تاثیر اقدام مثبت بانک مرکزی در این زمینه می کاهد. ضمن آنکه اعمال بعضی از مجازات های مطرح شده در این بخشنامه اساسا در صلاحیت قانونی بانک مرکزی به نظر نمی رسد و با اصول حاکمیت شرکتی نیز مغایر است. به عنوان مثال، در بند 19 این بخشنامه مقرر شده است: «تمامی کارکنان ذی ربط در موسسه اعتباری به ویژه مدیر ارشد واحد رعایت قوانین و مقررات (تطبیق) رئیس و اعضای کمیته تطبیق، مدیران حوزه فناوری اطلاعات، رؤسا و کارکنان شعب که به هر نحو از مفاد این بخشنامه تخطی کرده یا زمینه تخطی از آن را فراهم آورده باشند با دستور کتبی بانک مرکزی از سمت خود عزل شده مراتب در بررسی صلاحیت تصدی هرگونه سمت مدیریتی در شبکه بانکی که مستلزم تأیید صلاحیت از سوی بانک مرکزی باشد لحاظ خواهد شد.» بنده که هرچه جست وجو کردم، قانون یا قوانینی که حاکی از اختیار یا صلاحیت قانونی بانک مرکزی برای عزل مدیران و کارشناسان بانکی باشد نیافتم؛ لذا سپاسگذار خواهم بود اگر مسئولان حقوقی بانک مرکزی، مستندات قانونی بند 19 بخشنامه را تبیین کنند. ضمن آنکه اثبات تخلف یا تخلفات مورداشاره در بند 19 نیازمند بررسی و اثبات در هیأت رسیدگی به تخلفات اداری، هیأت انتظامی بانک مرکزی یا اثبات توسط مراجع قضایی است و قانونا با یک دستور کتبی بانک مرکزی نمی توان مدیران و کارشناسان بانکی را از سمت شان عزل کرد.

ششم؛ بند 14 بخشنامه متضمن اثربخشی قسمتی از مقررات بخشنامه جدید به قرارداد سپرده های قبلی است و با قاعده عطف بماسبق شدن آثار قوانین و مقررات سازگار به نظر نمی آید.

هفتم؛ بخشنامه بانک مرکزی دربردارنده تعیین نرخ سود انواع سپرده های بانکی و نیز تعیین نرخ سود انواع تسهیلات بانکی است که بانک مرکزی باید در بخشنامه تکمیلی دقیقا مشخص نماید که کدام یک از این سودها «سود علی الحساب» است و کدام یک «سود قطعی»، اما نکته اینجاست که دو مرجع بانکی کشور یعنی شورای هماهنگی بانک های دولتی و کانون بانک ها و موسسات اعتباری خصوصی باید بررسی و مشخص نمایند که آیا در این سبد سود، توازن اقتصادی و بانکی بین سپرده های بانکی و تسهیلات بانکی قابل اعمال است یا خیر؛ زیرا فقدان این توازن مشکلاتی برای مردم و واحدهای تولیدی ایجاد خواهد کرد.

در مجموع به نظر نگارنده، مصوبه اخیر بانک مرکزی در زمینه افزایش نرخ سود سپرده ها و تسهیلات بانکی، گامی مثبت است و بایستی در اجرای دقیق آن همت گماشت، اما صرف نظر از مباحث حقوقی که به طور مختصر به تعدادی از موارد آن اشاره شد، به نظر می رسد کاستی اصلی این بخشنامه، آن است که به ایجاد فضای رقابتی بین بانک ها در جذب سپرده های بانکی و پرداخت انواع تسهیلات به مردم، توجه کافی نشده است. این نقیصه، فضای رقابتی بین بانک ها را منتقی خواهد ساخت. امید می رود با سیاستگذاری مناسب بانک مرکزی در اصلاحات بعدی این بخشنامه، زمینه رقابت مثبت برای بانک ها نیز ایجاد شود.

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

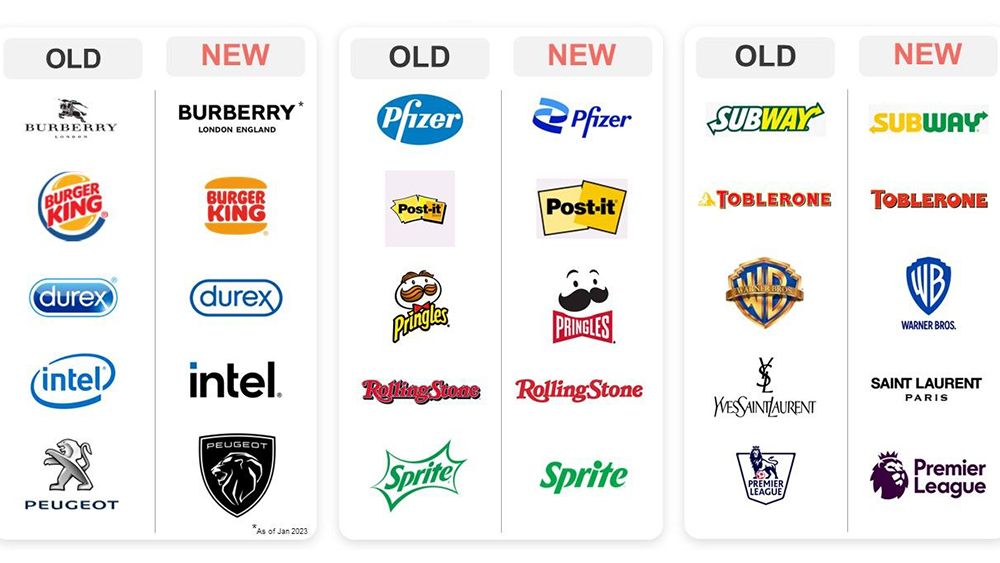

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833