در گفتوگوی «فرصت امروز» با احمد پویانفر عضو هیأت علمی دانشگاه خاتم عنوان شد

نقش ساختار سنتی بانکها درعدم کاهش نرخ سود بانکی

8 سال پیش ( 1395/2/13 )نرخ سود بانکی یکی از محورهای اصلی سیاستهای پولی بانک مرکزی است که نقش مهمی در برقراری تعادل عرضه و تقاضای منابع مالی دارد. با توجه به ارتباط نرخ سود بانکی و تورم و اثرپذیری آنها از یکدیگر، مهار تورم بهعنوان یکی از اولویتهای اصلی در اجرای سیاستهای اعتباری و پولی کشور مورد توجه نهادهای تصمیم ساز اقتصادی است. به طوری که تاکنون مقامات ارشد اقتصادی بارها بر کاهش نرخ سود در سال جاری تاکید کردهاند. اخیرا علی دیوانداری، رئیس پژوهشکده پولی و بانکی بانک مرکزی هم از تک رقمی شدن نرخ تورم در اوایل پاییز سال جاری خبر داد که انتظار میرود نرخ سود بانکی نیز با کاهش تورم دوباره کاهش یابد.

احمد پویان فر، عضو هیأت علمی دانشگاه خاتم با اشاره به این موضوع به «فرصتامروز» گفت: در مکاتب اقتصادی نظریه مستحکم و قوی مبنی بر اینکه نرخ تورم باید تابعی از نرخ سود باشد یا نرخ سود تابعی از نرخ تورم باشد وجود ندارد اما براساس مشاهدات تجربی که طی چندین دهه در کشورهای مختلف نشان داده شده، میتوان گفت این واقعیتی است که در هر اقتصادی وجود دارد و معمولا با توجه به تعریفی که از بازده مورد انتظار برای سرمایهگذار وجود دارد طبیعتا نرخ سود بانکی نیز نرخ بازده مورد انتظار برای سپردهگذاران است.

وی ادامه داد: در واقع سرمایهگذار بهصورت عقلایی زمانی حاضر است از پول خود چشم پوشی کند و پول را داخل بانک بگذارد یا به کسی برای کار بسپارد که این نرخ، کاهش ارزش پول یا تورم و همچنین تاخیردرعدم ارضای نیازها را جبران کند، بنابراین زمانی که نرخ سود تعیین میشود هم باید نرخ تورم را پوشش دهد، هم عدم النفعی که به خاطر به تاخیر انداختن مصرف ایجاد شده و هم ریسک این سرمایهگذاری که در سپردهگذاری فرض بر این است که این ریسک در حد صفر است. به همین دلیل اگر نرخ تورم کاهش یابد انتظار کاهش نرخ سود سپردههای بانکی نیز منطقی خواهد بود و این یک دلیل منطقی و اقتصادی و تئوریکی است که باید به تناسب نرخ تورم، نرخ سود بانکی نیز کاهش یابد.

اثرات منفی فاصله نرخ سود بانکی از تورم

پویانفر افزود: این فاصله بین نرخ تورم و نرخ سود بانکی در واقع همان پاداشی است که به سپردهگذار داده میشود تا مصرف خود را به تاخیر بیندازد. طبیعتا چندان نظریه و پارادایم قوی برای اینکه این جبران پاداش مازاد بر نرخ تورم باشد وجود ندارد وتنها بر مبنای تجربه است که گفته میشود نرخ سود سپردهها بهعنوان مثال یک درصد یا 0.5درصد بالای نرخ تورم میشود و به تناسب در بازارهای نوظهور شاید 2 یا 3 درصد بالای نرخ تورم هم باشد.

عضو هیأت علمی دانشگاه خاتم با اشاره به فاصله میان نرخ تورم و نرخ سود بانکی افزود: گذشته از مباحث تئوریکی، در صورتی که فاصله میان نرخ تورم و نرخ سود بانکی زیاد باشد در بلندمدت فعالیتهای اقتصادی را تحت تاثیر قرار میدهد زیرا بخشی از رکود حاکم در بازار مسکن و بازارهای مالی از این نشات میگیرد که نرخ سود سپردههای بانکی به نسبت تورمی که وجود دارد بالاتر است و در واقع سپردهگذار حاضر نیست وارد کسبوکاری شود که همراه با ریسک است. از طرفی بانکها نیز این منابع را نمیتوانند مصرف کنند و اگر تصویری بلندتر از دو یا سه سال را درنظر بگیریم میتوان گفت که آن مازاد و سپردهای که بانک از تسهیلات گیرنده میگیرد و به سپردهگذار میدهد، برای بسیاری از بانکها منفی شده و در واقع کسبوکار بانکی از توجیه اقتصادی افتاده است.

وی ادامه داد: متاسفانه صنعت بانکداری بهگونهای است که این عدم تطابق سررسید خود را در کوتاهمدت نشان نمیدهد، زیرا سپردهها با سررسید یک ساله هستند و تسهیلات باید با سررسیدهای بلندمدتتر باشــند اما در بلندمدت میتواند صنعت بانکداری را به سمت ورشکستگی هدایت کند. حال این مشکل صنعت بانکداری باعث میشود بخش تولید نیز به دلیل اینکه نرخ تامین مالی بالاتر میشود، از رونق بیفتد.

موانع و راهکارهای کاهش نرخ سود بانکی

پویان فر با اشاره به عواملی که مانع کاهش نرخ سود بانکی شده است، اظهار کرد: اصلیترین مانعی که از کاهش نرخ سود بانکی تاکنون جلوگیری کرده، نرخ تورم بوده است. همچنین طی سال گذشته نیز، رقابت کاذبی میان بانکها برای جذب سپرده آغاز شد که میتوان آن را یکی از دلایل اصلی عدم کاهش نرخ سود بانکی به شمار آورد.

وی افــزود: متاســفانه بانکهای ما باوجود ادعایی که دارند کاملا بهصورت سنتی اداره میشوند و ترکیب هیاتمدیره بانکها افرادی کاملا سنتی هستند و از دانش روز مالی و اقتصادی دنیا بسیار دورند، بهطوری که میتوان گفت حدود 90درصد بانکها، تصمیمات کاملا بهصورت سنتی و بدون تحلیل از اینکه این افزایش یا کاهش نرخ چه تاثیری بر سودآوری بانکها و ارزش بانکها دارد اتخاذ میکنند و ابزارها و زیرساختهای لازم را برای این کار ندارند، به همین خاطر اینها جزو موانع اصلی در عدم کاهش نرخ سود بانکی بودهاند.

وی در خصوص راهکارهای کاهش نرخ سود بانکی اظهار کرد: یکی از راهکارهای کاهش نرخ سود بانکی جذب سرمایهگذار خارجی است، زیرا پول خارجی بهای تمام شده کمتری دارد و وقتی وارد کشور شود به هر کالای دیگری تبدیل میشود که وقتی قیمتش پایین است شما وارد میکنید، بنابراین قیمت کالای داخلی نیز در اثر مکانیسم عرضه و تقاضای بازار کاهش پیدا میکند. اگر پول خارجی ارزان وارد کشور شود باعث میشود نرخ پول داخلی نیز کاهش یابد. روش دیگر در کاهش نرخ سود بانکی، همین اقدامی است که الان دولت و بانک مرکزی آغاز کردهاند و نرخ سود بانکی بهصورت تدریجی کاهش پیدا میکند که به نظر من یکی از بهترین راهها بوده که بانک مرکزی اتخاذ کرده و در این کار نیز بسیار موفق بوده است.

عضو هیأت علمی دانشگاه خاتم در خصوص اثرات کاهش نرخ سود بانکی بر بدهیهای دولت گفت: بدهیهای قبلی که تسهیلات گیرنده آن دولت یا شخص حقیقی بوده قراردادهایی است که نرخ آن از قبل مشخص بوده و بنابر نرخ تعیین شده قبلی باید محاسبه شود. این کاهش در نرخ سود بانکی از این به بعد اثر خواهد داشت و در بازپرداخت بدهیها نمیتواند تاثیرگذار باشد مگر در بخش جرایم که آن هم با نرخ سود جاری بانکی ارتباطی پیدا نمیکند.

پویانفر با اشاره به اینکه کاهش نرخ سود بانکی میتواند سبب خروج سپردهها از بانکها شود، ادامه داد: ما تعدادی مشکل ساختاری در اقتصاد کشور داریم که مدتها وجود داشته و به راحتی قابل حل نیست. اگر چه مجلس و دولت در تلاشند تعدادی لوایح طرحها و برنامهها برای کنترل موسسات پولی غیرمجاز که تحت نظارت بانک مرکزی نیستند، ارائه دهند اما واقعیت این است که این خروج منابع از بانکهای تحت نظارت و رسمی به موسسات غیررسمی زمانی خیلی شایع بود اما با توجه به اینکه بعضی از آنها به مشکل خوردهاند و جامعه آن اقبال لازم را به آنها ندارد، به نظر من این موضوع نمیتواند دغدغه اصلی نظام بانکی کشور باشد. یعنی نمیتوانیم بگوییم که بهعنوان مثال با کاهش یک درصدی نرخ سود 30درصد منابع وارد این موسسات میشود. اگر خود بانکها این موضوع را رعایت کنند، موسسات مالی غیرمجاز نیز پولهای خود را در همین بانکها سپردهگذاری میکنند، بنابراین خود نظام بانکی در برخی موارد در مشکلات پیش آمده برای بانکها شریک بوده است.

وی در پایان افزود: اگر بانک مرکزی نظارت بر موسسات بانکی موجود را بیشتر کند و دولت نیز حمایتها را افزایش دهد و مجلس کمی سختتر بگیرد، این مشکلات حل خواهد شد. ما میدانیم که این موسسات گاهی به نهادهای مذهبی یا نهادهای نظامی وابستهاند. متاسفانه ما قانونی داریم که اگر یک نهاد مذهبی تخلفی هم کرد نمیتوان زیاد با آن برخورد کرد یا نهادهای نظامی به راحتی میتوانند تخلف کنند و به هیچ جایی هم پاسخگو نباشند و اینها مشکلاتی است که وجود دارد و دست بانکها و بانک مرکزی را تا حدودی در کاهش نرخ سود بانکی بسته ولی به نظر من این عوامل نیز زیاد تاثیرگذار نیست.

* ارتباط با کارشناس: [email protected]

- رازهای موفقیت اپل

- مدیریت کارمندان تازه وارد؛ چالشی برای مدیران

- معمای بازاریابی برای محصولات دیجیتال

- مزایای تبلیغات محیطی در عصر دیجیتال

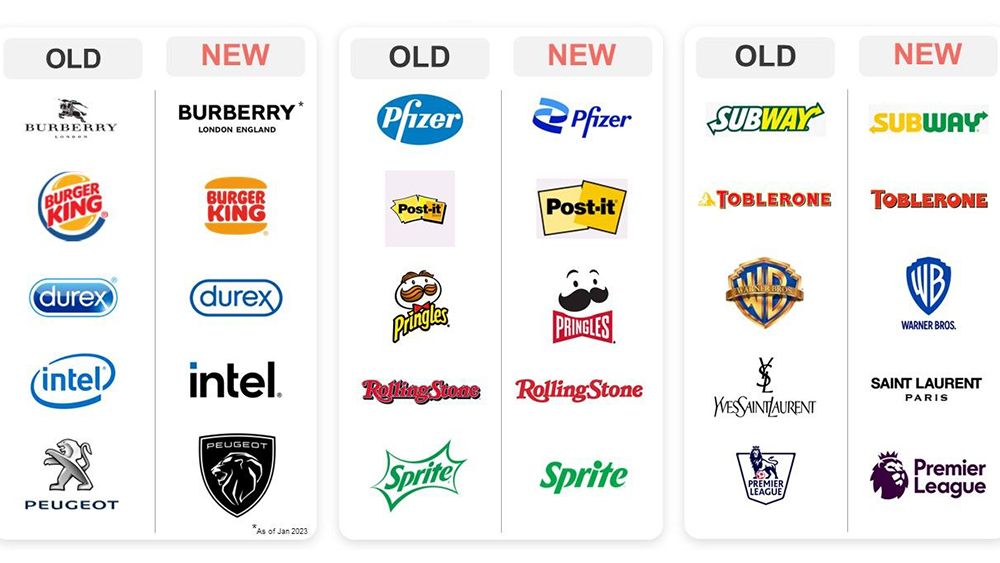

- تغییر و تحولات صنعت بازاریابی در سال 2023

- پرفروش ترین فیلم های سال 2023

- بازاریابی درونگرا (Inbound Marketing) چیست؟

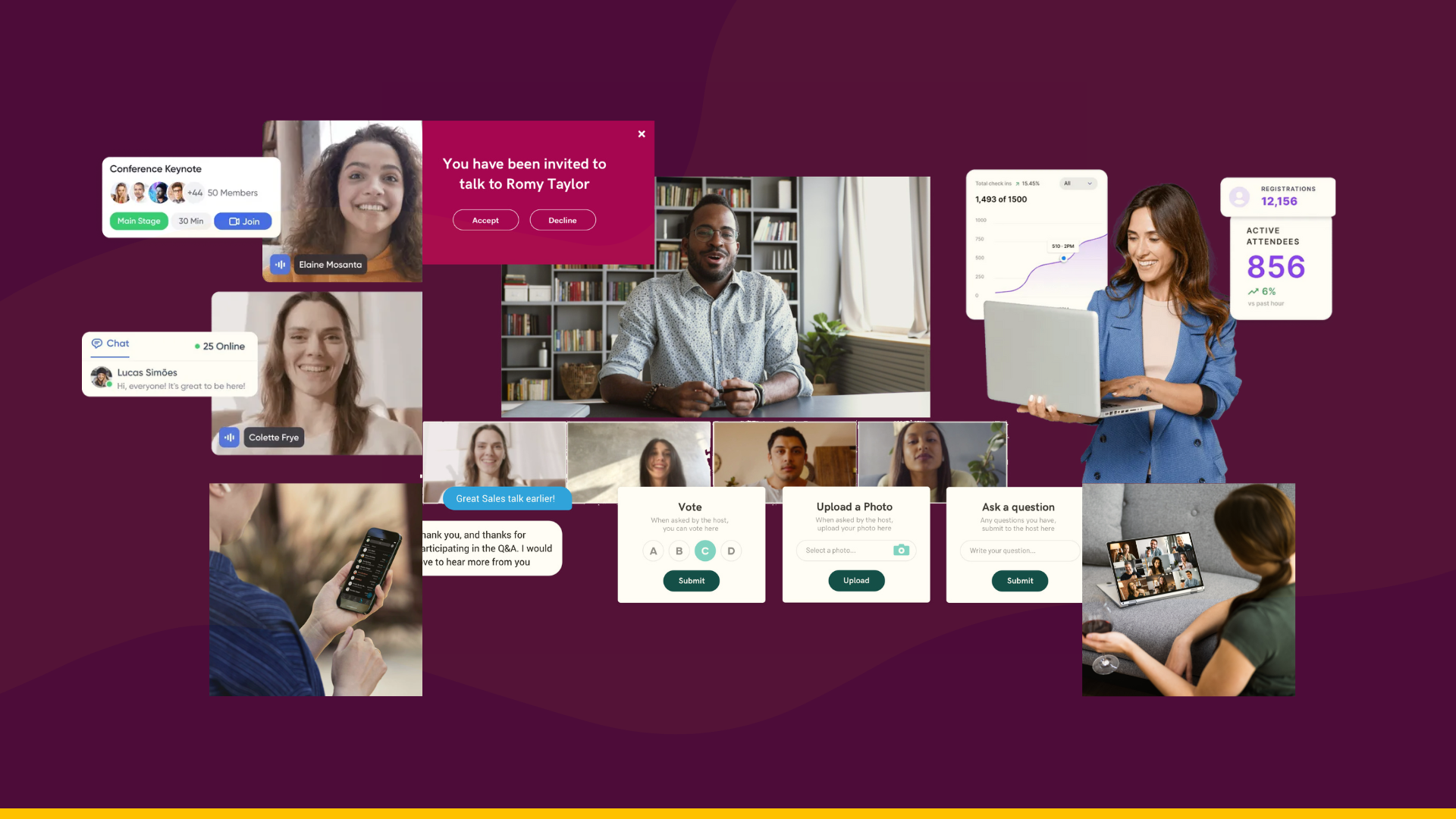

- تعامل با مشتری در عصر دیجیتال: راهنمایی کاربردی

- چطور تبدیل به تولیدکننده محتوا شویم؟

- راهنمای قیمت گذاری دوره آموزش آنلاین

- درآمدزایی از پادکست؛ از افسانه تا واقعیت!

- اصول برندینگ برای فروشگاه های زنجیره ای

- شرکت های کوچک تر باید مدیریت ریسک را بپذیرند

- چگونه از سلامت روان کارکنان جدید حمایت کنیم

- هوش مصنوعی چطور مدیریت سئو را راحت می کند؟

سرویس های فرصت امروز

بیشتر بدانید

تبلیغات

- تبلیغات بنری : 09031706847 (واتس آپ)

- رپرتاژ و بک لینک: 09945612833